Ez is napvilágot látott: Magyar Péter tudhatta, milyen bosszút forralnak Magyarország ellen

A szakértő szerint közölték a Tisza Párt elnökével, mi a feltétele a hivatalban maradásának.

Mielőtt bárki megnyugodna, és azt hinné, a bankválság véget ért, többen figyelmeztetnek, hogy aggasztó adatok érkeztek a tengerentúlról.

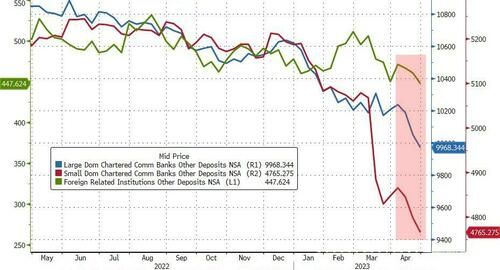

Az elmúlt 3 hétben több mint 360 milliárdnyi betétkiáramlás történt az amerikai bankokból.

A kék a nagy-, a piros a kis-, a zöld pedig a külföldi bankokból való betétkiáramlást mutatja.

A kisbankok előre menekülnek. A főkönyv másik oldalán a kereskedelmi banki hitelezés 41,6 milliárd dollárral nőtt az április 26-ával zárult héten az előző heti 12,4 milliárdos növekedés után – a friss, szezonálisan kiigazított adatok szerint.

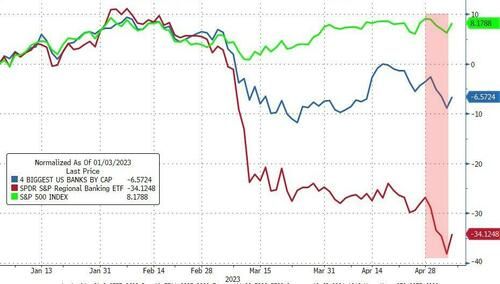

Mindenesetre a banki részvények sem mutatnak szép képet.

Mindössze két hónap alatt négy hitelintézet omlott össze az Egyesült Államokban. A legújabb áldozat májusban a First Republic Bank, az USA történetének második legnagyobb bankja volt, amely összeomlott, és a JPMorgan vette át.

A First Republic Banknak 207 milliárd dollárnyi eszközt tudhatott magáénak. Vannak hasonlóságok a mostani bedőlés és a korábbi összeomlások között. Mint az előtte bedőlő hitelintézeteknél, a First Republicnál sem volt biztosítva a betétek többsége. Azok 68 százaléka a szövetségi szinten biztosított 250 ezer dolláros limit felett volt. Ez azt jelenti, hogy 120 milliárd dollár értékű biztosítatlan betétről van szó.

Ami érdekes még a First Republicnál a többi bankhoz képest, hogy nagyon tehetős ügyfelei voltak, és sokuknak hosszú távú, alacsony kamatozású jelzáloghitele volt. Így például a Facebook vezérigazgatójának, Mark Zuckerbergnek 6 millió dolláros jelzáloghitele volt itt, 1 százalékos kamatra. Tehát nagyon alacsony kamatozású hitelek terhelték a bankot.

A Silicon Valley Bank többek között azért omlott össze, mert sokat fektetett hosszú távú kötvényekbe. Amikor a Federal Reserve agresszíven emelte a kamatlábakat, ezeknek az értéke jelentősen csökkent. Így amikor a bankot megrohanták, a pénzintézetnek el kellett adnia a leértékelődött kötvényeket, hogy ki tudja fizetni a betéteseket. De ez egyszerűen nem volt elég, és a végén összeomlott.

A First Republic Bank nem volt annyira kitéve a kötvényeknek, mint a Silicon Valley Bank, de rengeteg hosszú lejáratú jelzálogot tudott magáénak, körülbelül 100 milliárd dollár értékben. Most tehát azt látjuk, hogy a JPMorgan átveszi a First Republic Bankot, ami nem rossz üzlet nekik. Az óriásbank arról számolt be, hogy 2,6 milliárd dollárt keres majd az üzleten.

A JPMorgannak természetesen nem kell kifizetnie a bekebelezett bank összes adósságát, mivel besegít a betétbiztosítási alap mintegy 13 milliárd dollárral. Ez pedig azt jelenti, hogy mindössze két hónap alatt, március eleje óta az FDIC betétbiztosítási alapja mintegy 35 milliárdot fizetett ki a Silicon Valley Bank, a Signature Bank és most a First Republic Bank utáni kárpótlásra.

Michael Hudson sommásan fogalmazza meg a véleményét. Szerinte

az egész amerikai bankrendszer ugyanolyan fizetésképtelen, mint az imént említett hitelintézetek.

Amit a szerző elképesztőnek tart, hogy mindezt úgy kezelik, mintha ezt nem lehetett volna előre látni.

Szerinte a fő hiba Obama elnök döntésére vezethető vissza, aki a szektor szabályozása révén inkább megmentette a nagybankokat, ahelyett, hogy a hitelintézeti kölcsönöket észszerű szintre írta volna le. Ahelyett, hogy megmentette volna az ócska jelzáloghitelek áldozatait, inkább a Citibank és a többi problémás nagybank megmentése mellett döntött.

És még mindig ugyanezek a legproblémásabb hitelintézetek, csakhogy nekik van egy kormányzati garanciájuk.

Nem számít, mennyit veszítenek a bankok negatív nettó értéken, a gazdaság fog veszíteni, nem pedig a hitelintézetek.

Mindez akkor lett magától értetődő, amikor a Federal Reserve úgy döntött, hogy a 2008-ban és 2009-ben fizetésképtelenné vált bankoknak segít, hogy a mennyiségi lazítással visszaszerezzék a nettó értéküket. Ez 9 ezer milliárd dollár értékű szövetségi jegybanki mérlegtámogatást jelentett a hitelintézeteknek, hogy képesek legyenek a kamatlábakat nulla közelébe, 0,1-0,2 százalékra csökkenteni, ami megfelel annak, amennyit a bankok a betéteseiknek fizettek.

Hudson azon is háborog, hogy

a bankok felhasználták ezt a növekvő likviditást, főképp kölcsönadták a Wall Street-i szereplőknek, hogy felvásárolják a vállalatokat.

A kamatlábak épphogy nulla körül mozogtak, szabad hitel bőven állt rendelkezésre, és ez beindított egy adósság által táplált részvénypiaci fellendülést, a történelem legnagyobb kötvénypiaci fellendülését, egyúttal egy ingatlanboomot is.

De a Federal Reserve az infláció hatására úgy döntött, hogy elkezdi a kamatlábak emelését: 0-ról 4-5 százalékra.

Amikor aztán a kamatlábak emelkedni kezdtek a kötvények ára csökkent, azaz ha hosszú lejáratú államkötvényt tartunk, például 5, 10 vagy 30 évest, annak az árfolyama visszaesik.

A 30 éves jelzáloghitel tartása ugyanolyan, mint a 30 éves kötvényé. Mindkettőnek az árfolyama 30, sőt talán 40 százalékkal is esett.

Egy bank esetében, amelynek vannak betétesei, és az eszközeinek a piaci ára 40 százalékkal csökken, annak a tőkéje negatívba fordul. Hudson szerint az USA szinte minden bankja negatív sajáttőke-pozícióba került, mivel az összes hitelintézet meglehetősen sok hosszú lejáratú eszközökbe fektetett.

Az országban – a fentieken felül – szinte minden bank negatív részvénypozícióba került, mert mindegyikük meglehetősen hosszú lejáratú hiteleket is nyújtott. Hudson szerint ezek fedezése sem lett volna megoldás, hiszen ekkora értékvesztés fedezése vagy nagyon drága, vagy a fedezetet nyújtó félnél jelentkezik a veszteség.

Amerikában pontosan ez történt a takarék- és hitelintézetekkel a hetvenes és a nyolcvanas években.

A bankok az összeomlást csak úgy tudják túlélni, ha a betéteseik megelégednének a 0,2 százalékos kamattal a betéteik után, miközben a rövid lejáratú állampapírokban 4 százalékot is kaphatnak. Persze mindig lehet bízni a betétesek ostobaságában és telhetetlenségében.

Hudson szerint a Federal Reserve sarokba szorította magát a mennyiségi lazítás során. Azzal, hogy a kamatlábakat szinte nullára csökkentette, megteremtette azt a veszélyt, hogy ha valaha is elmozdul ebből a pozícióból, ha valamikor is túllép az Obama-politikán, amely a bankok megmentését a tőkepiacok felfújásával oldotta meg, akkor a tőkepiacokat csődbe, fizetésképtelenségbe sodorja.

Jelenleg sok befektető azt választja, hogy a kis, regionális bankokból a betéteit átviszi a nagybankokba, amelyről azt vélik, hogy az állam úgyis megmenti őket. Persze azért költöznek oda, mert a kormány azt mondja: „egyetlen bankbetétes, egyetlen pénzügyi befektető sem fog pénzt veszíteni.”

Azaz megígérik a polgároknak, hogy a gazdaság fog pénzt veszíteni, nem a bankok, nem a pénzügyi szektor.

Hudson keserűen állapítja meg, hogy a kormányzat, ha több pénzt kell fizetnie a pénzügyi szektor támogatására, akkor inkább hajlandó csökkenteni a társadalombiztosításra fordított összegeket. Vagy megszabadul a szociális kiadásoktól, mert a gazdaságnak szüksége van arra, hogy a bankok ne veszítsenek pénzt, ahogy nekik, politikusoknak is, hiszen ők a legnagyobb kampánytámogatóik.

A másik érdekes megállapítása, hogy az amerikai kormány azon ígérete, hogy elegendő pénzt fognak teremteni, hogy megmentsék a nagybankokat, az legalább egy további 9 ezer milliárd dolláros ígérvény. Szerinte,

mivel 9 ezer milliárd dolláros mennyiségi lazítással sikerült felhajtani a jelzáloghitelek, a részvények és a bankok által birtokolt államkötvények árát, nagyjából ugyanennyi kell a helyzet orvoslására.

Ezt a veszteséget kétségkívül valakinek meg kell fizetnie. Nem csak a bankoknak, a bankbetéteseknek is mentőövet dobott a kormány, így valakinek, a következő kormányoknak, a gazdaságnak vagy az adófizetőknek kell állniuk a számlát.

Hudson arra is felhívja a figyelmet, hogy az amerikai kormány és a média még mindig nem szembesül azzal, hogy a bank- és a pénzügyi rendszer, valamint a magántőke fennálló adósságai esetében eljutottak a fenntarthatóság határáig.