Rejtélyes hálószobai fotó: nem az a legnagyobb kérdés, lesz-e pornó

Mután Magyar Péter elismerte, hogy részt vett a drogos házibulin, nagy nyomás nehezedett Magyarországra – mutatott rá az elemző.

Matolcsy György, a Magyar Nemzeti Bank elnöke nemrég azt mondta, be kell fogadni a pénzforradalmat, az MNB pedig vezető helyre akar törni a digitális jegybankpénzek terén. Az ötlet nem újkeletű, a hagyományos készpénz online térbe terelése már évek óta foglalkoztatja a világ jegybankjait, a járvány viszont nagyot lendített a folyamaton. Utánajártunk, mekkora a realitása a digitális forintnak, és mivel járna, ha bevezetnék.

***

***

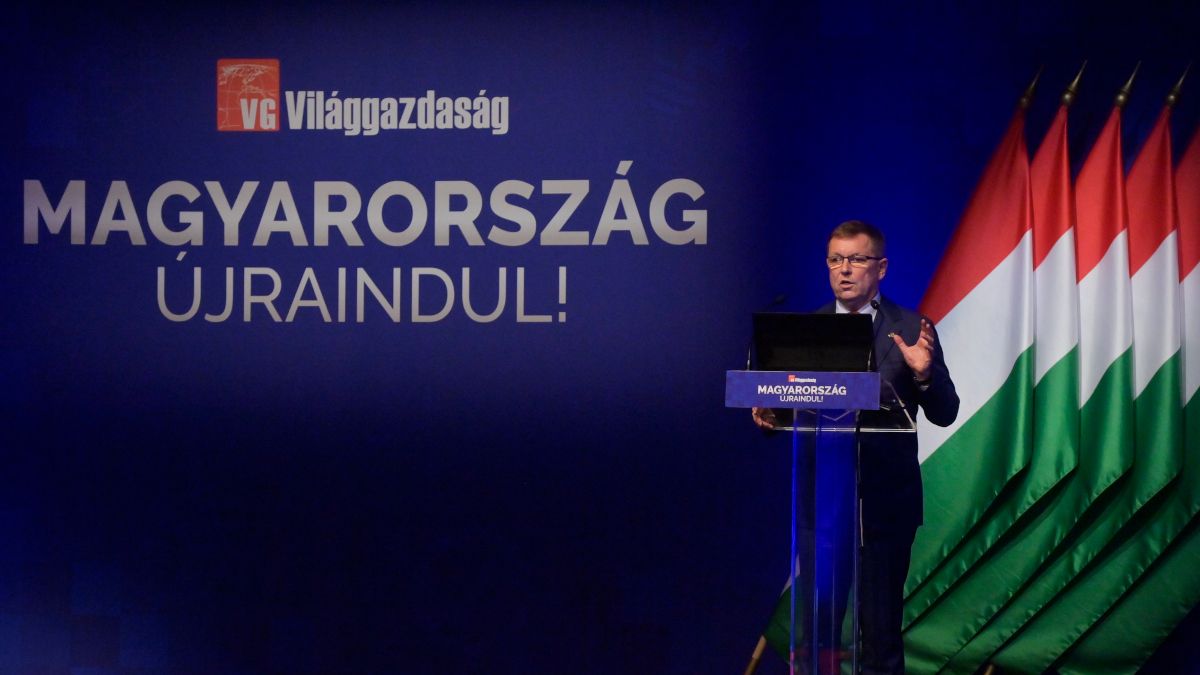

A Világgazdaság június 9-én tartott konferenciáján a gazdaságpolitika nagyágyúi mondtak beszédet: Orbán Viktor belengette a 200 ezres minimálbért és az 5,5 százalékos GDP-növekedéshez kötött, családosoknak szóló szja-visszatérítést. Matolcsy György MNB-elnök a jegybanki kamatemelés beharangozása mellett Varga Mihálynak is odaszúrt a szerinte túlzottan magasra tervezett hiánycél miatt. A bejelentések hatalmas médiavisszhangot kaptak, s komoly vita bontakozott ki arról, hogy az intézkedéseknek van-e közgazdasági szempontból létjogosultságuk, avagy sokkal inkább egy választás előtti pénzosztásról beszélhetünk. Ebben a zajban pedig a legtöbbek figyelme átsiklott Matolcsy talán legmeglepőbb kijelentésén: a jegybankelnök felszólalása végén arról is beszélt, hogy

hogy befogadja az Ázsiából indult „pénzforradalmat”.

Na de mi is az a digitális forint?

A digitális jegybankpénz (CBDC, azaz central bank digital currency) gondolata egy ideje már foglalkoztatja a jegybankokat, azonban igazán a bitcoin szárnyalásával kapott erőre – éppen ezért sokszor egyfajta államilag kontrollált kriptovalutaként is tekintenek rá. A jegybanki CBDC-láz hátterének megértéséhez érdemes először áttekinteni, hogyan is néznek ki manapság a pénzeszközök, melyekkel a lakosság találkozik. Szabó Gergely és Kollarik András két tényező mentén osztályozza a pénzeszközöket 2017-es ismertetőjükben: egyfelől a kibocsátó szerint beszélhetünk a jegybank illetve a kereskedelmi bankok által kibocsátott pénzről, másfelől a megjelenési forma szerint fizikai és nem fizikai pénzekről. A jegybank által kiadott pénzzel jelenleg kizárólag készpénz formájában találkozhatunk, míg a kereskedelmi bankok esetében túlnyomórészt csak digitálisan létezik a bankbetétünk. Ez a felosztás azonban nincs kőbe vésve, s pont ebben hozna változást a digitális jegybankpénz bevezetése:

Fontos kiemelni, hogy valójában digitális jegybankpénz már eddig is létezett, csak ebből a lakosság semmit nem látott, mivel ezt a jegybankok használják a kereskedelmi bankokkal való elszámolás során. Az újítás tehát az lenne, ha a lakosság előtt is megnyílna a digitális pénz mindennapi használatának lehetősége (ez lenne az úgynevezett kiskereskedelmi vagy általános célú CBDC). Ez a hétköznapi vásárlások során a legtöbbek számára – főleg a fejlettebb, egyébként is jobban digitalizált országokban – nem sok változást hozna: a legvalószínűbb az, hogy egy egyszerű telefonos applikáció segítségével fizethetnénk a boltokban pontosan úgy, ahogy azt sokan már most is teszik az NFC-technológiával felszerelt okostelefonokon. Amennyire magától értetődő volna a lakossági használata az újhullámos pénzeszköznek, olyan radikálisan forgathatná fel viszont a teljes bankrendszert – erre még később vissza fogunk térni.

Ami a digitális jegybankpénz mögötti technológiát illeti, erre alapvetően kétféle megoldás létezik. Elképzelhető, hogy a jegybank lényegében elkezdene lakossági számlavezetési szolgáltatást nyújtani, s minden állampolgár nyithatna egy számlát a jegybanknál, melyet az eddig megszokott módon tudna használni. Ez ugyanakkor sokak szerint komoly adatvédelmi aggályokat vetne fel, hiszen ezzel

s sokan attól tartanak, hogy ezt az állampolgárok totális megfigyelésére is fel lehetne használni. Az ezzel kapcsolatos aggodalmak kezelése lassíthatja is Európában és Magyarországon a CBDC-k bevezetését – hívta fel a figyelmet Czeczeli Vivien. Ennek kiküszöbölésére többen azt javasolják, hogy a digitális jegybankpénzzel történt fizetéseket egy, a kriptovilágból már jól ismert blokklánc segítségével adminisztrálják, mely a rendszer külső támadásokkal szembeni sérülékenységét is erősen csökkentené.

Mindenki csak beszélt róla, aztán Kína csendben beelőzte a világot

A világ jegybankjainak gondolkodásában szűk egy évtizede jelentek meg a digitális jegybankpénz homályos körvonalai – egyáltalán nem függetlenül a bitcoinláz futótűzszerű elterjedésétől. A világ jegybankjainak 86 százaléka foglalkozott valamilyen módon a CBDC-vel 2020-végén. „A Bank for International Settlements 2021. júniusi munkaanyaga szerint próba CBDC-projektek már körülbelül 20 jegybanknál is elindultak. Ezek egy része már le is zárult – például Uruguayban –, két valutaövezetben (név szerint a Bahama-szigeteken és Kelet-Karibi Valutaövezetben) pedig már élesben is működik CBDC” – mondta el lapunknak Kollarik András. Lássunk most néhány példát arra, hogyan állnak a kérdéshez a világ legjelentősebb jegybankjai!

Az Európai Központi Bank elnöke, Christine Lagarde 2020 októberében úgy fogalmazott, hogy „fel kell készülnünk egy digitális euró kibocsátására, ha a szükség úgy hozza”. Döntés még nem született a digitális euró esetleges bevezetéséről: jelenleg is folynak a felmérések és kisérletek ennek kapcsán, s várhatóan még idén nyáron kiderülhet, digitalizálódik-e az eurózóna.

2021 első felében számos újabb ország kezdett óvatos tapogatózásba a digitális jegybankpénzek terén. Április végén a brit kormány felkérte a Bank of Englandot, hogy járjon utána egy esetleges digitális font bevezetési lehetőségének – ezt az angol humor hamar el is kezdte egyszerűen csak Britcoinként emlegetni. Szintén áprilisban jelentek meg a svéd Riksbank e-koronával kapcsolatos kutatási eredményei, ugyanakkor sokakat elbizonytalaníthat, hogy a kezdetben 2018-ra ígért svéd digitális pénz jelen állás szerint legkorábban 2026-ra készülhet majd el. Májusban pedig az Egyesült Államokban is elstartolt a Digital Dollar Project, mely során 12 hónapon keresztül fogják vizsgálni a digitális jegybankpénzek potenciális hatásait öt helyszínen. Legutóbb pedig a G7-ek pénzügyminisztereinek júniusi találkozóján került elő a téma, s az ezt követő kommünikében a résztvevők hangsúlyozták, hogy mindenképpen együtt fognak majd dolgozni, hogy feltárják a CBDC-kben rejlő lehetőségeket.

A fenti lépések figyelemreméltóan gyorsnak mondhatók, tekintve, hogy a jegybanki világ nem épp a mindennapos reformjairól híres. Ennek ellenére

a CBDC-forradalom központja nem az euroatlanti világ, hanem Ázsia, ahol Kína állva hagyta a világ többi jelentős gazdaságát ezen a téren.

A kínai jegybank még 2014-ben jelentette be, hogy kutatásokat kezd a digitális jüan kapcsán, majd 2017-ben a konkrét fejlesztési munka is megkezdődött. 2020 áprilisában négy kínai metropoliszban meg is kezdődött a lakossági tesztelés, melyet 2021-re további két helyszínnel bővítettek. Az idei holdújév alkalmával pedig a kínai állam mintegy 40 millió jüant osztott szét 200 000 ajándékcsomag keretében a lakosság számára – immár digitális formában. Az e-jüan bevezetését a 2022-es téli olimpiára tervezik Kínában.

Azt persze nem szabad elfelejteni, hogy a CBDC kifejlesztését a jegybankok nem versenyként élik meg: az amerikai Fed elnöke is azt nyilatkozta korábban, hogy

Ennek kapcsán a Makronóm kérdésére válaszolva Czeczeli Vivien elmondta, hogy bár Magyarország számára is kétségkívül számos előnnyel járna, ha világszinten is úttörő szerepet vállalna a CBDC-k kibocsátásában, a kutató szerint „egy ilyen volumenű projekt elindítását talán hasznosabb volna a nemzetközi tapasztalatokra építkezve megkezdeni”. Czeczeli lapunknak kiemelte, hogy szerinte „a jegybankok számára kulcsfontosságú a hiteles és transzparens működés, így feltehetően a magyarországi bevezetés is nagymértékben fog támaszkodni a már kiforrott megvalósítási lehetőségekre”.

Emellett az újszerű eszköz nem csak a közgazdászoknak, hanem a jogászoknak is komoly fejtörést okoz, s vannak, akik szerint a szabályozási környezetet kellene előbb kidolgozni, s csak utána foglalkozni a technológiai részletekkel. Az IMF vonatkozó jelentése arra mutatott ugyanis rá, hogy jelenleg a világ mindössze 10 országában lenne jogi lehetőség a digitális jegybankpénz bevezetésére, azaz az IMF-tagországok 94 százalékában nem ad erre egyértelmű lehetőséget a szabályozási környezet.

A világ folyamatait lekövetve a Magyar Nemzeti Bank is viszonylag korán elkezdett foglalkozni a témával, viszont inkább volt szó egyszerű megfigyelésről, mintsem konkrét fejlesztésekről. Az elmúlt néhány évben elvétve jelentek már meg jegybanki szerzőktől elemzések a CBDC-t illetően. Igazi (kommunikációs) lendületet viszont csak 2020 őszétől kapott a digitális forint projektje. Ekkor már vezető jegybankárok cikkeikben és nyilatkozataiban is rendre előkerült a téma – igaz, ekkor leginkább még csak mint izgalmas, vizsgálandó nemzetközi folyamat beszéltek róla, mely egyszer Magyarországra is elérhet majd. Matolcsy bejelentése alapján viszont úgy tűnik, mostanra hazánkba is begyűrűzött ez a trend. Május 26-án a jegybankelnök már arról írt a növekedés.hu oldalon, hogy „a digitális jegybankpénzek már az ajtónkon kopogtatnak”, június 9-én pedig arra hívta fel az olvasók figyelmét, hogy szerinte Európának nem szabad lemaradni Ázsia és Amerika mögött a digitális jegybankpénzek terén. Ugyanezen a napon a Világgazdaság konferenciáján pedig lényegében azt jelentette be, hogy

Egy cél, szerteágazó motivációk

Hiába mutatkozik többé-kevésbé kontinenseken átívelő konszenzus abban, hogy a pénz jövője a CBDC felé mutat, a háttérben meghúzódó motivációs faktorok országonként jelentősen eltérhetnek. Kínában például az vezethette a rekordgyorsaságú fejlesztést, hogy egy-két technológiai fintech-óriás – például az AliPay vagy a WeChat – olyan szinten kezdte el leuralni a lakossági fizetések kezelését, hogy a központi irányításhoz ragaszkodó kommunista párt úgy érezhette, itt az ideje ismét átvenni a kezdeményezést. A kínai jegybank nem is rejtette véka alá az ezzel kapcsolatos aggályait: nemrég például azt nyilatkozták, hogy a digitális jüan arra kell, ha „valami történne” a techóriásokkal. Emellett sokan figyelmeztettek rá, hogy

révén ennek segítségével az állampárt közvetlen rálátást kap az állampolgárok tranzakcióira. A kínai CBDC-kutatások egy korábbi vezetője szerint viszont nem ez hajtotta Kínát, mivel enélkül is ráláthatnak minden tranzakcióra, ha akarnak.

A fintech-cégek a világ többi részén még nem okoznak akkora fejfájást a jegybankoknak, mint Kínának, bár itt is vannak különböző próbálkozások, elég csak a Facebook-féle Libra/Diem fizetőeszközre gondolni. Kollarik András ennek kapcsán lapunk kérdésére válaszolva rámutatott: „ha ezek a pénzek helyettesítenék a hagyományos banki pénzeket, az gyengíthetné a monetáris politika hatásosságát, valamint megfelelő szabályozás hiányában a pénzügyi stabilitást is veszélyeztethetnék”.

A pénzügyi digitalizáció folyamata mindazonáltal szinte mindenütt rohamtempóban halad. Ez Svédországban már oda vezetett, hogy az emberek a hétköznapok során gyakorlatilag már nem is használnak készpénzt.

A készpénzmentesség persze alapvetően nem probléma, ugyanakkor egy-egy gyors reakciót igénylő időszakban problémát jelenthet, ha a jegybank közvetlenül nem, csak a bankszektoron keresztül tud hatással lenni a gazdaságban levő pénzmennyiségre. Ennek apropóján

utalva arra a tulajdonságára, hogy válsághelyzetek esetén sokkal könnyedebben lehet vele helikopterpénz-osztást végrehajtani, mint készpénzzel, vagy a bankrendszeren keresztül. Sőt, a digitális forma akár arra is lehetőséget adhat, hogy a pénzhez lejárati időt társítsanak, mely azonnali és célzott keresletélénkítést tenne lehetővé. Továbbá az sem mellékes, hogy a CBDC bevezetésével kiküszöbölhető lenne a jelenlegi bankbetétek minimális kockázata is, s nem csak a betétbiztosítási értékhatárig lehetne kockázat nélkül tárolni a lakossági vagyont.

Mindezek mellett geopolitikai indokai is lehetnek annak, ha egy ország mihamarabb be akarja vezetni a digitális jegybankpénzt. Ahogy arra Czeczeli Vivien a Makronómon megjelent elemzésében rámutatott, „az USA képes folyamatosan ellenőrizni a nemzetközi pénzügyi tranzakciókat, s azokba szükség szerint beavatkozni. Az ország ezt a Belgiumban működő SWIFT (Society for Worldwide Interbank Financial Telecommunication) rendszeren keresztül tudja intézni, mely az egyes nemzetközi bankok közötti elektronikus fizetésekért felel. Az USA-nak lehetősége van tehát arra is, hogy szankcionáljon bizonyos személyeket, szervezeteket, amelyek esetlegesen veszélyeztetik a globális demokratikus normákat. A Kína és USA közötti növekvő feszültségek nyomán tehát

Kínának nyomós érdekében áll kísérletet tennie a jelenlegi rendszer kikerülésére.

De nem csak Kína számára lenne biztosított ez a lehetőség, hanem más országok, személyek számára is, akik ezt követően Kínán keresztül tudnák végrehajtani a pénzügyi folyamatokat is magában foglaló üzleti lépéseiket.”

Sokak szerint a pénzügyi szolgáltatások inkluzivitását is növelheti a digitális jegybankpénz. A szegényebb országokban és régiókban ugyanis sokan eddig egyáltalán nem rendelkeztek bankszámlával – okostelefonnal viszont annál inkább. Így pedig egy olyan megoldás, mely egy csapásra digitális pénztárcát varázsol a telefonunkból sokakat vonzhat be a digitálisan végzett pénzügyek világába. Emellett

a kínai jegybank egy vezetője a napokban azt is bejelentette, hogy a digitális jüan használatára alkalmas hardvereszközök megalkotásán is dolgoznak, mely főleg az idősebb korosztálynak lehet nagy segítség.

Az MNB motivációi is szerteágazóak lehetnek a digitális forint mögött

Lapunk kérdésére válaszolva Czeczeli Vivien kifejtette, hogy számos motivációs faktor húzodhat meg a magyar jegybank törekvéseinek hátterében. Elsőként említette a nemzetközi trendek lekövetését, mely korábban sem volt idegen az MNB-től. A kutató szerint fontos faktor lehet még, hogy a digitális pénz bevezetésével egyszerűsödnének a nemzetközi fizetések, mely a külkereskedelemben aktív magyar gazdaságnak kiemelten fontos lehet. „Ami talán ennél is jelentősebb, hogy egy önálló monetáris politikával rendelkező ország, mint Magyarország esetében, a digitális jegybankpénz a monetáris politikai transzmisszió hatékonyságát is javíthatja. Ez azért is fontos tényező, mert a 2008-as krízist követően a jegybankok szerepe egyébként is megnőtt, s a Covid-19 válságot követően is kardinális szerepet töltöttek be a válságkezelés során. A digitális jegybankpénz segíthet az ilyen jellegű sokkhatások megfelelő kezelésében, s új lehetőségeket nyújt a gazdaság ösztönzésére a pénzforgalom beindítása révén. Azáltal, hogy az emberek számára a jegybank közvetlenül tud pénzt juttatni, a monetáris politikai lépések hatékonysága is magasabb lehet.” – fejtette ki a kutató.

Emellett arra is utalt, hogy a digitális jegybankpénz nagyban hozzájárulhat a pénzügyi rendszer stabilitásához, mivel állami garancia áll mögötte. Azt azonban hozzátette, hogy a digitális jegybankpénz bevezetése számos átalakulással járna, így pedig elengedhetetlen a kellően körültekintő eljárás, ahhoz, hogy a várt pozitív hatások érvényesülni tudjanak.

Az MNB sajtóosztálya kérdéseinkre azt a választ adta, hogy „a stabilitás fenntartása egy fintech vezérelt világban is elsődleges cél”, s szerintük ennek egyik eszköze lehet a digitális jegybankpénz. Éppen ezért az MNB már vizsgálja a CBDC bevezetésének lehetőségét és hatását, ennél több részletet azonban nem kívántak közölni.

Félhetnek a kereskedelmi bankok, ha bevezetik a digitális forintot?

Ahogy arra korábban már utaltunk, a digitális jegybankpénz magában hordozza a lehetőséget, hogy gyökerestül felforgassa a hagyományos bankrendszert. Nem nehéz elképzelni, hogy ha a jegybank is elkezd alapszintű, ingyenes lakossági szolgáltatást nyújtani, akkor azzal emberek tömegeit csábíthatja el a kereskedelmi bankoktól. Az ugyanakkor csakis a jegybanki célokon múlik, hogy akar-e ily módon versenyezni a kereskedelmi bankokkal, avagy valóban csak a készpénz egy alternatíváját kívánja megalkotni. Az MNB korábbi kommunikációja mindenesetre Kollarik szerint arra utal, hogy

„a magyar jegybank inkább készpénz-helyettesítő CBDC-ben gondolkodik, nem kíván a kereskedelmi bankok versenytársa lenni”.

A kutató azt is elmondta, hogy ha a digitális forint nem kamatozna, úgy a magyar CBDC nem gyakorolna jelentős hatást a bankszektorra. Azt ugyanakkor hozzátette, hogy „ha a kapcsolódó pénzforgalmi szolgáltatások olcsóbbak lennének a jelenlegieknél, akkor elképzelhető, hogy nemcsak készpénz, hanem bizonyos részben kereskedelmi banki betétek is átvándorolnának CBDC-be. Mindenesetre valószínűleg csak kismértékben nőne a forgalomban lévő jegybankpénz mennyisége, így komoly likviditási sokk nem érné a bankokat.”

„Amennyiben széles körben elterjednének a CBDC-k, úgy mindenképp szükséges lesz a kereskedelmi bankok feladatkörének újradefiniálása.”

– hívta fel a figyelmet Czeczeli. „A jegybanki szerepkör tovább bővül, mely ismételten új kontextusba helyezi a kereskedelmi bankok tevékenységét” – tette hozzá.

A cikk elkészítéséhez számos Magyarországon működő kereskedelmi bankot megkerestünk, ugyanakkor a legtöbben – elmondásuk szerint a téma súlyára és az információhiányra való tekintettel – nem kívántak válaszolni kérdéseinkre. Érdemi választ a CIB és az OTP Bank sajtóosztályától kaptunk. A CIB Banktól megtudtuk, hogy

az OTP pedig annyit mondott, az MNB általában a Magyar Bankszövetség bevonásával folytat strukturált, ágazati egyeztetéseket. A CIB Bank szerint a kereskedelmi bankok szempontjából jelenleg nem indokolt a digitális forint bevezetése, és az OTP is azt mondta, hogy szerintük a digitális pénznek viszonylag alacsony a hozzáadott értéke. A válaszadó bankok egyetértettek abban, hogy a jelenlegi technológia teljes mértékben kiszolgálja a lakossági ügyféligényeket. Az OTP ehhez hozzátette, hogy a lakossági ügyfélkör számára így akár érdektelen is lehet a digitális forint, ha arra ugyanazok a szabályok vonatkoznának, mint a hagyományos forintra (például ha az ebben történő pénzügyi megbízásokat ugyanúgy terhelné tranzakciós illeték), vagy ha a digitális forint pénzforgalma jobban szabályozott lenne – például nem lehetne bizonyos termékkörre elkölteni.

Ezt figyelembe véve a CIB-nél nem tartják megalapozottnak azt a félelmet, miszerint a CBDC-k elterjedése a hagyományos kereskedelmi bankok végét hozhatja. Az OTP válaszában kifejtette, hogy a CBDC bevezetése a bankok hitelezési tevékenységét nem befolyásolná. A fizetési forgalom lebonyolítása és a betétgyűjtés és vagyonkezelés tekintetében szerintük az a kulcskérdés, hogy nyújthatnak-e majd a kereskedelmi bankok digitális pénztárca szolgáltatást – ha igen, úgy a bankok szerepe nem változna meg a jelenlegi helyzethez képest.

A digitális forint, gyerekcipőben

A világ néhány országában most is futó, vagy korábban elvégzett CBDC-tesztprojektekről beszélve Kollarik András elmondta, hogy valamiféle előzménye Magyarországon is van már a digitális jegybankpénznek. Kiemelte a tavaly ősszel indult Digitális Diákszéf projektet, illetve hozzátette, hogy „évtizedekkel ezelőtt az MNB bankszámlát biztosított a dolgozói számára, amely egyfajta CBDC-pilotnak is tekinthető”. Mindezek persze csak igen nagy jóindulattal nevezhetőek valódi próbaprojekteknek, s a digitális forint esetleges bevezetését egy ennél sokkal mélyebb tesztfázisnak kellene megelőznie.

Hamarabb lehet Magyarországon digitális forint, mint euró?

A Makronóm által megkérdezett kutatók egyhangúan azt mondták, szerintük nem a közeljövőben várható a digitális forint bevezetése. Kollarik András a nemzetközi példák alapján a magyar tesztprojekt beindításától számítva – melyről egyelőre nincs hír – 1-2 éven belül várja a digitális forint kibocsátását. Czeczeli szerint a lakossági CBDC olyan mértékű változást jelentene a pénzügyi rendszerben, hogy „5 éves időhorizonton belül nehezen elképzelhető bármilyen jelentősebb előrelépés”. Az NKE kutatója szerint fontos faktor lesz a digitális forint bevezetésének idejében, hogy merre haladnak a nemzetközi trendek: pozitív hatással lehet a folyamatra a digitalizáció gyorsulása, s ha egyre több ország vezet be saját digitális valutát.

„A kérdéskört befolyásolhatja továbbá, hogy asztalra kerülhet-e az euró bevezetésének kérdése.

Az egységes valuta adaptálása egy teljesen más kontextusba helyezheti a digitális forint potenciálját.”

– tette hozzá a kutató.

Lapunk kérdésére válaszolva a CIB Bank azt a választ adta, hogy szerintük 3-5 éven belül reális a digitális forint bevezetése, az OTP ugyanakkor a digitális forint részleteinek ismerete nélkül nem kívánt efféle becslésekbe bocsátkozni.

Homályos köd lengi körbe a digitális forintot

Közhelyesen szólva

Az jól érezhető, hogy jelenleg még legfeljebb egy vízió a digitális jegybankpénz bevezetése Magyarországon, így egyelőre sem a jegybank, sem a kereskedelmi bankok nem állnak készen arra, hogy a nyilvánosság elé tárják a részleteket. Az viszont szinte biztosra vehető, hogy a háttérben lázas munka folyik ennek kapcsán, s nem kizárt, hogy a közeljövőben még sokat fogunk hallani a témáról. Addig viszont csak a jegybankárok által elcsepegtetett információmorzsákból, s a nemzetközi példákból tudunk arra következtetni, milyen is lehet majd az új fizetőeszköz.

(Címlap: MTI/Szigetváry Zsolt alapján saját szerkesztés)