Már 40 millióan leadták a szavazatukat az Egyesült Államokban

Vasárnapig Georgia és Észak-Karolina államban főként regisztrált republikánusok éltek a szavazás lehetőségével, míg Pennsylvaniában és Michiganben több demokrata voksolt.

Az MNB bejelentette: 2025. január 1-jétől a zöld lakáshitelek felvételéhez szükséges önerő mértéke 10%-ra csökken.

Nyitókép: ATTILA KISBENEDEK / AFP

Az MNB bejelentése szerint 2025. január 1-jétől a zöld lakáshitelek felvételéhez szükséges önerő mértéke 10%-ra csökken, ami azt jelenti, hogy az ingatlan forgalmi értékének 90%-áig lehet majd hitelt igényelni új építésű lakásokra.

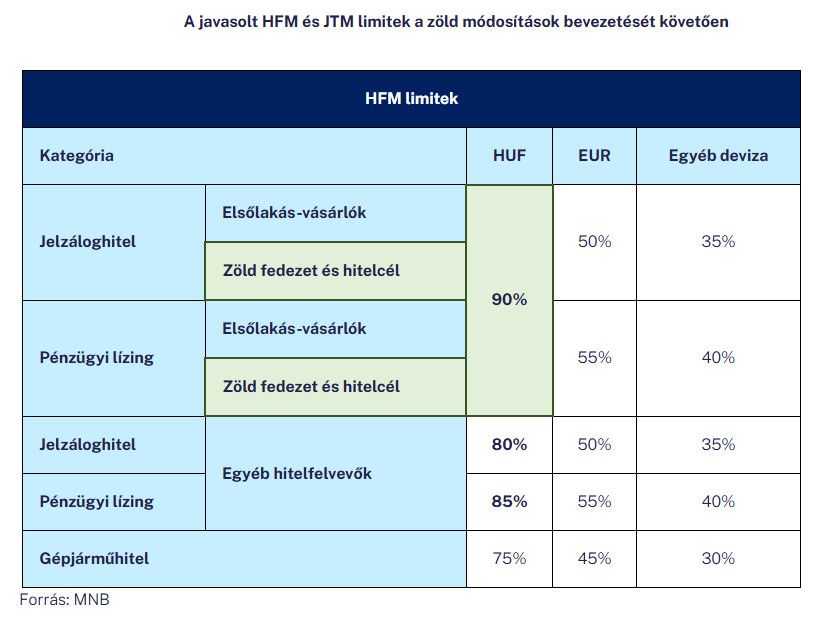

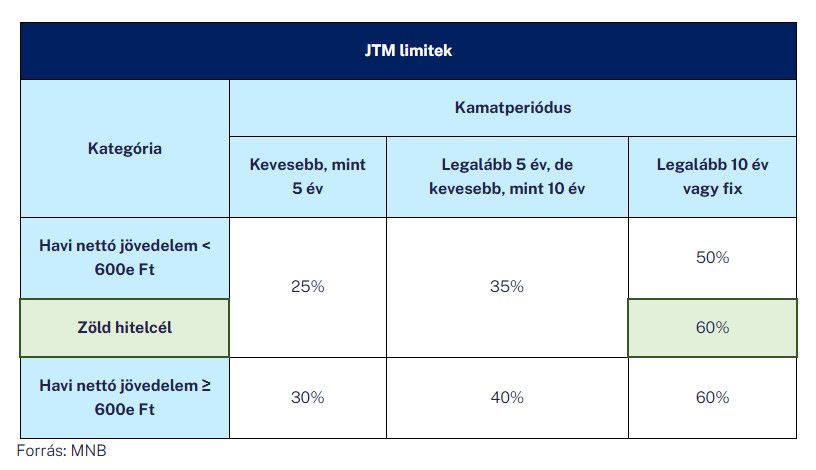

A Portfolio szeptemberi piaci értesülése alapján így jövő évtől már minden zöld lakás esetében lehetőség lesz ilyen magas arányban lakáshitelhez jutni. Eddig ez a lehetőség csak a 41 év alatti első lakásvásárlók számára volt elérhető, függetlenül az energetikai besorolástól. További változás, hogy a zöld lakáshitelek maximális jövedelemarányos törlesztőrészlete egységesen 60%-ra emelkedik, ami lehetővé teszi, hogy az alacsonyabb jövedelmű, 600 ezer forint alatti keresetű hitelfelvevők is magasabb törlesztőrészletet vállalhassanak. Ezekről a változásokról a jegybank a Makroprudenciális jelentésében számolt be.

A bejelentés szerint az MNB 2025 januárjától támogatja az adósságfékszabályok zöld differenciálását, amely elősegíti a zöld lakáshitelek piacának bővítését és fokozza a zöld fedezetek és hitelcélok iránti keresletet.

A zöld ingatlanok – értsd, minden új építésű lakás – finanszírozásának elősegítése érdekében a jegybank a Zöld Tőkekövetelmény-kedvezmény Program (ZTP) keretében meghatározott zöld fedezetek és hitelcélok esetében enyhébb adósságfékszabályok alkalmazását vezeti be. Ennek részeként a hitelfedezeti mutató (HFM) korábbi, 80%-os főszabály szerinti limitje 90%-ra emelkedik, míg a jövedelemarányos (JTM) limit függetlenül a jövedelemtől 60%-ra nő minden 10 éves kamatrögzítésű zöld forinthitel esetén.

Az évente megjelenő Makroprudenciális jelentés szerint az MNB makroprudenciális politikája nagyban hozzájárult a bankrendszer stabilitásának megőrzéséhez a bizonytalan makrogazdasági és geopolitikai környezetben, és ezáltal a bankok továbbra is stabilan ellátják gazdaságfinanszírozó szerepüket. A jelentés megállapítja, hogy a bankok tőke-, likviditási és finanszírozási helyzete megfelelő, és a prudenciális keretrendszer folyamatos fejlesztése révén a bankrendszer ellenállóképessége továbbra is erősödik, támogatva az új kihívásokra való rugalmas reagálást.

Ezen fejlesztések közé tartozik a tőkepufferek megfelelő időzítésű előírása, a finanszírozási elvárások kockázatarányos módosítása, a zöld szempontok szabályozásba történő beépítése, valamint a kiberkockázatok és a nemzetközi szabályozási irányok figyelemmel kísérése.

A kiadvány részletezi az elmúlt egy év makroprudenciális intézkedéseit, amelyek alkalmazkodási folyamatot indítottak el a piaci szereplők körében, és rávilágítanak a szabályozói lépések hatásaira. Külön foglalkozik a makroprudenciális tőkepufferek követelményeivel, az első lakásukat vásárló fiatalok számára meghatározott kedvezőbb HFM limitekkel, a zöld szempontok adósságfék előírásokba való integrálásával, valamint a klíma- és kiberkockázatok szabályozói és pénzügyi stabilitási jelentőségével. Emellett értékeli az elmúlt évtizedben felmerült ciklikus kockázatok makroprudenciális kezelésének eredményeit is.

A 2024-es jelentés néhány kulcsüzenetet is tartalmaz: az anticiklikus tőkepufferráta meghatározásánál vizsgált indikátorok azt mutatják, hogy a hitelezés élénkülése ellenére csökkentek a túlfűtöttségi kockázatok. A magas makrogazdasági és geopolitikai bizonytalanság miatt ugyanakkor különösen fontos a bankrendszeri tőkehelyzet erősítése és a válságidőszakban feloldható tőkepufferek időben történő kiépítése.

Ezért 2024. július 1-jétől 0,5%-os CCyB követelmény van érvényben, amelyet 2025 júliusára minimum 1%-ra emelnek, ezzel biztosítva a bankrendszer válságállóságát.

A kereskedelmiingatlan-hitelezéssel kapcsolatos kockázatok kezelésére az MNB újraaktiválta a rendszerkockázati tőkepuffert (SyRB), amelyet a koronavírus-járvány idején függesztettek fel, de most 2024. július 1-jétől ismét alkalmazzák.

A rendszerszinten jelentős intézmények (O-SII) körének 2023-as felülvizsgálata során az MNB nem módosította a besorolást, és a rendszerszinten jelentős bankoknak 2024-től el kell érniük a célszintet, lezárva ezzel a puffer-visszaépítési folyamatot. A hitelfelvevők jövedelmi terheltsége az alacsonyabb kamatkörnyezetnek köszönhetően mérséklődött, és bár a fedezeti megterhelés újra emelkedik, ez még nem mutat túlzott kockázatvállalást.

A szektor teljesíti a likviditásfedezeti ráta (LCR) és a nettó stabil forrásellátottsági ráta (NSFR) követelményeket, a likviditásnöveléshez a jegybanknál elhelyezett betétek kamatbevételei, illetve a betétállomány bővülése is hozzájárultak. Az MNB elhalasztotta az új deviza jelzáloglevél-alapú forrásokra vonatkozó zöld elvárás bevezetését, a többi makroprudenciális finanszírozási limit esetében pedig egységes küszöbértéket vezetett be, hogy csökkentse a szabályozói terheket.

Az MNB jelentésében a szanálási követelmények (MREL) teljesítését is hangsúlyozza, amit a hitelintézetek 2024 januárjától meg is valósítottak, biztosítva a szanálási folyamatok új szintre lépését. A jegybank fogyasztóvédelmi tevékenysége szintén hozzájárul a pénzügyi stabilitáshoz, különösen a késedelmes hitelek kezelésének javításával és az online személyihitel-nyújtás biztonságának növelésével, illetve az online kiberbűnözés elleni fellépésével.

Az MNB továbbá az éghajlatváltozásból eredő pénzügyi stabilitási kockázatok kezelésére is nagy hangsúlyt fektet, és zöld szempontokat tervez beépíteni a 2025 áprilisától érvényes Minősített Fogyasztóbarát keretrendszerbe.

Összességében az MNB célja a hazai bankrendszer stabilitásának megerősítése, amelyet a zöld szempontok beépítése, a prudens likviditáskezelés, valamint a kiberkockázatokra és a klímakockázatokra való felkészülés révén kíván elérni. Az új szabályozások és tőkepufferek biztosítják, hogy a bankok fenntarthatóan és válságálló módon működjenek a jövőben is, hozzájárulva ezzel a gazdaság finanszírozásához és a lakosság biztonságérzetének növeléséhez.

***

Ezt is ajánljuk a témában

Vasárnapig Georgia és Észak-Karolina államban főként regisztrált republikánusok éltek a szavazás lehetőségével, míg Pennsylvaniában és Michiganben több demokrata voksolt.