Itt a legfrissebb közvélemény-kutatás: így áll most a Fidesz és a Tisza Párt

Továbbra is zajlik a közvélemény-kutatások „háborúja”, utánajártunk, mekkora a valós különbség a Fidesz és a Tisza között.

A 2022-es év rendkívül viharos volt az euró számára. Az EUR/USD árfolyam az év elején 1,137 dollárról indult, a múlt év júliusában azonban 20 év óta először áttörte a paritást. Szeptember 27-én, az Északi Áramlat-1 gázvezeték elleni szabotázst követően az árfolyam lezuhant 0,960 dollárra. Az EKB október 27-i 75 bázispontos kamatemelését és az energiaárak csökkenését követően az euró újra érdemben erősödött: stabilan visszatért a paritás fölé, elérve az 1,07 dolláros szintet.

Az elemzők – már csak a fel-le mozgás ereje, kiszámíthatatlansága okán is –

2022-t az euró történetének „legrosszabb évének" nevezték.

Az európai Gazdaságpolitikai Kutatóközpont (CfM-CEPR – rövid bemutatását lásd lentebb) 2023. januári felmérésében az európai szakértői panel tagjait arról kérdezték, hogy mi az oka az euró 2022-es trendszerű leértékelődésének a dollárral szemben a múlt év első kilenc hónapjában.

A panelben résztvevők 56 százaléka úgy véli, hogy a monetáris politikai különbségek voltak az euró árfolyam csökkenésének fő okai, míg közel 30 százalék inkább reálgazdasági fejleményeknek tulajdonítja az euró értékvesztését. Ám a panel szinte egyöntetűen úgy vélte, hogy az Európai Központi Banknak (az EKB-nak) nem kellene reagálnia az euró leértékelődésére vagy éppen hullámzására a dollárral szemben, hanem az árstabilitás fenntartására kellene összpontosítania.

Az 1983-ban alapított CEPR egy független, pártonkívüli, páneurópai nonprofit szervezet. Küldetése az, hogy javítsa a politikai döntések minőségét azáltal, hogy gazdaságelméleti alapokon nyugvó, a politika szempontjából releváns kutatást nyújt a döntéshozók, a magánszektor és a civil társadalom számára.

A Központ több mint 1700 fős, saját intézményükben (egyetemek, kutatóintézetek, jegybanki kutatási osztályok, nemzetközi szervezetek) működő kutatói hálózata által végzett kutatások eredményeit különféle publikációkon, nyilvános találkozókon, workshopokon és konferenciákon, valamint aktív digitális terjesztési platformokon keresztül teszi közzé.

A gazdaságok – mint jól ismert – világszerte szenvedtek a világjárvány és az ukrajnai válság miatti gazdasági lassulás hatásaitól, de az említett események Európa-szerte sokkal súlyosabban hatottak. A kutatók három kulcsfontosságú tényezőt azonosítottak, amelyek az euró 2022-es leértékelődését okozták:

- Európa nagymértékben függ az orosz energiától, az ehhez kapcsolódó gazdasági lassulás is erőteljesebben jelentkezett.

- Szélesedett a Federal Reserve (Fed) és az EKB közötti monetáris politikai szakadék.

- Az amerikai dollár „biztonságos menedékként” betöltött szerepe erősebb volt a pénzügyi és politikai bizonytalanság idején.

Összességében tehát Oroszország ukrajnai inváziója, a járvány óta jellemző és a háború által részben felerősödő kereskedelmi zavarok, valamint a háború és a szankciók okozta élelmiszer- és üzemanyagársokkok nagymértékben gyengítették a világgazdaságot. Ám ezek a hatások a világ többi részéhez képest erőteljesebben éreztették hatásukat Európában.

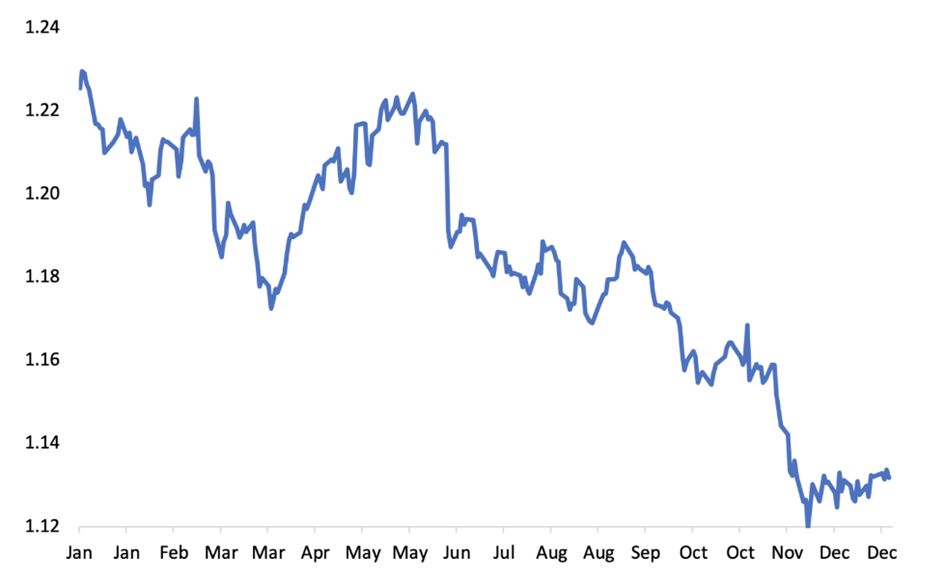

Az USA-dollár/euró azonnali árfolyam

Az Európai Bizottság 2022. őszi gazdasági előrejelzésében még azt jósolta, hogy az év utolsó negyedévében a legtöbb uniós tagállam recesszióba kerül a magas infláció, a gyenge növekedési ütem és a megnövekedett bizonytalanság miatt. A nagy európai gazdaságok, például Németország és Olaszország túlzott függősége az orosz gáztól szintén azt eredményezte, hogy az energiafüggő infláció Európában jelentősen magasabb, mint más gazdaságokban, például az Egyesült Államokban.

A szakértők aláhúzzák: az ukrajnai invázió és az ezzel járó energiaár-emelkedés jelentősen növelte a bizonytalanságot az euróövezetben, ami negatívan hatott az euróövezet GDP-jére és belföldi keresletére.

Az európai infláció októberben elérte a 10,6 százalékot, míg az USA-ban csak 7,2 százalék volt.

Mivel az energiaválság miatt az EU kereskedelmi feltételei az EU történetének legalacsonyabb szintjére estek, az euró dollárhoz viszonyított leértékelődése az ukrajnai invázió elkerülhetetlen következménye volt.

Egyes közgazdászok azzal is érveltek, hogy a kínai gazdasági lassulás hatása is jobban érintette Európát, mint az Egyesült Államokat. Sőt, a kínai lassulás az euróövezet kereskedelmi többletére is lefelé irányuló nyomást gyakorolt, aminek következtében az euró már nem tudta fenntartani a dollárhoz viszonyított erejét.

Az euró leértékelődésének másik mozgatórugójának azt tartják, hogy az EKB a Fed-hez képest viszonylag passzívan közelítette meg az infláció kezelését.

Az amerikai Fed a növekvő inflációval szemben agresszívabb álláspontot képviselt, és

már 2021 júniusában egyértelmű jelzéseket küldött arról, hogy az infláció kordában tartása érdekében kamatemelést hajt végre.

A kamatlábakat 2022 márciusában emelte, amit további, gyorsabb kamatemelések követtek. Ezzel szemben az EKB 2022 júliusáig védte laza monetáris politikáját, csak ekkor emelt először kamatot. Az EKB puha hozzáállását befolyásolta az euróövezet egyes gazdaságainak magas adósságszintje.

Ez az EKB által követett „sekélyebb” pálya a két nagy gazdasági egység, az EU és az USA közötti kamatkülönbségek kiszélesedéséhez vezetett, ami a befektetőket az európai eszközökből az amerikaiakba áramoltatta.

Ennek eredményeképpen a Fed 2021 júniusában tett első bejelentésétől 2022 őszéig a dollár nagyjából 20 százalékkal erősödött az euróval szemben.

A 2022-es év nagyobb részében gyengébb euró másik oka az a megítélés, hogy

az amerikai dollár biztonságos eszköznek számít, különösen válság idején.

Az amerikai eszközöket, különösen az államkötvényeket általában „biztonságos menedéknek” tekintik.

A befektetők ezért a zavaros és bizonytalan időkben szívesebben tartják ezeket az eszközöket. Ez általában azt eredményezi, hogy válságok idején megnő a kereslet ezen eszközök iránt, ami felfelé irányuló nyomást gyakorol a dollárra.

Az ukrajnai válság során hasonló tendencia volt megfigyelhető, az orosz inváziót követően az amerikai dollár három egymást követő ülésszakon keresztül erősödött. Egyesek azzal érvelnek, hogy a „domináns” globális valuta kibocsátójaként az USA jobban el van szigetelve a külföldi tovagyűrűző hatásoktól, és a nemzetközi áru- és eszközpiacokon is tud járadékot szerezni, így profitál globális státuszából.

A gyenge valuta kívánatos mellékhatásokkal is járhat, amennyiben a gyengeséget a reálgazdaságban bekövetkező fejlemények okozzák. A közvélekedés szerint az árfolyamgyengülés idején a nagy nettó devizaeszköz kitettséggel rendelkező nagybankok növelik az exportintenzív vállalatoknak és a kisbankoknak nyújtott hiteleket, és az ilyen kisbankokkal rendelkező régiókban magasabb a kibocsátás növekedése. A hagyományos közgazdasági elmélet is azt diktálja, hogy

a gyengébb valuta növeli az exportot.

Viszont a közgazdászok között még mindig széles körű nézeteltérés van az exportnak az árfolyam-ingadozásokra való érzékenységét illetően.

Az egyik fél szerint a globális értékláncok kialakulása a feldolgozóipari export volumenének a reáleffektív árfolyamra vonatkozó rugalmasság erőteljes csökkenéséhez vezetett. A másik fél szerint kevés bizonyítékot lehet felhozni arra, hogy az árfolyamok és az export, illetve az import közötti kapcsolat az idők során általánosan megszakadt volna.

Több közgazdász azzal érvelt, hogy a gyenge euró hatástalan stabilizációs tényező volt ebben a válságban. Az ellátási lánc megszakadása és a háttérben fenyegető szankciók miatt

az európai vállalkozások nem tudták kihasználni árverseny-előnyüket, és nem tudtak profitálni az alacsonyabb reáleffektív árfolyamból.

Ráadásul az import drágulásán keresztül a gyengébb euró jelentősen fokozza az inflációs nyomást a gazdaságban, súlyosbítva az amúgy is komoly problémát. Ez pedig csak részben enyhült az euró utóbbi hónapokban mutatott erősödésével.

Sok elméleti vita szólt arról 2022-ben, hogy

az EKB-nak lépéseket kell-e tennie az euró erősítésére.

Lodge és Perez (2021) megállapította, hogy a globalizációs hatások miatt az árfolyam inflációra gyakorolt hatása (ERPT) az EU-ban az 1999-es 0,8 százalékhoz képest 0,3 százalék körüli értékre csökkent. Ilyenformán az EKB devizapiaci beavatkozása „túl messzire menő” lépés lehet.

Másrészt a határokon átnyúló hitelek és nemzetközi hitelviszonyt megtestesítő értékpapírok közel fele amerikai dollárban denominált. Közgazdászok szerint, ha az olyan valuták, mint az euró, gyengülnek a dollárhoz képest, az rendkívül megnehezítheti a magánszektor számára az adósságok törlesztését, növelve az adósságválság kockázatát. Amúgy a magas jövedelmű gazdaságok, mint például az EU, sokkal jobban fedezve vannak az ilyen típusú kockázatokkal szemben.

Egyes szakértők a gyenge euró által keltett további inflációs nyomásra is hivatkoznak, ami indokolja, hogy az EKB beavatkozzon, és erősítse az eurót. Voltak olyan javaslatok, amelyek a Plaza-megállapodás egy másik változatának megvalósítására irányulnak – a globális gazdaságok közötti megállapodás bevezetésére, amelynek célja a dollár gyengítése, és ezáltal más valuták, például az euró relatív erősítése.

Paul Volcker Federal Reserve elnökének szigorú monetáris politikája és Ronald Reagan elnök 1981-84-es első ciklusának expanzív fiskális politikája megemelte a hosszú távú kamatlábakat, és tőkebeáramlást vonzott, ami felértékelte a dollárt. A Plaza-egyezmény (angolul: Plaza Accord) egy nemzetközi valutapiaci egyezmény volt, mely Japán, az USA, Nyugat-Németország, Franciaország és az Egyesült Királyság között köttetett 1985. szeptember 22-én a New York-i Plaza Hotelben. Az egyezmény tartalma alapján valutapiaci intervenciókkal leértékelték az amerikai dollárt a német márkával, illetve japán jennel szemben. Az egyezmény következtében a dollár jelentős leértékelődést folytatott egészen az 1987-ben aláírt, ezt az egyezményt felülíró Louvre-egyezmény életbelépéséig.

A CfM-CEPR panel negyvenegy tagja válaszolt az euró 2022-es gyengülésének okairól feltett kérdésre. A paneltagok többsége, 56 százaléka szerint a monetáris politikai különbségek voltak a fő okai az euró 2022-es gyengülésének.

A panel 29 százaléka a reálgazdasági tényezőknek tulajdonítja az euró gyengülését. Volt köztük olyan vélemény is, miszerint „a reálárfolyam [2022-ben] nem különbözött a történelmi értékektől”, ami arra utal, hogy „a reális tényezők vagy éppen az ukrajnai háború” nem lehettek a jelenség mozgatórugói.

A legtöbb paneltag tehát az euróövezet és az Egyesült Államok közötti monetáris politikai különbségeket nevezi meg az euró tavalyi esésének elsődleges okaként,

de a panel csaknem egyharmada viszont úgy véli, hogy reális tényezők voltak felelősek az euró 2022-es gyengüléséért. Többen az orosz-ukrán háborút nevezték meg a leértékelődés egyik fő okaként, kiemelve Európa „nagymértékű energiafüggőségét” Oroszországtól.

Volt, aki azt állította, hogy az USA és az euróövezet növekedési várakozásai közötti különbségek állnak a leértékelődés mögött. A félelmek közepette, hogy „az ukrajnai invázió miatti gázhiány térdre kényszeríti az európai ipart”, az USA-t pozitív kereskedelmi feltételekkel kapcsolatos sokk érte, ami gazdagabbá tette. A Covid utáni erős fellendüléssel és a monetáris politikai különbségekkel együtt ez azt eredményezte, hogy a befektetők azt várták, az USA sokkal gyorsabban fog növekedni, mint az euróövezet, ami a dollár erősödéséhez vezetett.

A kérdésben nagy a zűrzavar: volt, aki arra figyelmeztetett, hogy a közgazdászok egyszerűen nem tudták, miért mozdult el az euró-dollár árfolyam 2022 első kilenc hónapjában, és óva intettek attól, hogy történeteket találjanak ki az euró csökkenésének igazolására, mondván:

túl sok közgazdász talált ki már hihetőnek tűnő történeteket.