Rejtélyes hálószobai fotó: nem az a legnagyobb kérdés, lesz-e pornó

Mután Magyar Péter elismerte, hogy részt vett a drogos házibulin, nagy nyomás nehezedett Magyarországra – mutatott rá az elemző.

A mostani kamatkörnyezetben tisztán piaci alapon gyakorlatilag kigazdálkodhatatlan a vállalkozások finanszírozása. Az államilag támogatott forrásoknak köszönhetően azonban Magyarországon 2021-hez képest tovább javult a külső forrásbevonás lehetősége.

Dobos Balázs írása a Mandiner hetilapban

A jelenlegi kamatkörnyezetben érdemes figyelemmel kísérni a magyar vállalkozások finanszírozási helyzetét, ugyanis továbbra is igényt tartanak jelentős külső pénzügyi forrásokra. A legfőbb finanszírozási célok – mint a beruházás, a forgóeszköz-finanszírozás vagy éppen a napi likviditás biztosítása – változatlanok maradtak, vagyis a vállalkozások a kedvezőtlen körülmények ellenére is mennek előre, dolgoznak, fejlesztenek. Ehhez azonban megfizethető pénzügyi forrásokra van szükségük.

A Makronóm Intézet tematikus felméréséből látható, hogy a megkérdezett, jól teljesítő hazai kis- és közepes vállalkozások 95 százaléka vesz igénybe külső forrást, elsődlegesen bankhitelt. A cégek 44 százalékának ráadásul van az idei évben lejáró külső finanszírozása, amelyet 62,5 százalékban terveznek is megújítani. A mostani kamatkörnyezetben tisztán piaci alapon ez gyakorlatilag kigazdálkodhatatlan. Itt jönnek a képbe az államilag támogatott források, legyen szó hitelről, tőkefinanszírozásról vagy éppen állami támogatásról.

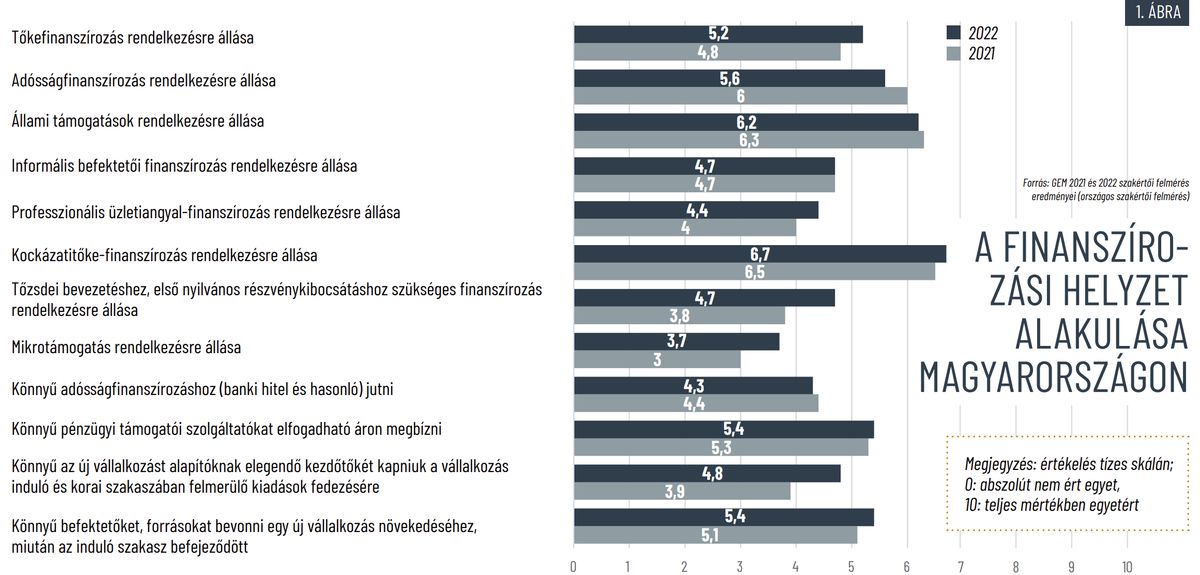

Nem nagyon találni olyan hazai vállalkozót, aki ne hallott volna a Széchenyi-kártya-programról vagy a Baross Gábor-programról. Ez könnyen magyarázható: ha egy hipotetikus, tízéves futamidejű, 100 millió forint összegű beruházási hitelt veszünk, akkor a kedvező, 5 százalékos kamatozású, államilag támogatott hitel esetén a vállalkozások havonta több mint 500 ezer forintot tudnak megtakarítani egy 15,5 százalékos kamatú piaci hitelhez képest. Vagyis ma a vállalkozók gyakorlatilag ezekben a támogatott forrásokban bízhatnak. Nemcsak a vállalkozók mondanak véleményt a finanszírozási ökoszisztémáról, a Global Entrepreneurship Monitor (GEM), a világ első számú vállalkozói kutatásának Magyarországra vonatkozó, 2022-es adatfelvételéből származó szakértői eredmények is ezt a képet erősítik. A GEM elsődlegesen reprezentatív kérdőíves adatfelvétel, valamint szakértői interjúk alapján vizsgálja a vállalkozók működését és attitűdjeit. Felméri a születőben lévő és aktív cégek helyzetét, működését, valamint alapítóik magatartását is. A 2022-ben készült, 49 országra kiterjedő, igen széles körű adatfelvétel Magyarországon a BGE Budapest Lab szakmai vezetésével és a Makronóm Intézet szakmai partnerségével valósult meg. A szakértői vélemények alapján Magyarországon 12-ből 9 területen javult a finanszírozási helyzet megítélése 2021-hez képest, kiemelten a tőkefinanszírozás területén.

A felmérésben az 1–8. kérdés a pénzügyekre vonatkozott: hogy rendelkezésre állnak-e a források (tőkefinanszírozás, adósságfinanszírozás, állami támogatások, informális befektetői finanszírozás, professzionális üzletiangyal-finanszírozás, kockázatitőke-finanszírozás, tőzsdei bevezetéshez, első nyilvános részvénykibocsátáshoz szükséges finanszírozás, mikrotámogatás). A 9–12. kérdés a finanszírozáshoz való hozzájutás egyszerűségéről szólt. A résztvevőknek tízes skálán kellett értékelniük.

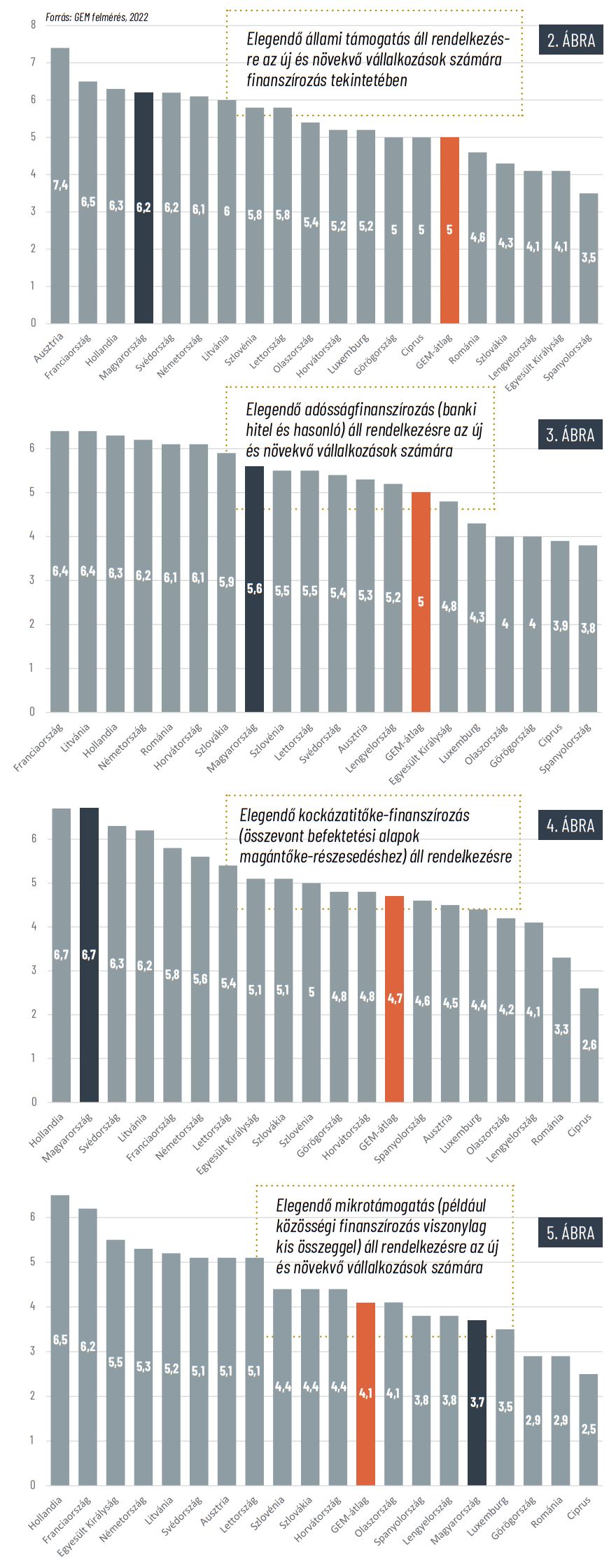

Az eredmények alapján 2022-ben a kockázatitőke-finanszírozás, az állami támogatások és a bankhitelek rendelkezésre állása Magyarországon magasan meghaladta a nemzetközi átlagértékeket, jellemzően megelőzve régiós versenytársakat, Lengyelországot, Szlovákiát és Romániát is. A felmérés szerint elegendő állami támogatás áll az új és növekvő vállalkozások rendelkezésére. Ebben a tekintetben a GEM átlaga 5 volt, ezt Magyarország a 6,2-es pontszámával jóval meghaladta. Hazánkat csupán Ausztria (7,4), Franciaország (6,5) és Hollandia (6,3) előzte meg. A felmérés szerint a banki hitelek is megfelelő mértékben állnak az új és növekvő vállalkozások rendelkezésére Magyarországon: e mutató tekintetében hazánk az 5,6-es pontszámával meghaladta a GEM átlagát.

az eredmények szerint: a 4,7 pontos GEM-átlagot 2 ponttal haladtuk meg, s a szintén 6,7-es Hollandiával együtt az élen állunk.

Ahol még további mozgástér mutatkozik a finanszírozási feltételek javítására, az a mikrotámogatások területe. A GEM átlagától e támogatások rendelkezésre állása tekintetében elmaradunk. (A GEM kutatás elsősorban a Kickstarter, az Indiegogo és a hasonló mikrotőkegyűjtő portálok elérhetőségére fókuszált.)

A felmérés eredményei alapján a finanszírozási tervek esetében

Ha a legfőbb finanszírozási célok szerint csoportosítunk, akkor azt láthatjuk, hogy 2023-ban a vállalkozások 60 százaléka tervez külső forrást bevonni beruházási céllal, a megkérdezettek 46 százaléka forgóeszköz-finanszírozási céllal, a napi likviditás biztosítására pedig a megkérdezettek egyharmada tervez külső forrásbevonást. A legfőbb finanszírozási célok továbbra is változatlanok, azonban egyre hangsúlyosabban jelennek meg a célzott energiahatékonysági beruházások. A cégek 13 százaléka vett fel korábban ilyen célból hitelt, az újonnan felvenni tervezett hitelek esetében 34 százalék az arány.

A megkérdezett, jól teljesítő kis- és középvállalkozások mintegy fele legalább 200 millió forint forrásbevonást tervez, jóllehet a legfőbb problémának a magas kamatokat látják. A részarányokat tekintve a megkérdezett kis- és középvállalkozások 35 százaléka tervez 400 millió forint feletti, 14 százaléka 200 és 400 millió forint közötti, 22 százaléka 50 és 200 millió forint közötti külső forrásbevonást az elkövetkező időszakban, 29 százalékuk legfeljebb 50 millió forint bevonását tervezi.

Ezzel együtt is, a megkérdezett cégek 23 százaléka semmilyen problémával nem szembesül, amikor külső forrást szeretne bevonni, s a szükséges önerő és fedezet előteremtése sem jelent kezelhetetlen problémát számukra. A megkérdezett társaságok 15 százaléka válaszolt úgy, hogy nagyon nehéz lesz a külső forrás bevonása, 9 százalék viszont könnyűnek tartja.

A külső finanszírozás bevonása során várható nehézségek közül a kis- és középvállalkozások 48 százaléka a túl nagy költséget jelölte meg, 28 százalékuk azt tartotta inkább nehézségnek, hogy a korábbi hitelek miatt már nem tud kamattámogatott hitelt felvenni. A megkérdezett cégek 22 százalékának nehézséget jelent, hogy a hitelezési feltételek nem teljesülnek, 20 százalékuknak a megfelelő fedezet, 15 százalékuknak a megfelelő önerő hiánya miatt problémás a külső finanszírozás bevonása. 9 százaléknak az okoz problémát, hogy az adott ágazat korlátozottan hitelképes.

A Makronóm Intézet utánajárt annak is, hogy egy új forinthitel esetében milyen kamatszintet tartanának elfogadhatónak a vállalkozások, és hogy új hitelt felvennének-e devizában. A megkérdezett kis- és középvállalkozások 80 százaléka 5 százalék alatti kamatszintet tartana elfogadhatónak, 19 százaléka még az 5 és 7 százalék közötti, 1 százaléka pedig a 7 és 10 százalék közti kamatszintet is elfogadhatónak tartaná. A jelenlegi piaci hitelkamatok ennél jóval magasabbak, ezért is van fontos szerepük az állami támogatással elérhető, kedvező vállalati hitelprogramoknak, például tőke- és hiteloldalon a Baross Gábor-programnak vagy a Széchenyi-kártya-programnak. Arra a kérdésre, hogy új hitelt felvennének-e devizában, a cégek kiegyenlített választ adtak: 51 százalékuk nem venne fel ilyen hitelt, 49 százalékuk igen, ez utóbbi csoport jellemzően nagyobb összeget és euróban.

A jövőre tekintve a megkérdezett vállalkozások 54 százaléka a finanszírozási költségek mérsékelt emelkedésével számol 2023-ban, ezzel együtt a jelenlegi, kihívásokkal teli időszakot a vállalkozások többsége kiemelt figyelemmel kíséri, és kezelhetőnek ítéli meg a nehézségeket.

A szerző a Makronóm Intézet szakmai igazgatója

Nyitókép: Shutterstock