Példátlan fenyegetés Zelenszkijtől: a nagy terv része, erre készül Kijev és Brüsszel (VIDEÓ)

Az Európai Unió ezzel a lépéssel buktatá meg Orbán Viktor kormányát.

A Makronóm Intézet elemzője szerint a Fed 0,5 százalékpontos kamatcsökkentése kedvez a feltörekvő piacoknak, mivel növeli a kamatkülönbözetet, lazítva a globális monetáris politikát és segítve a gazdaságot.

Elemző: Molnár Dániel, a Makronóm Intézet senior makrogazdasági elemzője

Azt követően, hogy tavaly év végével hivatalosan is lezárta kamatemelési ciklusát a Federal Reserve – a gyakorlatban 2023 júliusában került sor utoljára szigorításra –, a befektetők azt találgatták, hogy mikor kezdődhet meg a kamatcsökkentés. Az első várakozások még akár márciusi kamatvágást is valószínűnek tartottak, azonban a vártnál ragadósabb inflációs folyamatok nyomán ezek hamar kikoptak. Sőt, a nyár elején volt olyan időszak, amikor a piacok attól tartottak, hogy idén nem is kerül sor kamatcsökkentésre, a Fed év végéig tartja az 5,25–5,5 százalékos alapkamatát.

A nyár ugyanakkor jelentős változásokat hozott, az infláció tovább enyhült, miközben a munkaerőpiacról kedvezőtlen hírek érkeztek, emelkedett a munkanélküliség, a foglalkoztatás bővülése pedig érdemben elmaradt a várttól. Ekkortól már nem a kamatvágás volt a kérdés a befektetők körében, sokkal inkább annak mértéke. Emiatt az elmúlt nagyjából két hónapban az mozgatta a piacokat, hogy éppen 25 vagy 50 bázispontos kamatcsökkentést áraztak a befektetők a szeptemberi Fed-ülésen.

A döntést megelőzően a piaci árazások alapján a befektetők az 50 bázispontos kamatcsökkentéshez 64 százalékos valószínűséget társítottak, míg 36 százalékost a 25 bázispontoshoz. Ebben a tekintetben nem is okozott meglepetést

a Fed, szerdai ülésén 0,5 százalékponttal a 4,750–5,0 százalékos sávba vágta vissza az irányadó kamatszintet.

Talán annyiból tekinthető meglepetésnek a mostani lépés, hogy még az elmúlt időszakban is volt olyan jegybanki döntéshozó, aki igyekezett hűteni a piaci hangulatot, és hangsúlyozni, hogy korai még a nagyobb vágás, több adat kell ahhoz, hogy el lehessen dönteni, szükség van-e rá. A Monetáris Tanácson belül is csupán egy jegybankár ellenezte az 50 bázispontos lépést, ő 25 bázispontra szavazott.

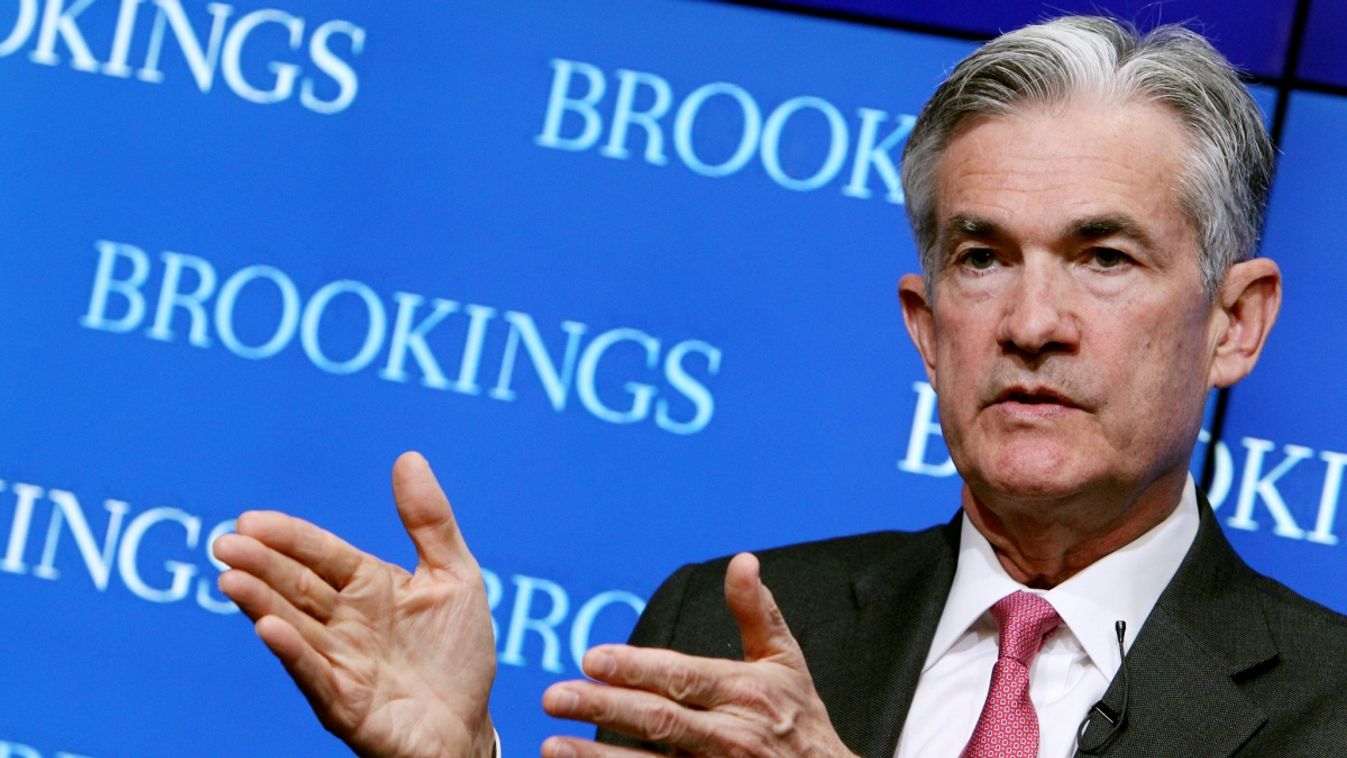

Jerome Powell Fed-elnök az 50 bázispontos lépést azzal indokolta, hogy az infláció jelenleg megfelelő pályán halad a 2 százalékos jegybanki cél felé, ugyanakkor a munkaerőpiac támogatása és az USA gazdasági lendületének fenntartása érdekében szükség van a nagyobb kamatcsökkentésre. Vagyis elsősorban a munkaerőpiaci folyamatok indokolták a lépést, miközben az infláció alakulása miatt már sokkal kevésbé kell aggódni. Ez a kommunikáció gyökeres fordulatot jelent a pár hónappal korábbihoz viszonyítva, akkor a fő üzenet még az volt, hogy egyelőre nem látják biztosítottnak az inflációs cél elérését, de a munkaerőpiac erőteljes bővülése sem indokol lazább monetáris politikát. Csak hát azóta több vártalan munkaerőpiaci adat is érkezett, amelyek alapvetően formálták át a gazdaságról alkotott képet.

Powell ezenfelül igyekezett hárítani azon meglátásokat, hogy a Fed elkésett a kamatcsökkentéssel, ezért kellett meglépni a nagyobb, 50 bázispontos vágást. Ehelyett inkább azon narratívát igyekezett a piac felé közvetíteni, hogy ha a júliusi munkaerőpiaci adatok előbb jelennek meg, amelyek tőzsdepánikot gerjesztettek világszerte, akkor már a júliusi ülésen megkezdődött volna a kamatcsökkentési ciklus. Vagyis nem egy későbbi kamatvágást hozott előre a jegybank szeptemberre. Ennek némiképp ellentmond, hogy a kamatdöntéssel párhuzamosan kiadott dot-plot alapján 9 döntéshozó számít további 50 bázispontos vágásra év végéig – praktikusan két 25 bázispontosra a hátralévő üléseken –, miközben 7-en csak egy 25 bázispontost tartanak valószínűnek, esetükben az 50 bázispontos lépés támogatása mögött inkább a novemberi vágás előre hozása húzódhatott meg.

A dot-plot alapján jövőre négy 25 bázispontos vágásra számítanak a döntéshozók.

A kiadott új prognózis is a gazdasági helyzetben bekövetkező változást tükrözi. Amíg júniusban idénre még 2,1 százalékos gazdasági növekedést várt a Fed, most már csak 2,0 százalékost, ami a következő években is fennmaradhat. Ezzel szemben az idénre várt 4,0 százalékos munkanélküliségi rátát 4,4 százalékra felfelé módosították, ami a következő években is csak lassan csökkenet, az inflációs prognózist pedig lefelé revidiálták 0,3 százalékponttal, 2,3 százalékra, amely jövőre 2,1 százalékig lassulhat.

A nagyobb léptékű kamatcsökkentés mindenképpen kedvező a feltörekvő piacokra nézve. Ezeken ugyanis a jegybankok mozgásterét jelentős részben a Fed kamatpolitikája befolyásolja,

mivel az árfolyamra az amerikai hozamokhoz képest nyújtott felár gyakorol hatást. A nagyobb kamatvágással tehát nő a kamatkülönbözet, ami gyengíti a dollárt, így pedig lehetőséget nyit a világ többi részén is a monetáris politika irányultságának lazítására, ezáltal a gazdaság támogatására.

Kapcsolódó:

Címlapfotó: Flickr