Orbán móresre tanította Von der Leyent: megmutatta neki, mire képesek a magyarok (VIDEÓ)

„A szuvereintás jobb üzlet” – jelentette ki a Nézőpont Intézet vezetője.

Egy évtizeddel ezelőtt még többnyire elképzelhetetlennek tűnt a negatív nominális irányadó kamatlábak alkalmazhatósága, mára azonban több jegybank eszközrendszerének általános elemévé váltak. A lépés egyúttal egy új fejezetet is nyitott a közgazdasági gondolkodásban, hiszen a korábban uralkodó felfogás kizárólag pozitív kamatokra építkezett. 2021-ben a negatív nominális kamatok továbbra is jelen vannak, s miután a Covid-19 válság ismételten a monetáris politika mozgásterének szűkülését eredményezte, a kérdéskör ma is fontos és aktuális kérdéseket feszeget.

Czeczeli Vivien, az NKE, Gazdaság és Versenyképesség Kutatóintézet kutatójának írása a Makronómon.

Bővülhet a negatív kamatot alkalmazó országok listája

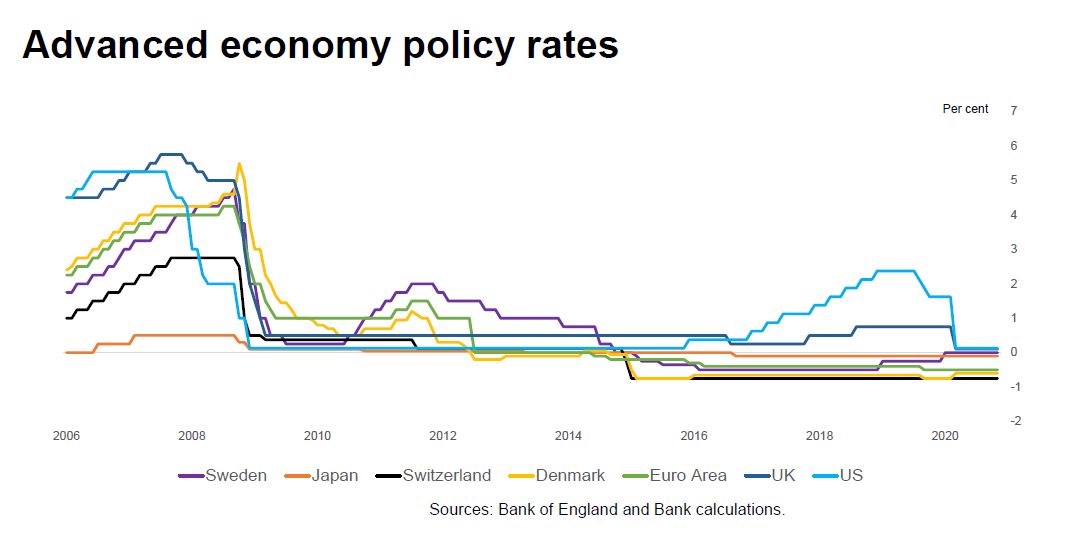

2012 óta több ország – Dánia, Svájc, az euróövezet, Svédország, és Japán – központi bankja negatív nominális kamatlábakkal válaszolt a tartósan célszint alatti inflációra, illetve néhány esetben így próbálták a szélesebb monetáris politikai mandátumuk, nevezetesen a gazdasági növekedés és a foglalkoztatottság célját támogatni. A felsorolt országok közül mindezidáig Svédország tért vissza ismét a pozitív irányadó kamatokhoz, azonban a jelenlegi gyenge gazdasági környezet könnyedén formálhatja a listát. A Bank of England bár márciusban változatlanul 0,1 százalékon hagyta a kamatlábát, utalásokat tett a negatív kamatlábak lehetőségére; habár kiegészítette: egyelőre nem tekinthető eldöntött tényként annak jövőbeli bevezetése. A FED ugyanakkor továbbra is mereven elzárkózik a negatív kamatok bevezetésétől, igaz jelenlegi tervei szerint 2023-ig nem tervez kamatot emelni, tehát várhatóan hosszú távon fennmarad az alacsony kamatkörnyezet. Magyarország esetében a jelenlegi 0,6 százalékos az alapkamat, és emelkedő inflációs prognózisok mellett egyelőre nem tartható valószínűnek a negatív kamatlábak alkalmazása, azonban kis nyitott gazdaságként a nemzetközi folyamatok tovagyűrűző hatásait hazánk sem hagyhatja teljesen figyelmen kívül.

Hogy jutottunk el idáig?

A negatív nominális kamatok bevezetéséig elvezető hosszú út során meghatározó szerepet tudhatott magáénak a semleges kamatráta tartós, illetve nulla közeli szintre történő csökkenése. A semleges (másnéven egyensúlyi) kamatráta annak a hosszú távú kamatnak a szintjét jelöli, amely se nem stimulálja, se nem korlátozza a gazdasági növekedést. Amikor a tényleges kamatláb alacsonyabb a semleges kamatrátánál, akkor a monetáris politika expanzív irányvonalat képvisel, amikor magasabb, akkor pedig restriktív irányvonalat. A semleges kamatszint tehát útmutatóként szolgál a jegybankárok számára az irányadó kamat meghatározásában. A semleges kamatráta csökkenésének mozgatórugói nem teljesen egyértelműek. A lehetséges okok között említhetőek meg a biztonságos (kockázatmentes) eszközök hiánya, a gyenge termelékenységi ráta, illetve a demográfiai trendek, különös tekintettel a fejlett országok idősödő társadalmaira. Ez utóbbi folyamatok több tényezőn keresztül is csökkenthetik az egyensúlyi kamat szintjét. Egy idősödő társadalomban a munkaerő-kínálat csökkenése változatlan munkatermelékenység mellett a kibocsátás csökkenését eredményezi, ami a gazdaság termelési kapacitását is rontja, maga után vonva a kamatok csökkenését. Másrészről az idősödő társadalom a megtakarítási rátán keresztül is hasonló folyamatokat generál. A magasabb megtakarítási ráta növeli a hitelként kihelyezhető forrásokat, így csökkentve a kamatszintet. Ahogy a várható élettartam nő, emelkedik a nyugdíjas évek száma. Ha az emberek a társadalmi védőháló gyengülését tapasztalják, akkor a kockázatok ellensúlyozása érdekében növelik megtakarításaikat.

Ugyancsak fontos tényező a kamatok tartós csökkenésében, hogy a hosszú távú inflációs várakozások alacsonyan maradtak; a fejlett országok inflációs rátája tartósan alacsony szinten és gyakran a célinfláció alatt teljesített.

A több mint egy évtizednyi monetáris lazítás, és az eszközvásárlásokon keresztüli dollár milliárdok gazdaságba pumpálása ugyancsak számos nyitott kérdést hagy maga után. Bizonyossá vált, hogy a QE (mennyiségi lazítási), és a jegybanki előremutatásokat magukban foglaló intézkedések a megelőző időszakokban korlátozott hatással voltak az inflációs várakozások befolyásolására. Mindez az intézkedés potenciálját, így a monetáris politika lehetőségeit is gyengíti. Az alternatív megoldások, mint például a magasabb inflációs célok bevezetése, a jegybank hitelességén is csorbát ejthetnek, az évtizedeken át 2 százalék körüli inflációs cél melletti elköteleződést követően. Másrészről a magasabb inflációs cél hitelessége is megkérdőjelezhető, ugyanis megfelelő eszközök hiányában annak elérése is korlátokba ütközhet. Bár jelenleg az inflációs fejleményeket a Covid-19 válság következtében keresleti és kínálati oldali tényezők egyaránt mozgatják, s számos ellentétes irányba ható tényező fejti ki egyidejűleg hatását, az inflációs célok teljesítése sem az EKB sem pedig a FED esetében nem valósul meg maradéktalanul. A fő kérdés, hogy a negatív kamatlábak megfelelő alternatívát jelenthetnek-e a monetáris politika számára a céljaik elérésében, s hatékony eszközként szolgálhatnak-e arra, hogy más nem szokványos monetáris politikai intézkedések hatásait felerősítsék, támogatva azok eredményességét.

Negatív nominális kamatláb ≠ drasztikus emelkedés a készpénzkeresletben

A kezdeti aggodalmak, miszerint a negatív kamatlábak a készpénztartás hirtelen ugrásszerű megemelkedését eredményezik, nem igazolódtak be. Ehhez egyfelől hozzájárulhatott az a tény, hogy a kamatok alsó határa valójában sosem lépte át a -1 százalékot, tehát a negatív tartományba történő elmozdulás egyelőre korlátozott volt. E kérdéskör kapcsán azonban különbséget kell tenni a háztartási és a vállalati betétesek között. A háztartások rendszerint kisebb, ebből kifolyólag pedig könnyen visszavonható, és készpénzre átváltható betéti állománnyal rendelkeznek. Esetükben tehát igaz lehet a feltevés, hogy a kamatláb alsó korlátja a nullánál van. A vállalatok azonban rendszerint nagyobb betéti állománnyal rendelkeznek, ami sok esetben a megfelelő működésük fenntartásához is elengedhetetlen. Emiatt kevésbé valószínű azok hirtelen átváltására való törekvés, s hajlandóak elfogadni egy minimális mértékű negatív kamatot pénzük biztonságos tárolása érdekében. Habár a pontos következtetéseket az idő rövidsége okán még nem fogalmazhatunk meg,

Más magyarázat is felhozható arra, hogy negatív tartományba történő kamatcsökkentés valójában miért nem generált drasztikusan eltérő hatásokat a pozitív kamatok kapcsán megszokott folyamatoktól. Egyrészről a közelmúltban történt események miatt a negatív várakozások nem segítik elő a fogyasztás beindítását. Másrészről az érintett valuták safe haven (menedék-) valuták, melyek kereslete kedvezőtlen gazdasági feltételek mellett is növekszik, ez pedig a kamatemeléshez hasonló hatásokkal jár. Továbbá, az alacsony kamatkörnyezet hatásai nem elsősorban a fogyasztás ösztönzésében, sokkal inkább a tőzsdék árfolyamának növelésében nyilvánultak meg.

A negatív irányadó kamat ≠ negatív betéti kamatláb?

A negatív nominális irányadó kamatlábak eredményességét nagymértékben meghatározza, hogy milyen mértékben képesek átgyűrűzni más kamatokra. Normál körülmények között a betéti kamatok lefelé rugalmasak, azaz lekövetik az irányadó kamatlábak csökkenését. Amikor viszont az irányadó kamat negatívvá válik, a bankok vonakodnak attól, hogy a betéteseikre is negatív kamatot vessenek ki, félve attól, hogy tömegesen elkezdik kivenni a pénzüket. A negatív kamatok eredeti célja a pénz gazdaságba történő kihelyezésének a támogatása, s a többlettartalékok visszaszorítása. Ha viszont a betéti kamatok szintje megragad nullánál, akkor az csökkenő hitelkamatok mellett a banki kamatmarzsok csökkenését eredményezheti. Ennek ellensúlyozása érdekében

Fontos tehát szót ejteni az úgynevezett „megfordítási rátáról” (reversal rate), ami azt a kamatszintet jelenti, ami mellett a további kamatcsökkentések már ellentétes irányú hatásokkal járhatnak. Ez az a pont, ami mellett a készpénztartás, és az azzal asszociálható további költségek (pl. biztonsági, tárolási stb.) vonzóbbá válnak, mint a pénz bankbetétek formájában történő tartása.

Nincs jelentős hatás a banki profitok alakulására

Bár összességében a banki profitok nem csökkentek, nem minden pénzügyi intézményt érintettek azonosan a fejlemények. Azokat a bankokat, amelyek nagyobb mértékben támaszkodtak a betéti finanszírozásra, illetve szűkebb területre specializálódtak, sokkal kedvezőtlenebbül érintették a folyamatok. Ezzel szemben a nagyobb bankok bővítették a hitelezésüket, és képesek voltak növelni a nyereségüket. Természetesen a bankok profitja nem kizárólag a kamatmarzsból származik: az egyéb jellegű díjak kivetésével, és alternatív tőkebefektetések segítségével kompenzálhatják a negatív kamatok okozta kedvezőtlen hatásokat. Ugyancsak fontos, hogy az eddigi jelenségek többnyire rövid távú hatásokként értelmezendőek, melyek hosszú távon előfordulhat, hogy megfordulnak. A negatív irányú mellékhatások tovább mélyülhetnek akkor is, ha a kamatok a mélyebb negatív tartományba süllyednének.

Az exit továbbra is nehézkesnek bizonyul

A negatív kamatok érájából, de általánosságban a nulla közeli kamatok időszakából történő kilépést egyelőre több tényező is nehezíti. Egyrészről, a magasabb kamatszintek magasabb finanszírozási költségekkel járnak együtt. A koronavírus válság következtében a gazdaságok mesterséges életben tartása érdekében a kormányzatok aktív állami szerepvállalása kényszerültek, mely egyúttal az adósságszintek ugrásszerű megemelkedéséhez vezetett. Ebben a kontextusban a magasabb kamatok ellenállást válthatnak ki politikai oldalról, másrészről ugyanakkor a támogató monetáris politika segíthet a finanszírozási költségek enyhítésében. A kamatok emelése az eszközárak csökkenését is maga után vonja, ami egyes országokban (pl. USA) a lakossági vagyon jelentős hányadát képezi. A magasabb kamatok nemcsak az állam, de a magánszektor esetében is növelné a törlesztőrészleteket a változó kamatozású hitelek esetében, ami sok adóst nehéz helyzetbe hoz, súlyos esetben akár adósságválság kialakulásához is hozzájárulva.

Az elmúlt több mint tíz év meglehetősen laza monetáris irányvonala hozzájárult az úgynevezett „zombi cégek” számának gyarapodásához is. Azokról a vállalatokról van szó, melyek az aktuális nyereségükből hosszú távon nem képesek fedezni az adósságszolgálat költségeit, az alacsony kamatok ugyanakkor támogatják életben maradásukat. Ez egyrészről gazdasági teljesítményre is negatívan hat, mivel gátolja az erőforrások produktívabb cégek irányába történő elmozdulását, másrészről pedig egy magasabb kamatkörnyezetben könnyedén fizetésképtelenné válhatnak, ami a pedig tovagyűrűző hatások által a pénzügyi szektorban is sérüléseket eredményezhet.

A hosszabb távú potenciális hatások minél teljesebb körű számba vétele azért is fontos, mert idővel a negatív mellékhatások egyre hangsúlyosabbá válhatnak. A költekezés nem hozható állandóan előrébb, tehát az expanziós hatás idővel csökken, a pénzpiaci hatások is jelentősek. A hozamvadász törekvések, a kockázatmentes hozam lehetőségének minimálisra csökkenése mellett az ingatlan- és pénzpiacokon buborékok kialakulása veszélyeztet. Ahogy a jól ismert mondás is megfogalmazza,

Bár egyelőre nem egyértelműek a negatív kamatlábak pénzügyi instabilitásra kifejtett hatásai, a hosszabb távú kockázatainak minél teljesebb körű számbavétele mindenképp kulcsfontosságú, ugyanis a negatív mellékhatások idővel sokkal hangsúlyosabbá válhatnak. A tartós és eredményes alkalmazásuk mindenképp megfelelő jogi, szabályozási intézkedéseket követel meg, mely megfelelő kormányzati kooperációval is kiegészül.

Címlap: MTI/EPA/Andy Rain.