Elemző: nem a Fidesz legfőbb érdeke, hogy nyilvánosságra kerüljön Magyar Péter legsötétebb titka

Az sem maradt sokáig rejtély, miért „ijedhettek meg egy ágy képétől” a baloldalon.

A Makronóm vetette fel először a hazai sajtóban, hogy jelentős részben az extraprofit emelése áll a növekvő infláció mögött, ezért is tartjuk megfelelő intézkedésnek a legnagyobb nyertesek közteherviselésbe való jobb bevonását.

Az elmúlt hónapokban folyamatosan jelentek meg az infláció több évtizedes csúcsáról szóló jelentések, a mögöttes okokat firtató elemzések. A legtöbb elemzés az inflációt hajtó okokat a keresleti és a kínálati oldal együttes zavaraival magyarázza, kiemelve, hogy ezen tényezők hatásai az egyes régiók, országok esetében eltérőek lehetnek: az USA-ban a keresleti oldali hatások erőteljesebben jelentkeznek (köszönhetően a COVID-válság alatt „kiszórt” 5000 milliárd dollárnyi helikopterpénznek), míg Európában elsősorban a kínálat oldali nyomás dominál (azaz az ellátási láncok töredezettsége okozza az áremelkedéseket).

még 2021-ben: az ármeghatározó vállalatok haszonkulcs emelésére, amely révén a vállalatok extraprofitra tehettek szert az elmúlt másfél-két évben. Csupán néhány közgazdász és kutatóintézet kezdte el érdemben vizsgálni az inflációt hajtó extraprofit jelenségét, amelyet az alábbiakban tekintünk át ismételten.

A Makronóm már tavaly novemberben árnyalt képet adott arról, amiről akkor még a nemzetközi sajtóban is kevesen írtak: hogy a globális „monopolkapitalizmus” üres polcokhoz és elszabaduló árakhoz vezet, az elmúlt évtizedekben piaci pozícióikat megszilárdító, a piacaik felett túlzott alkupozíciót szerző, ezáltal piaci koncentrációt előidéző óriásvállalatok a járvány és háborús válságokkal olyan, számukra kedvező helyzetbe kerültek, amikor tudatosan kezdhettek el az általuk korábban mesterségesen kialakított szűk keresztmetszetekkel visszaélni.

Azaz olyan időszak (egy válsághelyzet) köszöntött be számukra, amely végre lehetővé tette, hogy extraprofitra tegyenek szert és az infláció ürügyén, gazdasági nehézségekre és a költségeik emelkedésére hivatkozva emeljék áraikat, így profitjukat, jól tudva, hogy a járvány alatt óriási megtakarítás halmozódott fel a lakosságnál, amit elkezdtek „átcsoportosítani” saját tulajdonosaik számára.

Ebből a legtöbb elemző csak a hirtelen megugró inflációt vette észre, emiatt megfelelő megoldási javaslatokat sem tudtak kínálni (ilyen megoldás például az átmeneti árstop, szemben az ellenzék által szorgalmazott tévúttal, az áfacsökkentéssel szemben, vagy az extraprofitok adóztatása, ami a Makronóm hasábjain Oláh Dániel közgazdász januári, Egyre több jel mutat arra, hogy az extraprofit húzza az elszabaduló inflációt című elemzésében is felmerült már).

Először azokat az elemzéseket mutatjuk be, amelyek az áremelések és az extraprofitok kérdéskörét általánosan vizsgálják, ezt követően pedig azokat az elemzéseket és adatokat foglaljuk össze, amelyek ágazati szinten azonosítják be az extraprofitokat.

Servaas Storm, a Delfti Műszaki Egyetem munkatársának véleménye szerint azt kellene megnézni, hogy az egyes iparágakban a cégek hogyan növelték meg a haszonkulcsukat, ami az árak emelkedéséhez vezetett.

Kiemeli továbbá, hogy az amerikai tőzsdén jegyzett vállalatok közül háromból majdnem kettő nagyobb haszonkulcsról számolt be idén eddig, mint 2019 ugyanezen szakaszában, a világjárvány előtt. A világgazdaságban általánosan növekvő infláció pedig lehetővé teszi a cégek számára, hogy elrejtsék megnövekedett haszonkulcsukat a vásárlók elől.

Robert Reich az Egyesült Államok volt munkaügyi minisztere szerint gazdasági koncentráció zajlik, ami azt jelenti, hogy az amerikai gazdaság viszonylag kevés, az áremeléshez szükséges eszközökkel és piaci erővel bíró vállalat kezében összpontosul.

„A cégek az infláció ürügyén emelik az árakat, hogy még nagyobb profitra tegyenek szert”

– fogalmazott Bill Clinton minisztere.

Matt Stoller amerikai közgazdász számításai szerint az infláció növekedésének 60 százalékát a megnövelt vállalati profitok eredményezik. Egy 6,8 százalékos inflációból szerinte 1,8 százalék származik a korábbi, eleve meglévő pénzromlásból, 2 százalék a nagyvonalú állami költségvetési gazdaságélénkítő költésekből és a legnagyobb rész, 3 százalék a profitemelésből.

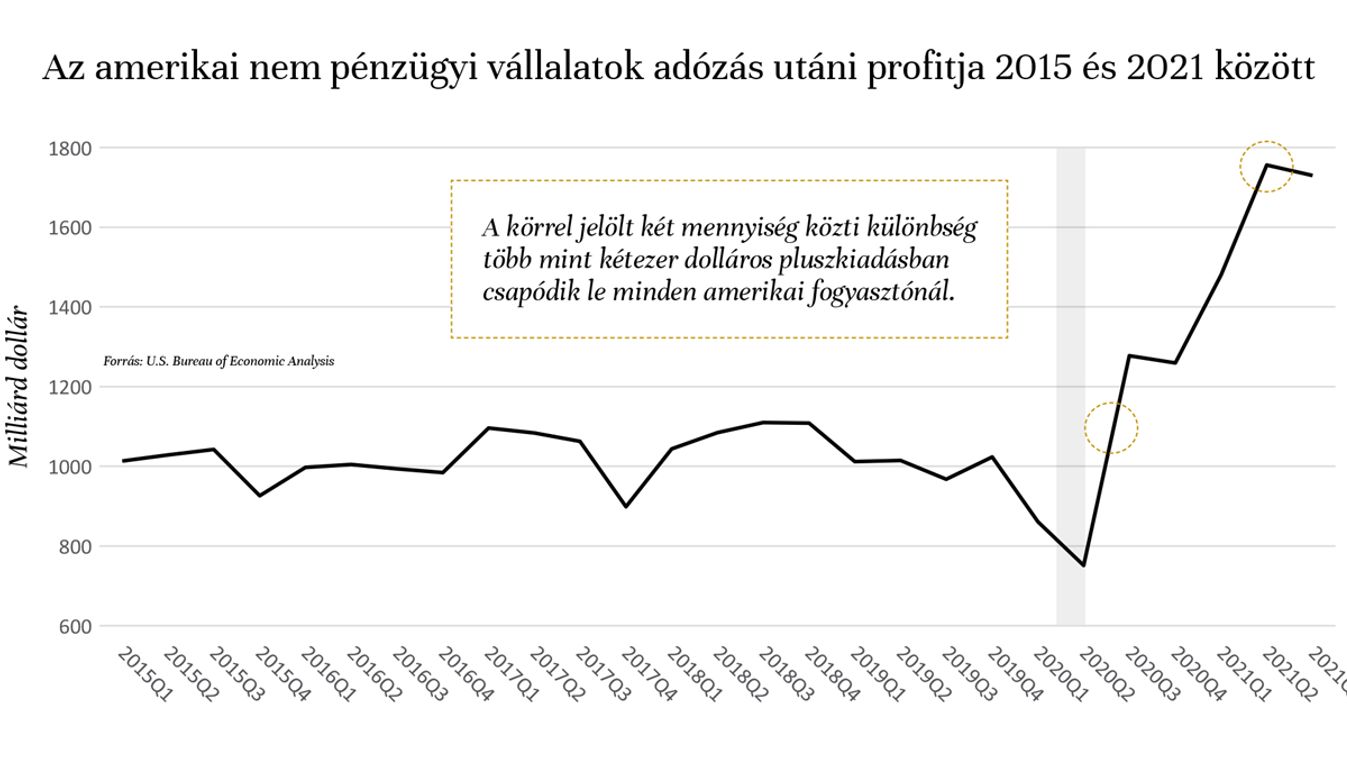

A U.S. Bureau of Economic Analysis számításai alapján az amerikai nem pénzügyi vállalatok adózás előtti profitja 2020-ban kilőtt, soha nem látott szintre emelkedve. [1. ábra]

1. ábra: Az amerikai nem pénzügyi vállalatok adózás előtti profitjának alakulása 2000 és 2013Q3 között

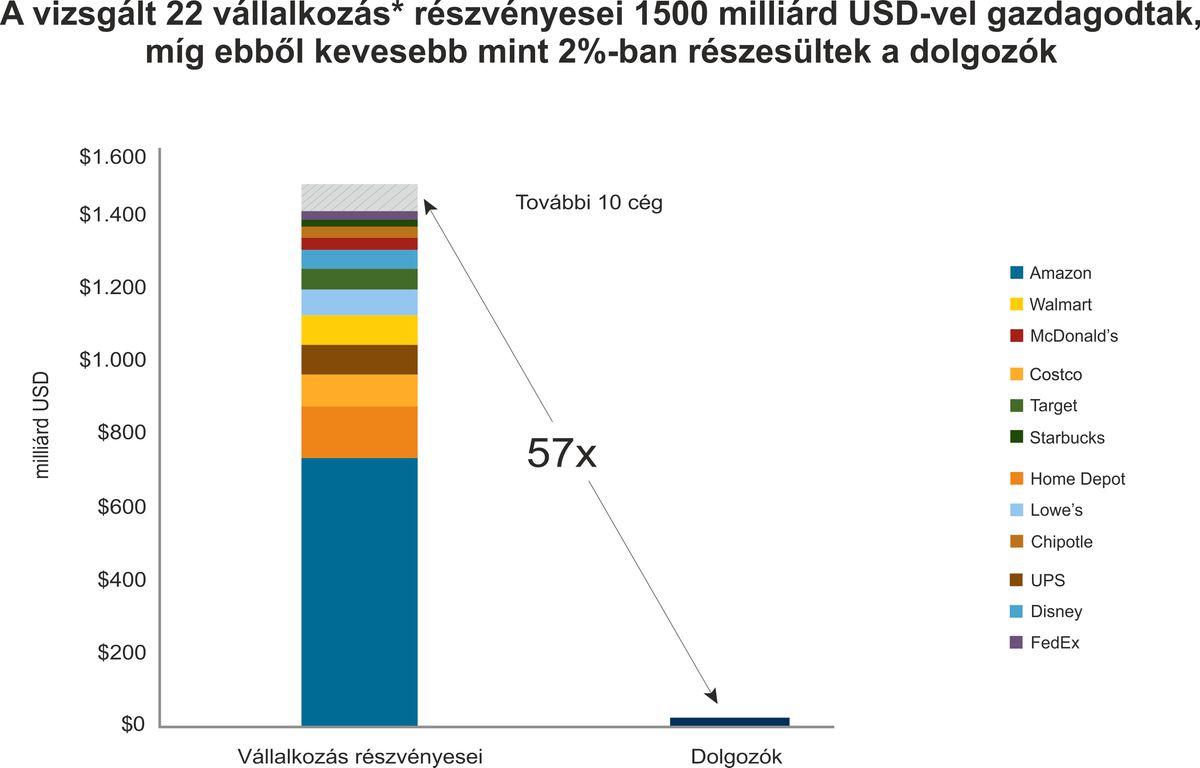

A 22 vizsgált társaság részvényesei 1500 milliárd dollárral gazdagodtak, míg 7 millió dolgozójuknak csupán 27 milliárd dollárral egészítették ki a fizetését, ami kevesebb, mint a részvényesek többletjövedelmének (ezt nevezhetjük extraprofitnak is) 2 százaléka.

A vizsgált vállalatok közül hétnél, a 13 milliárdos alapító és örökös vagyona csaknem 160 milliárd dollárral nőtt a világjárvány kezdete óta – ez több mint 12-szerese a 7 vállalat által alkalmazott 3,4 millió amerikai munkavállalónak járó többletbérnek.

A profit növekedésével a vállalatok ötször többet költöttek a részvényesek jutalmazására, mint a munkavállalók fizetésének emelésére, tehát amikor el kellett dönteni, hogy mi legyen a hirtelen beeső extra jövedelmekkel, akkor a cégek gondolkodás nélkül szinte az egészet a legvagyonosabb vezetők és elitek gazdagítására fordították.

Beigazolódott tehát a Makronóm azon korábbi sejtése, hogy egy globális jövedelemátcsoportosítást indítottak meg a nemzetközi óriáscégek a válság során és

2. ábra: A vizsgált 22 vállalat részvényeseinek gazdagodása

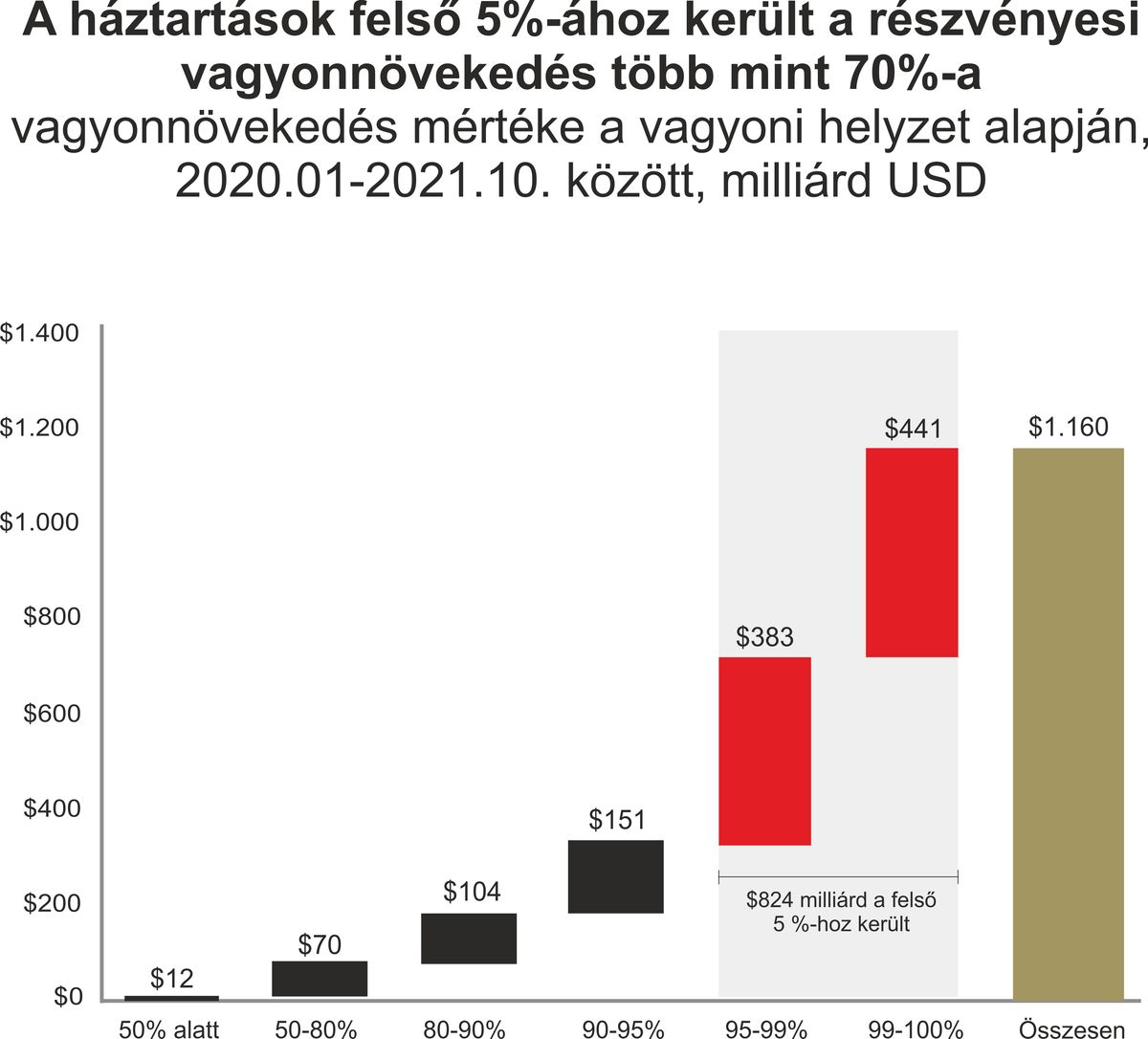

3. ábra: A vagyonnövekedés mértéke a vagyoni helyzet alapján (2020.01-2021.10)

Most térjünk rá az extraprofitok ágazati jellemzőinek vizsgálatára! Az extraprofit jelensége ugyanis jellemzően nem a gazdaság egészében, hanem csak egyes, jól azonosítható ágazatokban figyelhető meg. A Financial Times elemzése szerint a legnagyobb mértékben az energiaszektor vállalatai, az alapanyaggyártók és az ingatlanértékesítők árbevétele nőtt 2021 első negyedéve és 2022 első negyedéve között (átlagosan 20-40 százalékkal). Hasonló megállapításra jutottak az egy részvényre jutó eredmény (azaz profit) vizsgálatakor, ahol szintén az energetikában, az iparban és az alapanyaggyártóknál azonosították a legnagyobb növekedést. [4. ábra]

4. ábra: A legnagyobb profitnövekedést elérő ágazatok 2010Q1 és 2022Q1 között, %

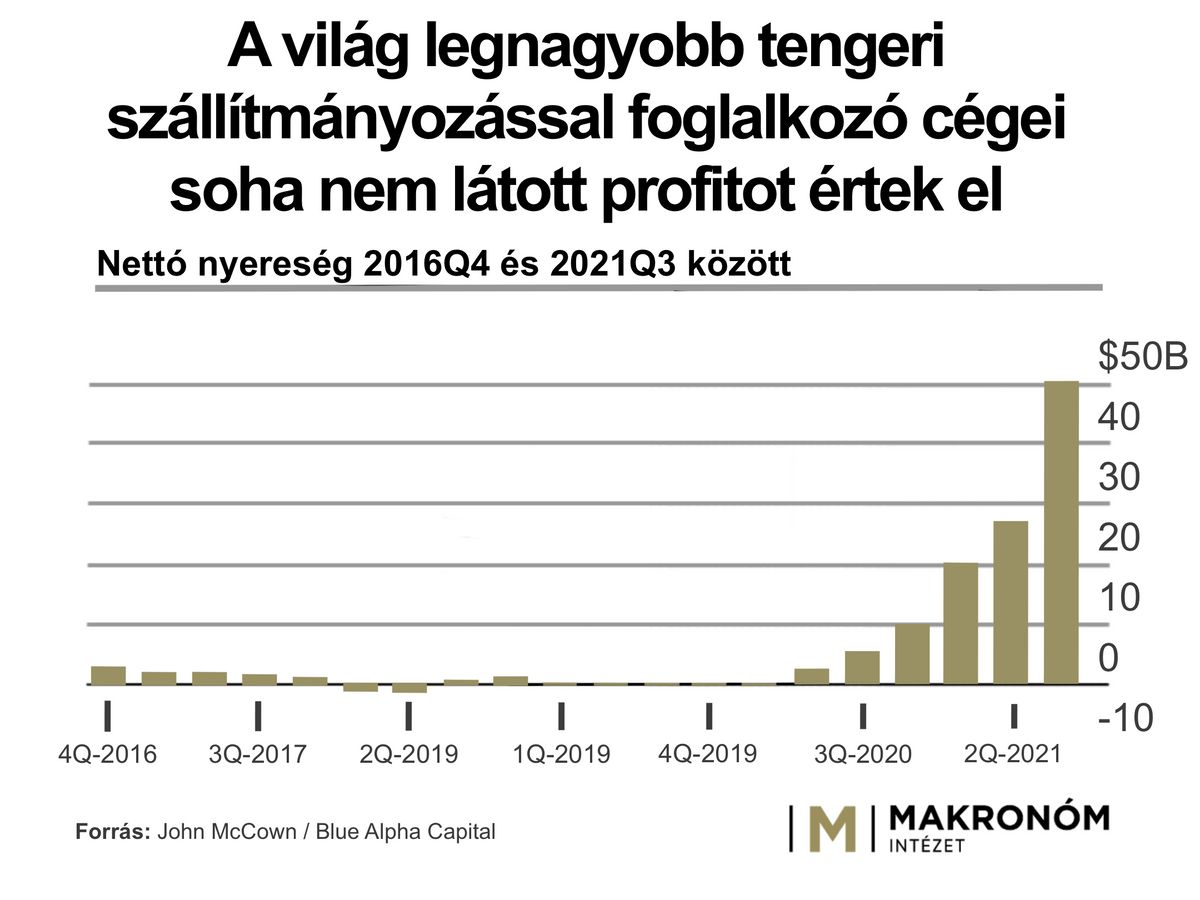

A tengeri szállítmányozással (logisztikával) foglalkozó vállalkozások profitja is soha nem látott szintre emelkedett 2021-ben: míg a válság előtti 5 évben ezen vállalkozások profitja 0 körüli volt (a széleskörű versenynek köszönhetően), addig 2021-ben meghaladta a 150 milliárd dollárt. Nicholas Sly amerikai közgazdász 2016-os számításait is érdemes ezzel kapcsolatban megemlíteni: úgy kalkulálta, hogy a tengeri szállítmányozás költségeinek 15%-os emelkedése 0,1 százalékponttal emeli az inflációt az USA-ban. [5. ábra]

Óriási káoszt teremtettek, hogy óriásit kaszáljanak: ezért nem lesz hamar vége a szállítmányozási válságnak – mutatott rá a Makronóm itthon elsőként arra, hogy az elszabaduló infláció mögött jelentős mértékű szándékosság is meghúzódik egyes logisztikai cégek részéről.

5. ábra: A tengeri szállítmányozás profitnövekedése 2016 és 2021 között

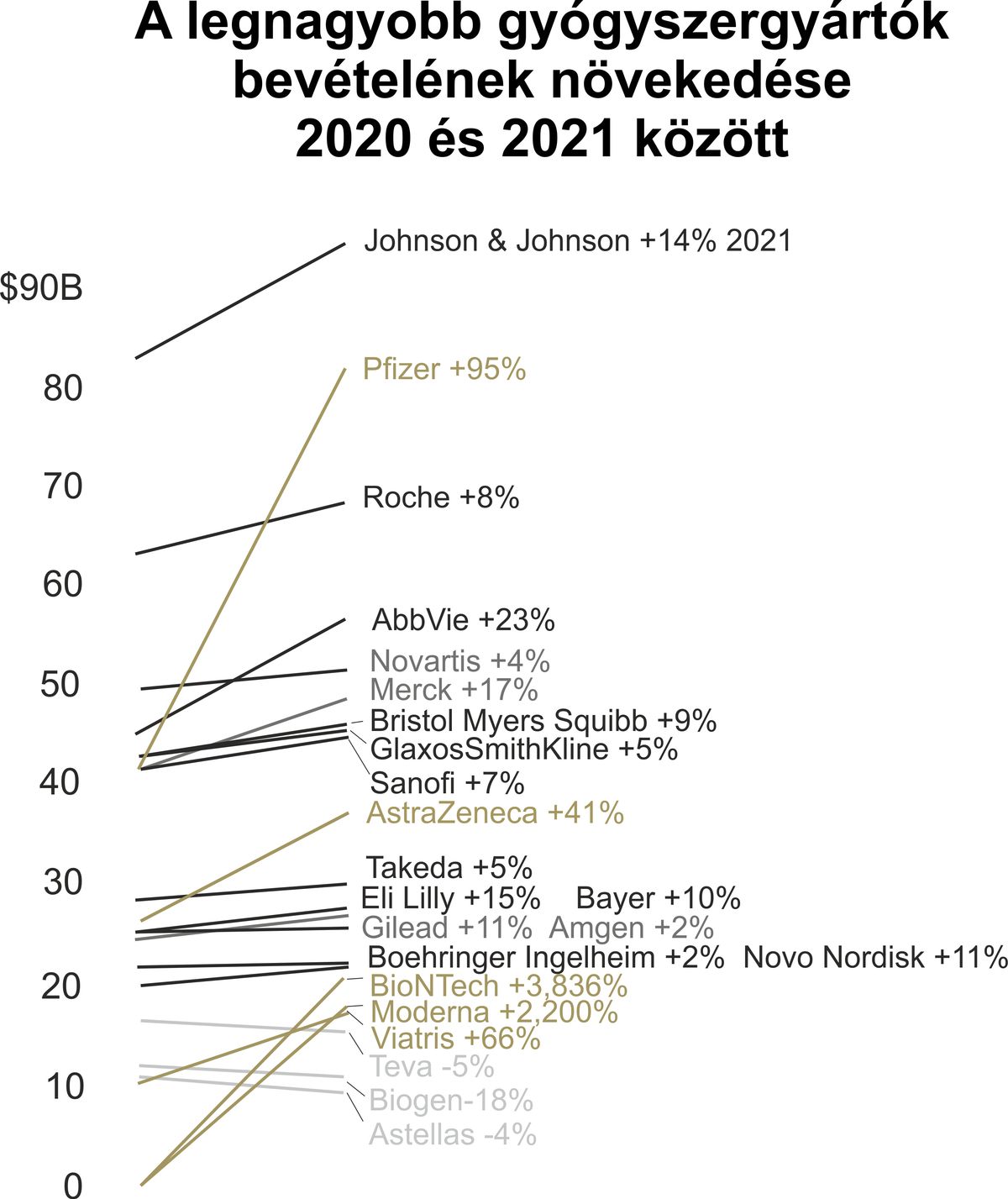

A legnagyobb gyógyszergyártó cégek sem panaszkodhattak, a 2021-es év kiemelkedően jó év volt számukra, különösen, ha olyan termékkel is kereskedtek, amely a COVID-19 leküzdésére szolgált. A világ 2021-es bevétele szerint rangsorolt 20 legjobb gyógyszergyártó 12-nek volt legalább 10%-os növekedése, köztük ötnek legalább 40%-os volt az eladási felfutása. [6. ábra]

6. ábra: A legnagyobb gyógyszergyártók bevételének növekedése 2020 és 2021 között

Nem csak a gyógyszergyártók, hanem a gyógyszerkereskedők is forgalomnövekedést értek el 2021-ben. A Phoenix Group, az egyik legnagyobb európai gyógyszerkereskedő a 2021-es pénzügyi évben (amely 2022. január 31-én zárult) 39,6 milliárd eurós forgalmat értek el, amely 10,3 százalékos növekedést jelent az előző évhez képest. A jelentős egyszeri hatásoktól megtisztítva az adózás előtti eredmény 287,8 millió euróról 334,7 millió euróra nőtt az előző évhez képest.

ami hozzájárult a globális inflációhoz és a számos nyugat-európai országban jelentkező megélhetési költségek érdemi emelkedéséhez. A FactSet szerint az S&P 500-as vállalatok, amelyek között olyan energiaóriások is szerepelnek, mint a Chevron és az Exxon Mobil, az első negyedévben 12,3%-os nettó haszonkulcsot értek el az eddig közölt adatok alapján. Ez alacsonyabb a tavalyi második negyedévi 13,1%-os csúcshoz képest (de ebben az akkori alacsony bázis játszott érdemi szerepet), azonban meghaladja a COVID-19 előtti, 11%-os szintet. [7. ábra]

Az energiapiacon is korlátozott a verseny, részben ezért nem növelték a cégek kellően gyorsan a kitermelést. Az iparági szakértők szerint az olaj- és gázipari vállalatok a nagyobb nyereség lehetőségét látják abban, ha hagyják, hogy az árak magasabbra emelkedjenek, mielőtt a kínálatot növelnék. Jellemző, hogy miközben az Exxon profitja nagyot ugrik, a cég az inflációnál alacsonyabb béremelést tervez – derült ki a Makronóm korábbi elemzéséből.

Egy jelentés szerint az energiaválság közepette huszonnégy vezető amerikai olaj- és gázipari társaság 174 milliárd dollár profitot ért el, az Exxon 2017 óta nem látott nyereségre tett szert tavaly a harmadik negyedévben. Az Accountable.US szervezet meg is vádolta e cégeket azzal, hogy nyerészkednek a magas árakon, és nem növelik a kitermelést. Közben az alacsony jövedelmű emberek helyzete egyre romlik, és a kormányzatnak a stratégiai tartalékokhoz kellett nyúlnia. A nagy olaj- és gázvállalatok közül tizenegy 36,5 milliárd dolláros összeget fizetett ki a részvényeseknek, egy tucat pedig 8 milliárd dollár értékben vásárolta vissza saját részvényeit. A pénzügyi mutatók ily módon való felpumpálása ellenérzést váltott ki még az energiaügyi miniszterből is, véleménye szerint a cégek gyorsabban is reagálhatnának a növekvő keresletre. „Nem a kormány tiltja meg nekik, hogy többet fúrjanak – fogalmazott Pavel Molchanov, a Raymond James elemzője a CNN-nek –, hanem a részvényeseik felől érkező nyomás” – számolt be a Makronóm cikkében Oláh Dániel.

7. ábra: S&P500 vállalatainak nettó profitrátája

az amerikai bankok adózott eredménye tavaly 89,7 százalékkal (132 milliárd dollárral) 279,1 milliárd dollárra emelkedett – áll az amerikai szövetségi betétbiztosítási társaság (FDIC) jelentésében. Ez elsősorban a tartós gazdasági növekedésnek és a hitelminőség további javulása nyomán felszabadított tartalékoknak köszönhető. Az eszközarányos jövedelmezőség (ROA) 1,23 százalékra emelkedett a 2020. évi 0,72 százalékról.

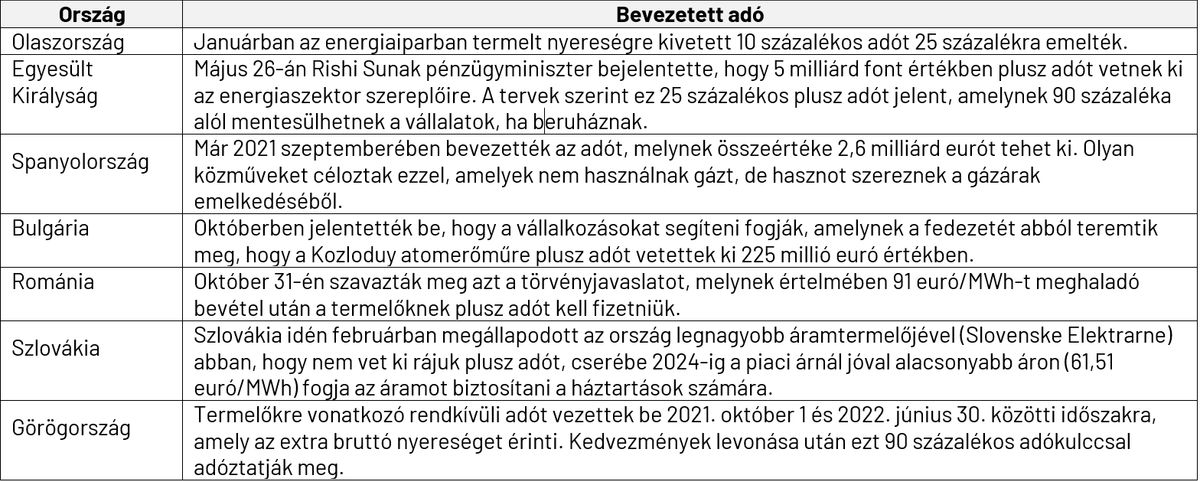

Az ágazati különadókat – bár nem olyan mértékben, mint Magyarországon – más gazdaságok is elkezdték alkalmazni az elmúlt időszakban, elsősorban az energiaszektorban. A jelenlegi energiaárak mellett az energiaipari vállalatok világszerte extraprofitra tesznek szert, amelyre számos gazdaságban plusz adót (windfall tax) vezetnek be.

A légitársaságokat bár a koronavírus-járvány jelentősen érintette, az elhalasztott utazások és a magas utazási kedv érdemben növelni fogja a légitársaságok profitját, meghaladva a válság előtti szintet, amelyet két jelentős légitársaság első adatai is bizonyítanak. A légitársaságok így a válsághelyzetből való kilábalás egyértelmű, nagy nyertesei lesznek.

WizzAir: A koronavírus-járvány berobbanásakor, 2020 áprilisában 3 százaléka repült a Wizz Air-gépeknek, ugyanabban az évben, augusztusban visszamentek 80 százalékra, majd novemberben újra 10 százalékra estek vissza. 2021 nyarán újra 100 százalékra emelkedett a repülési teljesítményük, hogy aztán 2022 tavaszára már 140 százalékos szinten teljesítsen a légitársaság a 2019-es, koronavírus-válság előtti szinthez képest.

Ryanair: 2022 áprilisa már sorozatban a második hónap volt márciust követően, amelyben az utasok száma meghaladta a 2019-es adatokat. Áprilisban már 5,5 százalékkal haladta meg a 2019 áprilisi adatot, míg márciusban a növekedés 2,75 százalék volt ugyanezen időtávon.

Amazon: 2021-ben a teljes éves nettó árbevétele 22 százalékkal növekedett 2021-hez képest, míg a 2021-es 21,3 milliárd dolláros nettó eredményt követően 2022-ben 33,7 milliárd dollárt értek el. Érdekesség, hogy 2021. első negyedévében a bevételük éves alapon 44 százalékkal növekedett, míg a profitjuk 220 százalékkal.

Lidl: 2020-ban 10 százalékkal tudták növelni az árbevételüket éves alapon (125,3 milliárd euróra), 2021-ben a növekedés üteme lassult, ugyanakkor az árbevétel növekedett 133,6 milliárd euróra.

Összefoglalásként elmondható, hogy a válság, majd az azt követő inflációs nyomásból egyes ágazatok jelentősen profitáltak, vagy kifejezetten szándékosan, vagy akár szándékosság nélkül. Az ágazatok, amelyeket már nemzetközi közgazdászok és kutatóintézetek is kiemeltek az alábbiak:

1. energiaszektor

2. alapanyaggyártók

3. logisztika (főként tengeri szállítmányozás)

4. gyógyszergyártók

5. pénzügyi szektor

6. kiskereskedelem

7. légitásaságok

*

Az elemzésben felhasznált források:

The ECB’s Inflation Problem Is More About Supply Than Demand. https://www.wsj.com/articles/the-ecbs-inflation-problem-is-more-about-supply-than-demand-11646578800

Where $5 Trillion in Pandemic Stimulus Money Went

https://www.nytimes.com/interactive/2022/03/11/us/how-covid-stimulus-money-was-spent.html

Experts on Inflation: Prognosis, Political Fallout and Who’s Really to Blame https://www.ineteconomics.org/perspectives/blog/experts-on-inflation-prognosis-political-fallout-and-whos-really-to-blame

Reich: Inflation is a sign of too much corporate concentration https://minnesotareformer.com/2022/03/01/inflation-is-a-sign-of-too-much-corporate-concentration/

Corporate Profits Drive 60% of Inflation Increases https://mattstoller.substack.com/p/corporate-profits-drive-60-of-inflation?s=r

https://mandiner.hu/hirek/2022/01/makronom-extraprofit-inflacio

Profits and the pandemic: As shareholder wealth soared, workers were left behind. https://www.brookings.edu/research/profits-and-the-pandemic-as-shareholder-wealth-soared-workers-were-left-behind/

War and inflation set to drag on corporate profits despite rising revenues https://www.ft.com/content/e347aae3-8098-4f82-a97a-28d17769fa3e

The top 20 pharma companies by 2021 revenue

https://www.fiercepharma.com/special-reports/top-20-pharma-companies-2021-revenue

Oil giants reap record profits as war rages in Ukraine, energy prices soar: Here's how much they made https://eu.usatoday.com/story/money/economy/2022/05/07/oil-company-record-profits-2022/9686761002/

Brutálisan nőtt az amerikai bankok profitja tavaly https://privatbankar.hu/cikkek/penzugyi_szektor/brutalisan-nott-az-amerikai-bankok-profitja-tavaly-.html

National policies to shield consumers from rising energy prices https://www.bruegel.org/publications/datasets/national-policies-to-shield-consumers-from-rising-energy-prices/

Rishi Sunak announces £5bn windfall tax on energy firms https://www.theguardian.com/politics/2022/may/26/sunak-announces-windfall-tax-energy-firms

Bulgaria to compensate companies for expensive electricity https://www.euractiv.com/section/politics/short_news/bulgaria-to-compensate-companies-for-expensive-electricity/

Windfall taxes and an ‘anti-Putin shield’: how Europe is tackling energy crisis https://www.theguardian.com/business/2022/may/03/windfall-taxes-price-caps-and-vat-cuts-how-nations-are-addressing-europes-energy-crisis

https://novekedes.hu/hirek/wizz-air-megvannak-az-ukrajnaban-rekedt-gepek

Ryanair's monthly traffic returns to pre-pandemic levels

https://english.news.cn/europe/20220505/1ae1062a64784c85a31bccd3d6becde8/c.html

Amazon reports 22% increase in full-year net sales for 2021

https://www.retail-insight-network.com/news/amazon-results-2021/

Amazon’s profit soars 220 percent as pandemic drives shopping online.

https://www.nytimes.com/2021/04/29/technology/amazons-profits-triple.html

Lidl, Kaufland Owner Increases Sales To €133.6bn In 2021

https://www.esmmagazine.com/retail/lidl-kaufland-owner-increases-sales-to-e133-6bn-in-2021-174288

Lidl grows by 10 per cent thanks to and despite Covid

https://www.retaildetail.eu/news/food/lidl-grows-10-cent-thanks-and-despite-covid/