Orbán móresre tanította Von der Leyent: megmutatta neki, mire képesek a magyarok (VIDEÓ)

„A szuvereintás jobb üzlet” – jelentette ki a Nézőpont Intézet vezetője.

Az előzetes tervek szerint 2022 március 31-én a Magyar Bankholding két tagbankja – az MKB Bank és a Budapest Bank – egyesül. Ez azonban csupán az egyik lépése a Bankholding hosszú távú stratégiájának, amelyben prioritásként határozták meg egy szuperbank létrehozását. Ennek köszönhetően az európai kontinensen egyedülálló, ugyanakkor versenyképes szuperbank fog létrejönni Magyarországon a közeljövőben.

A hármas bankfúzió egy hosszabb folyamatot ölel majd fel, amelynek első lépése előreláthatóan idén tavasszal valósul meg: az MKB Bank és a Budapest Bank egyesül, pontosabban a Budapest Bank beolvad az MKB Bankba. A beolvadás ellenére azonban a Budapest Bank bizonyos brandelemei 2022. április 1-ét követően még további egy évig fennmaradnak. A lízingtevékenység viszont már január 1. óta egységes. Az így egyesülő két bank átmenetileg az MKB Bank Nyrt. nevet fogja viselni. A fúziós terveket decemberben hagyták jóvá a tulajdonosok.

de azt fontos világossá tenni, hogy mindeközben fokozatosan alakítják ki az egységes, illetve közös működés alapjait, lefektetve az alapvető pilléreket, amelyek alapján a jövőben hatékonyan működhet a létrehozni kívánt magyar szuperbank. A Takarék Csoport csatlakozásáig a Bankholdingra nagyobb felelősség hárul, ugyanis a három bank működési harmonizációját fogja irányítani. Ezen kívül a Bankholding menedzsmentje a három bank felsővezetésének felelősségi köreit átveszi és gyakorolja, ezáltal pedig a bankcsoport működése nem csak hatékonyabb, de sokkal transzparensebb is lesz.

A kétlépcsős egyesülésre azért van szükség, mert

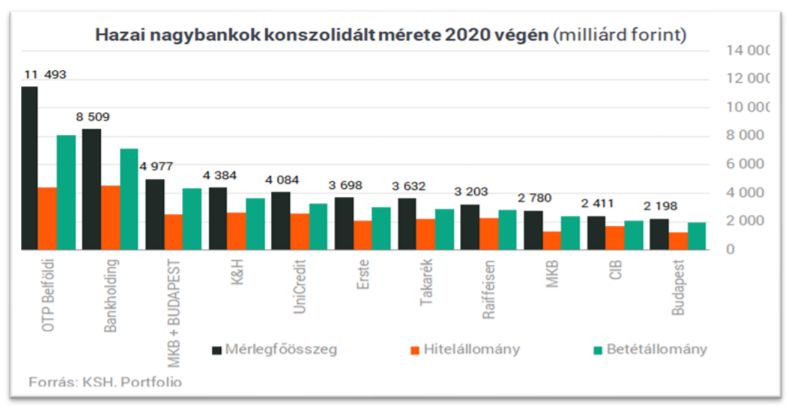

A hármas bankfúzió megvalósítása egyedülálló feladatnak minősül nemzetközi szinten is. A három tagbank fúzióját illetően tavaly márciusban fogadtak el egy 5 éves stratégiát, ez alapján pedig a teljes fúzió 2023 elejére valósulhat meg legkorábban. Ez a hármas egyesülés azért is számít az európai pénzügyi piacon egyedülállónak, mert a feladat rendkívül komplex, ráadásul a három tagbank rendkívüli méretekkel rendelkezik, amit az alábbi ábra is jól szemléltet. A méretekkel kapcsolatban elég, ha a Magyar Bankholding mérlegfőösszegére tekintünk, amely alapján az ország második legnagyobb piaci szereplője, jelenleg ráadásul a legnagyobb ATM- és fiókhálózattal is rendelkezik.

A szuperbank létrehozása szorosan illeszkedik a patrióta gazdaságpolitikához, hiszen a bankcsoport szerepe jelentős a kis-, mikro- és középvállalati szektor hitelezésében. A hazai gazdaságpolitika pedig prioritásként tekint mind a mikro-, kis- és középvállalatokra. A bankcsoport továbbá piacvezető a lízing piacon, erős a pozíciója a privátbanki szektorban és az agrárfinanszírozásban. A három tagbank fúziója a három, egyenként is stabil bank erősségeit egyesítené. A csoport a koronavírus-járvány utáni gazdasági helyreállításban is jelentős szerepet vállal a piaci finanszírozással és az államilag támogatott konstrukciókkal.

Végül a bankfúzió azért is előnyös, mert a magyar bankrendszer méretéhez képest jelenleg nagyon sok a szereplő, ami a fúzióval csökkenthető. A jövőbeni szuperbankot azonban költséghatékonnyá kell tenni a válságidőszakokra tekintettel, ami a nagy méretéből fakadóan kihívást jelenthet.

Informatikai megújulás, új technológiai megközelítés

A menetrend kialakítását több hónapos egyeztetések előzték meg a három bank egyesítéséről, illetve transzformációjáról.

Mindezen túl a szuperbank egy újítást is beépít a digitalizáción keresztül, ezzel pedig az ügyfeleknek radikálisan megváltoztatja a pénzügyi szolgáltatásokkal kapcsolatos élményét. Minderre digitális békaugrásként („leapfrog”) hivatkoznak.

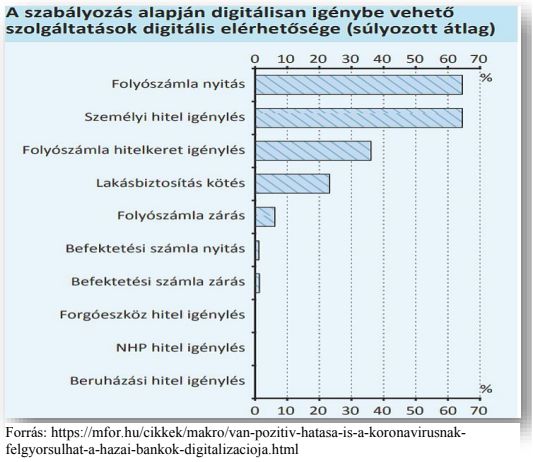

Ahhoz, hogy a jövőbeni szuperbank nemzetközileg is versenyképes legyen, szükség van arra, hogy a digitális megoldások hangsúlyosabban jelenjenek meg, mint a hagyományos alapon működő bankok esetében. Ugyanis a hagyományos bankok többségénél a szolgáltatások töredéke érhető el digitálisan, amint az a fenti ábrán is jól látható.

A koronavírus-járvány pozitív hozadéka lehet, hogy elősegítheti a bankszektor digitalizációját. Az előző rendszerek jól működő részét megtartják ugyan, de egy új technológiai megközelítés alkalmazása lesz az uralkodó.

Az informatikai rendszer tehát innentől kezdve nem a 20 évvel ezelőtti core-rendszer lesz, hanem az ún. „digital banking” kerül fókuszba.

Ebben az esetben ez konkrétan a digitális bankolás erősítését jelenti, vagyis a nemzetközileg éllovas fintech megoldások bevezetését. Éppen ezért elindult egy fejlesztés, amely az ügyfeleknek innovatív megoldásokat kínál a legmagasabb felhasználói élménnyel, elsődlegesen választ adva az ügyfelek napi igényeire.

A digitalizációt lényegében az üzlet ösztönzi, hiszen ez arról szól, hogy miképpen lehet a digitális térben lévő lehetőségeket, a digitális bankoláshoz hasonló technológiákkal kiaknázni, így pedig a lehető leggyorsabban, költséghatékonyabban, rugalmasabban üzletelni.

Az új rendszert 2022 második felétől fokozatosan teszi elérhetővé az ügyfelek számára a bank. A tervek szerint a fiókhálózatuk racionalizálási terve 2023 második negyedévére készül el. A székház helyszínének kérdésében még nem állapodtak meg a felek.

A három bank tulajdonosi szerkezete a fúziót követően sem változik, a tulajdonos azt követően is a Magyar Bankholding Zrt. lesz. A tulajdonosok vállalásai között jelentős, hogy nem fogják kivenni a profitot, hanem a működésbe forgatják vissza, ezzel pedig képesek lesznek biztosítani a tőkeerőt a növekedéshez. A jövő tavaszi első fúziót követően mind a Budapest Bank, mind az MKB Bank szolgáltatásai, illetve termékei átmenetileg továbbra is elérhetőek lesznek a szokásos felületeken.

hiszen a fúziós menetrend megalkotásakor kiemelt figyelmet fordítottak arra, hogy a hármas fúzió az ügyfelek számára észrevétlenül, illetve kellemetlenségek nélkül mehessen végbe, megtartva a magas szolgáltatási szintet.

Az idén tavasszal fuzionáló bankok átmeneti neve igényel némi magyarázatot. A stratégiát alapul véve a 2022. március 31. és a 2023 második negyedéve közti időszakot tekintik átmeneti időszaknak, a végleges jogi egyesülés csak ezt követően jöhet létre.

Ez egy hosszabb folyamatot igénylő professzionális márkaalkotást jelent. A szuperbank célja egy olyan vonzó márka felépítése, amely az ügyfelek szemléletében radikális változást képes elérni, vagyis részben vagy egészben átformálja az emberekben az egyes pénzintézetekről kialakult negatív képet. Ezen felül az új márkának jövőbe mutatónak kell lennie, amely egységesítő erővel is rendelkezik. Az új brand a tervek szerint teljesen eltér majd a korábbi háromtól, amely tény alapvető arculatváltást ígér.

Az idén tavasszal fuzionáló bankok azonban már április 1-jétől egységes értékajánlattal számolnak, egységes bankként szeretnének majd fellépni, illetve a lízingtevékenység már 2023. január 1-jétől egységessé fog válni, amelyet az MKB Euroleasing biztosít. A végleges cél csak úgy érhető el, ha létrehoznak egy egységes szervezeti és irányítási struktúrát. Ennek megvalósítása már elkezdődött tavaly novemberben. November 15-től a tagbankokban átvették a szakmai és munkajogi irányítást a Bankholding vezérigazgató helyettesei és ügyvezető igazgatói. A Magyar Bankholdingban és tagbankjaiban egy egységes vállalatirányítási rendszer jött létre, amely javítja a tagbankok működési hatékonyságát, a társaságok irányítását pedig egyszerűsítette.

a következő 4 évben pedig célként határozták meg a 15 százalékos tőkearányos megtérülés elérését,

habár jelenleg még elmaradnak a bankszektor átlagától. A tőzsdére lépést az IPO-val szeretnék elérni, támaszkodva az MKB Bank jelenlegi tőzsdei jelenlétére, azonban a tőzsdére lépés pontos menetrendje még kialakítás előtt áll. Ezt követően lehet csak a nemzetközi terjeszkedést megfontolni, hiszen ahhoz szükséges egy teljes lezárt év.

Kétségtelen, hogy a hármas bankfúzió két lépcsőben megvalósítva egy hatalmas kihívás elé helyezi a Bankholding csoportot és a magyar bankszektort. Viszont,

Így is hatalmas lehetőségek rejlenek a magyar gazdaságban, a magyar szuperbank létrehozása pedig illeszkedik a már 12 éve folytatott patrióta gazdaságpolitikába, ennek megfelelően a magyar államban is támogatóra találhat a Bankholding csoport. Végül pedig egy ilyen szuperbank a koronavírus-járványhoz hasonló válság esetén fokozottan képes lesz segítséget nyújtani a gazdasági helyreállításban. Az elkövetkező néhány évben választ fogunk kapni arra, hogy a Magyar Bankholding szuperbankra tett vállalásai mennyiben valósulnak meg.

Források:

https://kkvmagazin.com/v/bank-egyesules-bb-mkb-fuzio/

https://takarekbank.hu/fuzios-tajekoztatas#

Borítókép: MTVA/Bizományosi: Róka László