Orbán móresre tanította Von der Leyent: megmutatta neki, mire képesek a magyarok (VIDEÓ)

„A szuvereintás jobb üzlet” – jelentette ki a Nézőpont Intézet vezetője.

A szakadatlanul emelkedő infláció sok megtakarítót arra kényszeríthet, hogy hozzányúljon hosszú távú megtakarításaihoz, például a nyugdíjra félretett pénzéhez. De vajon milyen következményei vannak a nyugdíjcélú megtakarítások feltörésének és miért érdemes inkább más megoldást keresni, ha forrásra van szükségünk.

Hogyan érinti a befektetéseket az infláció elleni harc?

Az orosz-ukrán háború miatt elszálltak a gabona- és energiaárak, a szállítási költségek, amit a cégek beépítenek az áraikba, ezzel megdrágítva a mindennapi életet. A szárnyaló infláció miatti aggodalmak, és az erre adott monetáris politikai válaszok, azaz a kamatemelések pedig leszállópályára kényszerítették a tőzsdéket.

A nagyobb részvénykitettséggel rendelkező önkéntes nyugdíjpénztár portfóliók és biztosítói eszközalapok hozamai az idei év június végéig látványos veszteségeket szenvedtek el, egyes portfóliók esetében a visszaesés eléri a 10-15 százalékot is.

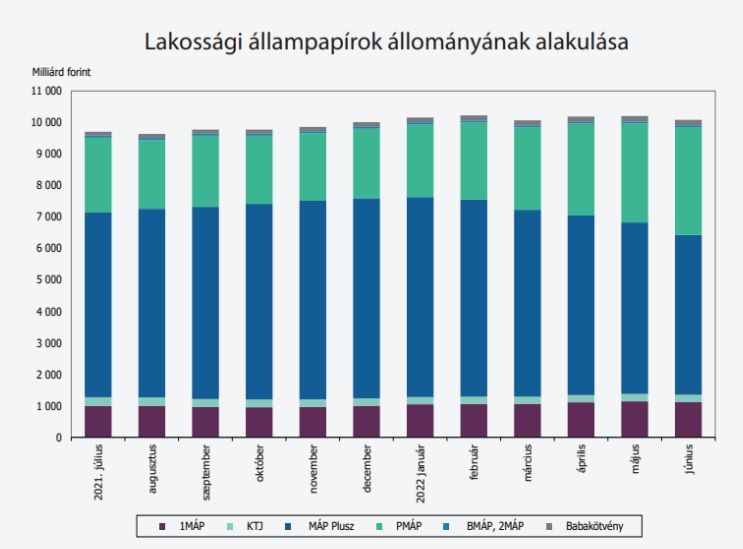

Átrendeződés látható a forint alapú államkötvények piacán is: június végére hozzávetőleg 100 milliárrdal csökkent a lakossági állampapír-állomány a Magyar Nemzeti Bank (MNB) friss adatai alapján. Főleg a hosszú lejáratú állampapírból menekül a lakosság, erre utal az MNB közleménye, mely szerint júniusban a hosszú lejáratú, forintban kibocsátott állampapír állománya a háztartások körében 136 milliárd forinttal csökkent, a rövid lejáratú államkötvények állománya azonban 22 milliárddal, a devizában kibocsátott állampapírok állománya 15 milliárddal nőtt.

Ezzel szemben az inflációkövető Prémium Magyar Állampapír állománya szépen hízott az idei első félévben, viszont a teljes visszaesést nem tudta ellensúlyozni. Az Államadósság Kezelő Központ (ÁKK) válaszlépésként kamatemelésbe kezdett, az Egyéves Magyar Állampapír és az egy évre szóló Kincstári Takarékjegy kamatát is megnövelte a korábbi 4,25 százalékról 4,75 százalékra.

Az ábrán jól látszik, hogy rendeződik át az állampapírok állománya: a MÁP Plusz helyett egyre többen választják az inflációkövető PMÁP-ot. Forrás: ÁKK

A magas likviditású (rövid távú) befektetésnek számító betéti kamatok hozama is nőtt – az előző év júniusi 0,33 százalékról egy év alatt 4,56 százalékra emelkedett –, amit valószínűleg a lakosság is érzékelt, így a lekötött betétek szerződéses összege a tavalyi 356 milliárdról 787 milliárdra hízott, és csak júniusban 60 milliárd forinttal nőtt az előző hónaphoz képest. Itt fontos megjegyezni, hogy bár emelkednek a betéti kamatok, valójában az infláció és a betéti kamatok közötti szakadék mélyül, tehát nem feltétlen kifizetődő ebbe fektetni, de még mindig jobb, mint bankszámlán vagy befőttes üvegben tartani a pénzt. Láthatjuk tehát, hogy a lakosság körében felértékelődtek az inflációkövető eszközök, illetve a rövid távú befektetések, ami érthető egy kiszámíthatatlan gazdasági környezetben.

Minden évben több tízezer ember dönt úgy, hogy kiegészíti a jövendőbeli nyugdíját, és valamilyen nyugdíj-előtakarékossági szerződést köt. Mostanra hozzávetőleg másfél millióra tehető azoknak a száma, akik félretesznek a saját időskorukra.

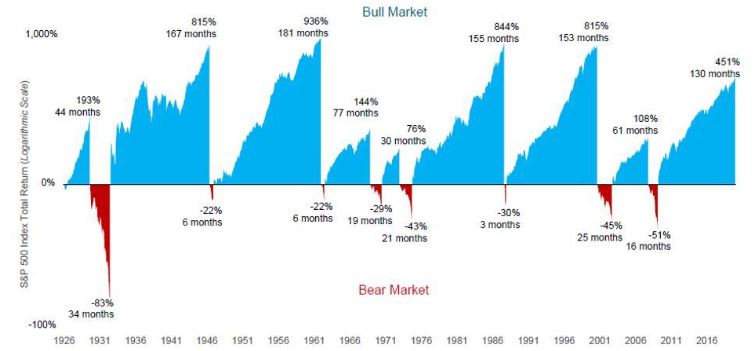

Egy olyan hosszú távú, akár évtizedekre szóló megtakarítás esetében, mint amilyen a nyugdíj, a legjobb amit a pénzünkkel tehetünk az, ha nem változtatunk a befektetéseinken – legalábbis erről árulkodnak a rendelkezésre álló piaci teljesítményadatok. A múltban a legnagyobb gazdasági felívelések ugyanis közvetlenül a medvepiac végeztével köszöntöttek be – ahogy az ábra is mutatja.

Az index 1957-es térnyerése óta 2021-ig körülbelül 10,5 százalékos évesített átlagos hozamot produkált. A nagy hozam elérését azonban hátráltatja az infláció, ugyanis az inflációtól megtisztított éves átlaghozam mindössze 7 százalék körül mozog. Ugyanakkor a 7 százaléknyi átlaghozam is messze magasabb, mint amit egy bankszámlán parkoltatott összeg vagy a készpénz befőttes üvegben tartása hozhat. Történelmi visszatekintésben a legkockázatosabb lépés a nagy piaci esések után, ha készpénzben tartjuk a pénzünket. Ezt a fenti ábra segít megérteni, mely jól mutatja, hogyan ívelt fel a tőzsdei átlaghozam még a nagy válságokat követő hónapokban is.

Habár évekbe telik, míg újra sebességbe kapcsol a növekedés, ez nem szabadna, hogy zavarja a nyugdíjcélú megtakarítókat, elvégre hosszú távra takarékoskodnak, a legjobb esetben pedig évtizedek állnak még rendelkezésre ahhoz, hogy felhalmozzanak. A pénzügyi szakértő szerint pár évnyi hozamelmaradásnál sokkal nagyobb kárt tud okozni a megtakarítás idő előtti felbontása.

Kovácsik Tamás, a Grantis nyugdíjszakértője a Makronómnak több okot is megvilágított, ami miatt nem érdemes idő előtt feltörni a nyugdíj-megtakarításokat, és csak akkor ajánlja ezt a lépést, ha tényleg nincs más megoldás.

Három nyugdíj-előtakarékosság létezik jelenleg, amihez adókedvezmény is jár: a nyugdíjbiztosítás, a nyugdíj-előtakarékossági számla és az önkéntes nyugdíjpénztár. Az adókedvezmény viszont csak akkor jár, ha a megtakarító nem veszi ki a pénzét idő előtt. Ellenkező esetben az adókedvezmény 120 százalékát vissza kell fizetnie, ha nyugdíjbiztosításban és NYESZ számlán van a megtakarítása – figyelmeztet a szakértő.

Ha a nyugdíjbiztosítást az első befizetéstől számított 6 éven belül töri fel a megtakarító, akkor elveszíti az adómentességet is, azaz a 20 százalékos büntetőkamat mellé 15 százalék kamatadót is ki kell fizetnie. Tegyük fel, hogy az ügyfél 6 év alatt a 10 millió forintnyi tőkéjére hárommillió forint hozamot gyűjtött össze, és minden évben kimaxolta az adójóváírást, így erre 780 ezer (6x130) forintot kapott.

Nézzük, mennyi marad az ügyfél zsebében, miután felveszi a pénzt:

Az ügyfél 1 386 000 forint veszteséget könyvel el, így a hárommillió forintos hozama csaknem feléről mond le.

Nyugdíjbiztosításnál a 6. év leteltével a kamatadó a felére, azaz 7,5 százalékra csökken, az adókedvezmény 120 százalékát viszont változatlanul vissza kell fizetni.

A 10. évtől kamatadó-mentessé válik a nyugdíjbiztosítás, az adókedvezmény 120 százalékát viszont ugyanúgy vissza kell fizetni, ha az ügyfél még nem érte el a nyugdíjkorhatárt.

A nyugdíj előtakarékossági számla hozama is a számlanyitást követő 10. évtől kezdődően válik adómentessé, de csak akkor, ha a megtakarító elérte a nyugdíjas kort. Ha nyugdíj előtt töri fel a NYESZ szerződést, akkor a hozamra 15 százalék szja-t és 13 százalék szochót kell fizetnie, illetve az adókedvezménynek is búcsút mondhat 20 százalékos büntetőkamat mellett. Ha 6 év alatt hárommillió forint hozamot ért el a befektető, akkor 450 ezer forintnyi szja-t + 720 ezer forintnyi adójóváírást (6 x 100 ezer Ft + 120 ezer Ft büntetőkamat) és 390 ezer forintnyi szochót kell visszafizetnie, így összesen 1 millió 560 ezer forintos veszteséget könyvelhet el. Ez több, mint a hárommillió forintos hozamának a fele.

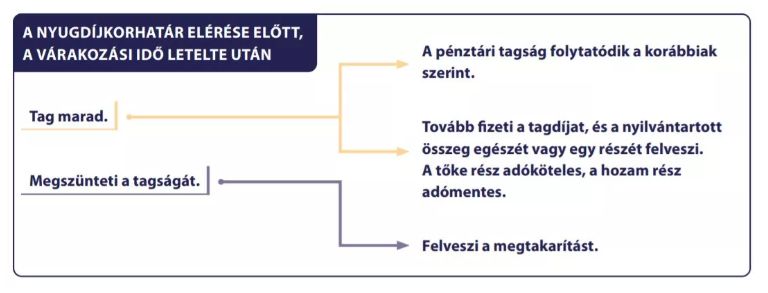

Önkéntes nyugdíjpénztár esetében tíz éves várakozási idő van érvényben, tehát csak tíz év után lehet kivenni az összegyűjtött összeget. Ekkor az ügyfél a nyugdíjba vonulás előtt csak a hozamrészhez fér hozzá adómentesen. További tíz év, azaz összesen húsz évnyi pénztári tagság kell ahhoz, hogy a tőkéhez is adómentesen hozzányúlhasson.

Egyéb esetben kamatadót kell fizetnie, amely

Az adó kiszámítása önkéntes nyugdíjpénztári pénzkivétel esetében:

Tegyük fel, hogy 13. éve vagyunk pénztári tagok, és eddig 10 millió forint tőkénk gyűlt össze. Felvesszük a megtakarítás teljes összegét, de még nem értük el a nyugdíjkorhatárt, ezért adóznunk kell.

A példa megmutatja, hogy az adózással 1 993 600 Ft-ot veszítünk el, ami jelen esetben a tőkénk közel 20 százaléka. Az adókedvezmény beépül a tőkébe, vagyis ezt is érinti az adózási kötelezettség.

A történelmi példákból jól látszik, hogy a “vedd meg és tartsd” stratégia jól működik a válságok idején - aki az elmúlt fél évszázadban át tudta vészelni a szűk esztendőket, azokra hosszú éveken keresztül bőség várt. A Grantis szakértőjét arról kérdeztük, hogy a nyugdíj-megtakarítással rendelkezők miként várhatják ki a sötét felhők elvonulását anélkül, hogy kivennék a pénzüket a megtakarításból, ezzel elkerülve a még nagyobb veszteségeket. Nyugdíjbiztosítás esetén például az alábbi lehetőségeink vannak:

Ez egy, a rendszeres befizetésektől elkülönített likvid számla, amelyre bármikor befizethet a megtakarító, és amiről bármikor ki is vehet pénzt. A korlátlan hozzáférés miatt adókedvezmény nem jár az eseti számlára, de a rövidtávú tartalékokat érdemes erre a számlára gyűjteni.

Önkéntes nyugdíjpénztár esetében is vannak eszközeink a megszüntetés ellen:

“Mindegyik esetben sérülnek az egyéni nyugdíjcélok - hiszen kevesebb pénz gyűlik össze, mint amit a szerződéskötésnél kiszámoltak - de a teljes megtakarítás felmondásához képest csekély mértékben” - ismertette Kovácsik Tamás.

A megtakarítók mozgásterét növeli és a megélhetési kockázatukat csökkenti, ha rendelkeznek 3-6 havi megélhetéshez szükséges vésztartalékkal, aminek a szakértő szerint a nulladik lépésnek kellene lennie minden befektetés megkezdése előtt. Mielőtt azonban feltörnénk a megtakarításainkat, érdemes számos lehetőséget megvizsgálnunk.

Kovácsik elsősorban a költségek csökkentését javasolja, például a dohányzásról való leszokást, az autóvezetés csökkentését. Ugyanígy érdemes átvizsgálni a rejtett költségeinket is, például hogy milyen automatikus havi előfizetéseink vannak, legyen az egy újság, streaming szolgáltatás vagy meditációs alkalmazás, melyek automatikusan húzzák le bankszámlánkról a pénzt.

A nadrágszíj meghúzása mellett a bevételek növelését tartja jó ötletnek: aki teheti, vállaljon másodállást vagy képezze magát, hogy nagyobb értéket tudjon teremteni a munkahelyén, amiért cserébe béremelést kérhet. Nézze meg, hol vannak olyan lekötött pénzei, amelyek felszabadítása kevesebb veszteséggel jár, mint egy nyugdíj-megtakarítás felbontása.

Ezért is érdemes ingyenes konzultációt kérni egy független pénzügyi tanácsadótól, akivel az ügyfél végig tud menni a lehetőségek tárházán és ki tudja választani a legoptimálisabb megoldást.

(Fotó: 123RF)