Rossz hírt kapott Zelenszkij: egyetlen nap, és mindent elveszíthet az ukrán elnök

Meg lesz a következménye az ukrán elnök kijelentéseinek – mutatott rá az elemző.

Az orosz gazdasági mutatók nagyon vegyes képet mutatnak a szankciók hatékonyságáról. Azonban van olyan trend, mely alapján megbecsülhető, meddig elegendőek a nagy medve tartalékai.

Sebestyén Géza, az MCC Gazdaságpolitikai Műhely vezetőjének írása a Makronómon.

Első körben vizsgáljuk meg azokat a mutatókat, melyek az intuícióval szembe mentek, azaz javultak a háború és a szankciók ellenére. Ezek a folyó fizetési mérleg, a munkanélküliségi ráta, a foglalkoztatási mutató, az építőipari volumen, a jegybanki alapkamat, a szolgáltató szektor beszerzési menedzser indexe és a bányászat volumenváltozása.

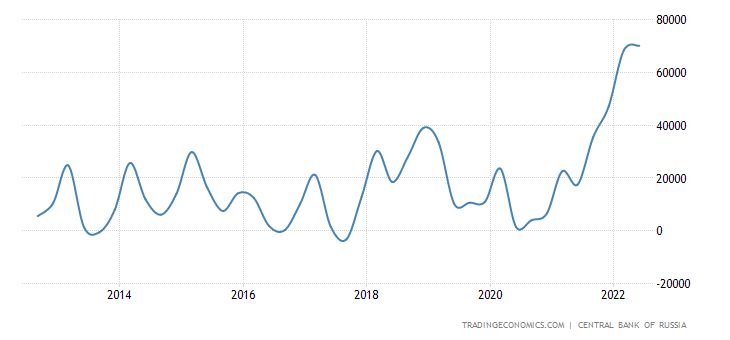

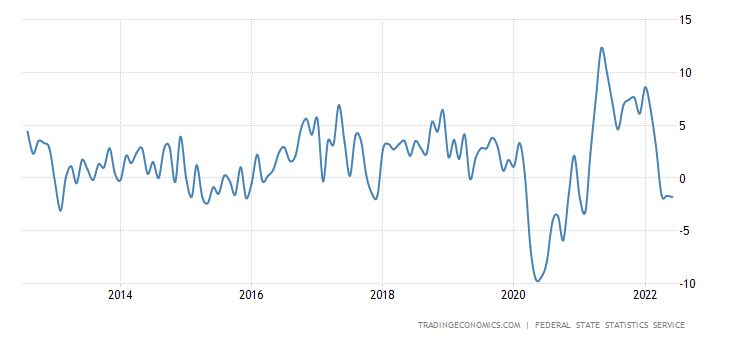

Ahogyan azt az 1. ábra mutatja, Oroszország folyó fizetési mérlege soha nem volt ilyen jó az elmúlt 10 évben (bár igazából korábban sem), mint a háború alatt. Az export és import különbségét, a külföldről származó nettó jövedelmeket és transzfereket mérő mutatószám 47 milliárd dollár volt 2021 utolsó negyedévében.

Ennél 2022 mindkét negyedéve magasabb értéket mutat. Az idei év második negyedévében 70 milliárd felett áll az orosz folyó fizetési mérleg egyenlege. Azaz kijelenthetjük, hogy Oroszországba több pénz áramlik a háború alatt, mint előtte.

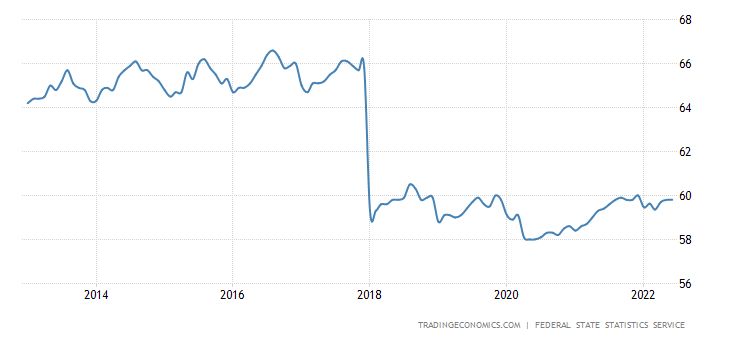

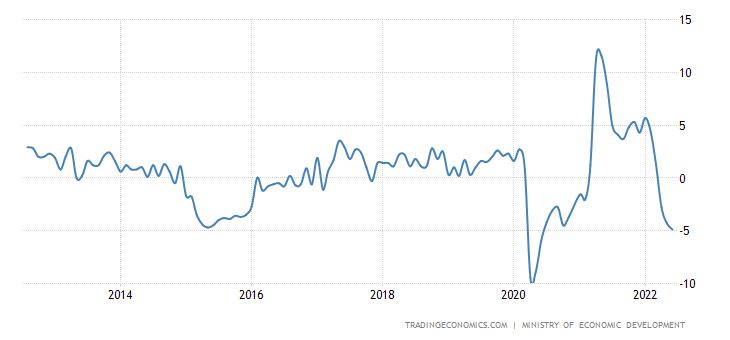

A 2. ábra tanúsága szerint az orosz munkanélküliségi ráta sem volt még ilyen jó az elmúlt 10 évben (sőt, korábban sem). A 2022 januári 4,4 százalékos mutató 4,1-re csökkent február-márciusban, 4,0-ra áprilisban.

2022 május-júniusban a munkanélküliségi ráta 3,9 százalékos szintre csökkent. Azaz kijelenthető, hogy sem a háborús helyzet, sem a szankciók nem hoztak elbocsátásokat Oroszországban.

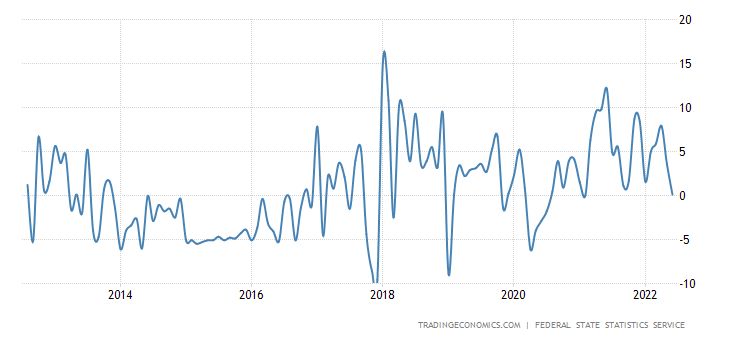

A fentiek után nem meglepő, hogy a foglalkoztatási ráta is emelkedett a háború és a szankciók ellenére. Ahogyan azt a 3. ábra mutatja, a mutató 59,5 százalék körül volt 2022 januárjában és februárjában.

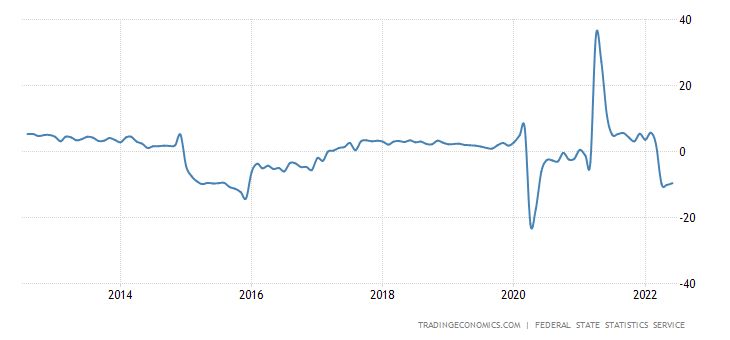

A 4. ábra az orosz építőipar volumenének éves megváltozását mutatja. Ez a mutató egyértelműen ide kívánkozik több ok miatt is. Egyrészt az oroszországi építkezések volumene minden egyes hónapban magasabb volt, mint egy évvel korábban. Másrészt februártól májusig a háborús időszak növekedési rátái rendre magasabbak voltak, mint a békeidőszak mutatói tavaly szeptember-októberben vagy idén januárban.

Ahogyan az az 5. ábráról leolvasható, az orosz jegybanki alapkamat legfrissebb értéke már alatta van a háború előtti szintnek, azaz itt is javulásról beszélhetünk. A júliusi 8 százalékos érték pontosan fél százalékponttal alacsonyabb, mint amennyi a február elején mért szint volt.

A kamatcsökkenés nyilvánvalóan (a később bemutatott) inflációs folyamatok következménye. A csökkenő infláció miatt a jegybank enyhíthetett a monetáris kondíciókon.

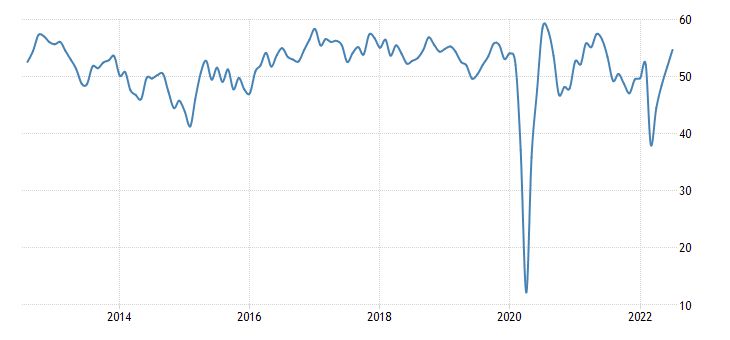

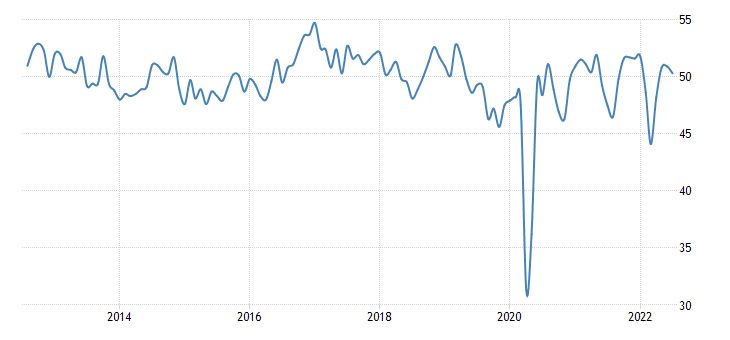

Technikai szempontból ebben a fejezetben tárgyalandó a szolgáltató szektor beszerzési menedzser indexe is (6. ábra), hiszen a mai szintje meghaladja a háború előtt mértet. A februári (optimizmust mutató) 52 pont után márciusra 38 pontra zuhant a mutató értéke. Ilyen szintű pesszimizmust csak a COVID alatt mértek Oroszországban.

Ezután azonban gyors visszapattanást láthattunk, és az index ma már magasabban jár, mint az elmúlt egy évben bármikor. A júliusi 55 pontos érték egyértelmű optimizmust mutat a szektorban. A szolgáltató cégeket tehát úgy tűnik, egy rövid visszaesésről eltekintve nem igazán viselték meg a szankciók.

Szintén kerülhetett volna más részbe az orosz bányászati termelés volumenének éves megváltozást bemutató grafikon is (7. ábra). Az itt szerepeltetését az indokolja, hogy a legfrissebb, júniusi adatok már a kitermelés 2,3 százalékos növekedését mutatják éves szinten.

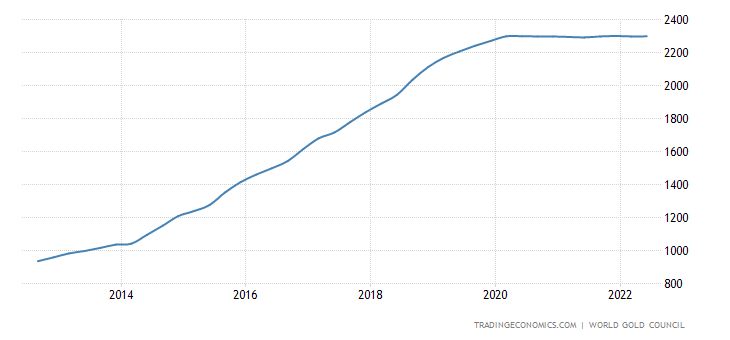

Ebben a fejezetben azokat a mutatókat tekintjük át, melyek lényegében semmit sem változtak, dacára a háborúnak és a szankcióknak. Egyetlen ilyen mutatót találtam, ez pedig az aranytartalékok szintje.

A 8. ábra tanúsága szerint az orosz aranytartalékok szintje folytatva az elmúlt két év trendjét stabil maradt. 2021 negyedik negyedévében 2.302 tonna sárga fémet tartalékolt a keleti ország, 2022 második negyedévében ez az érték 2.299 tonnán áll, a 0,1 százalékos csökkenés lényegében elhanyagolható mértékű.

Ehhez azonban fontos hozzátenni, hogy a devizatartalékok később bemutatandó gyors csökkenése hamar elronthatja a fenti trendet is. Ugyanis abban az esetben, ha elfogynak a devizatartalékok, akkor az orosz nemzeti bank kénytelen lesz hozzányúlni az aranytartalékokhoz.

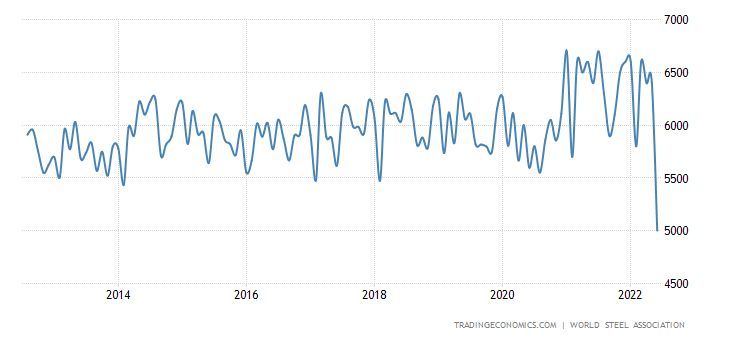

Ebben a részben a romló indikátorokat mutatjuk be. Ezek az inflációs ráta, az acéltermelés volumene, az üzleti bizalmi index, a feldolgozóipari beszerzési menedzser index, a fogyasztói bizalmi index, az ipari termelés volumene, a GDP, a kiskereskedelmi forgalom- és az új gépkocsi értékesítés alakulása.

A 9. ábra tanúsága szerint az áremelkedés üteme komoly lökést kapott a háború és a szankciók miatt. 2022 januárjában még 9 százalék alatt volt ez a mutató, márciusban azonban lényegében duplájára ugrott, 16,7 százalék volt az értéke.

Az acéltermelés vegyes képet mutat (10. ábra). Bár a júniusi 5 millió tonnás érték tízéves mélypontnak számít (sőt, közel 10 százalékkal kevesebb az elmúlt 10 év második legalacsonyabb értékénél), azaz a mutató egyértelműen ebben a részben tárgyalandó, a többi háborús hónap nem mutat ilyen borús képet.

Talán ez az a mutató, aminek az alakulását leginkább érdemes lesz követni a jövőben, hiszen az acéltermelés a hadiipar szempontjából is kulcsfontosságú. Ha a júniusi visszaesés hosszú távon is megmarad, az erős motivációt jelenthet az orosz félnek a háború lezárására.

A 11. ábra jól mutatja, hogy az üzleti bizalmi index megsínylette a háborút és a szankciókat. 2022 január-februárjában még +2 ponton állt a mutató, mely az elmúlt 10 év legjobb értékét mutatta, az első optimista időszakot hosszú évek után. A konfliktus kitörése azonban -2-re, azaz pesszimista szintre lökte az indikátort, mely -3-on is járt júniusban.

Technikai szempontból ebben a fejezetben tárgyalandó a feldolgozóipari beszerzési menedzser index is (12. ábra), hiszen a háború után esett az értéke. A januári (optimizmust mutató) 52 pont után februárban 48,5 pontra, márciusban pedig 44 pontra esett a mutató értéke, mely szintek egyértelmű pesszimizmust jeleznek. Az elmúlt 10 évben ennél rosszabb értéket csak a COVID alatt mértek Oroszországban.

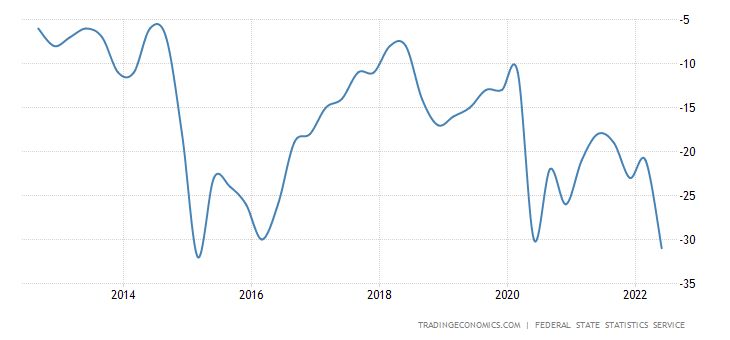

Egyértelműen itt kell beszélnünk a fogyasztói bizalmi indexről (13. ábra). Bár az orosz lakosság 2021 végén sem volt optimista a jövő tekintetében (a mutató értéke -23 ponton állt), 2022-ben az első negyedéves minimális javulás (-21 pont) után a második negyedévre a COVID alatt sem látott mélységbe, -31 pontra esett az indikátor értéke.

Nem hatott jól a mostani helyzet az orosz ipari termelés szintjére (14. ábra). Januárban még 8,6 százalékos éves növekedést tudott felmutatni a szektor. Ez februárban 6,3 százalékra, márciusban pedig 3,0 százalékra csökkent.

A 15. ábra az egyik legtöbbet vizsgált gazdasági mutató, az éves GDP alakulását mutatja. Ez az indikátor egyértelműen negatív képet mutat a gazdaság helyzetéről. 2022 januárjában még 5,7 százalékos volt az orosz gazdaság növekedési üteme. Ezután azonban egyértelműen lefelé mozgott a mérőszám értéke. Februárban 4,3, márciusban 1,3, áprilisban -2,8, májusban -4,3, míg júniusban -4,9 százalék volt az éves GDP-változás mértéke.

A fentiek tükrében nem meglepő, hogy jelentős visszaesést mutat a kiskereskedelmi forgalom értéke is (16. ábra). Januárban még 3,6, februárban pedig 5,7 százalékos éves növekedést mutattak a számok. A márciusi mutató már csupán 2,2 százalékos bővülést mért. Azóta pedig -10 százalék körül ingadozik az indikátor értéke.

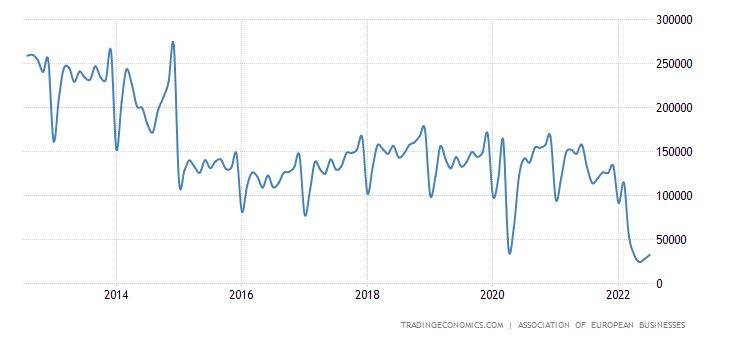

Az a mutató, ami talán a legrosszabb képet mutatja az orosz gazdaságról, az az új gépkocsi-értékesítések alakulása (17. ábra). Az elérhető adatok alapján még soha nem volt ilyen alacsonyan ez az érték. Idén februárban még 115.000 gépjárművel növekedett az állomány. Ez az érték márciusban lényegében felére, 55.000 darabra esett. Áprilisban alig 30.000, májusban pedig körülbelül 25.000 volt az új gépkocsi-értékesítés volumene.

Nézzük végül azokat a mutatókat, melyek azt sugallják, hogy a nagy medve nem bírja már sokáig a háború terheit. Itt két mutatóra kell fókuszálni, ezek a jegybanki mérlegfőösszeg és a devizatartalékok szintje.

Első pillantásra aggasztó folyamatokat mutat az orosz jegybank mérlegfőösszegének alakulása (18. ábra). 2022 februárjában még 67 kvadrillió (azaz 15 nulla áll a 67 mögött) rubel volt Oroszország központi bankjának összes eszközének értéke. Júniusra azonban mindössze 46 kvadrillió rubelre olvadt ez az érték. Ez 21 kvadrilliós csökkenés négy hónap alatt.

Fontos azonban megjegyezni, hogy ezen a trenden az orosz központi bank könnyen változtathat. Rubel nyomtatásával bármikor vásárolhat újabb eszközöket vagy nyújthat friss hiteleket. Így ezen mutató elmúlt hónapokban megfigyelhető csökkenése nem igazán korlátozza az ország mozgásterét.

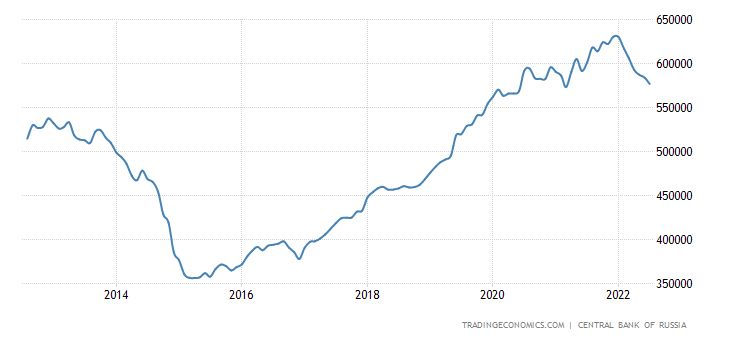

A teljes jegybanki mérleg fő összegén belül fontosabb mutató a devizatartalékok szintje. Ennek alakulását mutatja a 19. ábra. A grafikon alapján január óta csökkenő trendet láthatunk. Év elején még 630 milliárd dollárt tett ki ez a tétel, ami júliusra csupán 577 milliárd dollárra apadt. Azaz hat hónap alatt 53 milliárd dollárt csökkent a devizatartalékok szintje.

Fontos azonban megjegyezni, hogy Oroszország ugyanúgy használhatja aranytartalékait, mint devizatartalékait. A 2.299 tonnányi orosz aranytartalék jelenlegi piaci értéke pedig közel 140 milliárd dollárt tesz ki. Azaz a központi aranytartalékok további közel 16 hónapnyi laufot adnak az orosz államnak a devizatartalékok csökkenésének elviselhetősége tekintetében.

A megvizsgált mutatók vegyes képet mutatnak az orosz gazdaságról. A folyó fizetési mérleg, a munkanélküliségi ráta, a foglalkoztatási mutató, az építőipari volumen, a jegybanki alapkamat, a szolgáltató szektor beszerzési menedzser indexe és a bányászat volumenváltozása mind jobban alakul a háború és a szankciók ellenére, mint korábban. Az aranytartalékok szintje pedig stabil.

A fentiekkel szemben romlott az inflációs ráta (mely még mindig jobb, mint sok európai országban, és a trendje is javuló), az acéltermelés volumene (mely mögött állhatnak egyszeri okok is), az üzleti bizalmi index (mely bár pesszimista, de nem sokkal rosszabb, mint a sok éves átlag), a feldolgozóipari beszerzési menedzser index (mely bár csökkent a háború kitörése óta, ám továbbra is optimizmust mutat), a valóban sokat zuhanó fogyasztói bizalmi index, a rossz, ám nem katasztrofális ipari termelés volumene mutató, az 5 százalékos GDP-csökkenés, az alacsony, de nem vészes kiskereskedelmi forgalom- és a mélyponton lévő, de már emelkedő új gépkocsi értékesítés.

Valóban vészes tendenciákat csak két mutatónál láthatunk. Ám ezek közül az elsőnek, az orosz jegybank mérlegfőösszegének gyors csökkenése könnyen orvosolható. Aggasztóbb azonban a devizatartalékok elolvadásának gyors üteme. Bár még emellett az ütem mellett is 65 hónapig égethetné Oroszország a devizatartalékait, ezen mutató nullára csökkentése nem igazán opció, hiszen hihetetlen mértékben kiszolgáltatná az országot a külföldi hitelezőknek.

Fontos azonban megemlíteni, hogy az aranytartalékok ugyanúgy használhatóak külföldi fizetésre, mint a devizatartalékok. Az orosz aranytartalékok pedig további 16 hónapra teszik finanszírozhatóvá a devizatartalékok csökkenését.

Mindezek alapján a bemutatott mutatók közül egyedül a deviza- és aranytartalékok vészes szintre csökkenése kényszerítheti Oroszországot térdre. Azonban a jelenlegi trendek alapján a következő 42 hónapban nem fog kritikusan alacsony szintre olvadni ez az érték. Mindez pedig azt sugallja, hogy a nemzetközi szankciók nem alkalmasak arra, hogy a nagy medvét szándékai megváltoztatására bírják.

A fenti időtáv ugyanakkor komoly dilemma elé állítja az EU döntéshozóit. Kérdéses ugyanis, hogy a lakások fűtéséhez és a gazdaság működtetéséhez elengedhetetlen gáz hiányát ezen a 3,5 éves időtávon belül mennyire tudja megengedni magának az öreg kontinens.

Borítókép: MTI/Czeglédi Zsolt