Orbán móresre tanította Von der Leyent: megmutatta neki, mire képesek a magyarok (VIDEÓ)

„A szuvereintás jobb üzlet” – jelentette ki a Nézőpont Intézet vezetője.

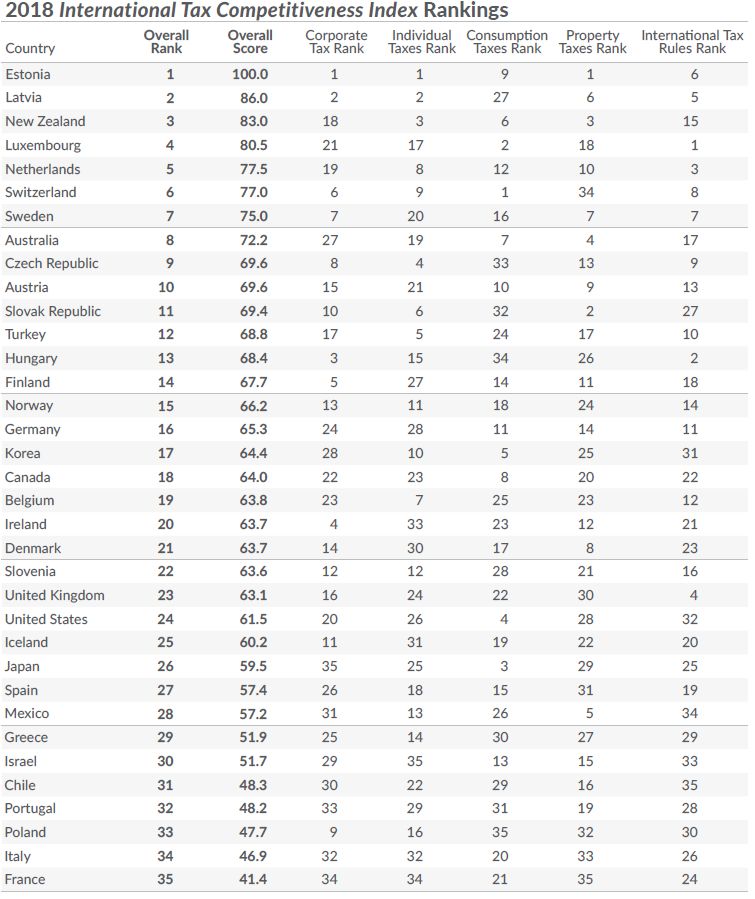

A Tax Foundation október végén publikált jelentése szerint Magyarország a 13. helyet foglalja el a nemzeti adózási rendszerek versenyképességi rangsorában, megelőzve Németországot, Finnországot, az USA-t vagy Kanadát.

A jó adórendszer semleges és segíti a versenyképességet

Az adózási versenyképességi index (ITCI) célja annak mérése, hogy egy ország adórendszere milyen mértékben szolgálja a versenyképességet és a semlegességet – írja az alapítvány elemzése.

A jó adópolitikának alacsonyan kell tartania a (marginális) adókulcsokat, mert ma a vállalatok bármelyik országba könnyen áthelyezhetik tevékenységüket aszerint, hogy hol találják a legalacsonyabb adókat. A magas adók így elriasztják a befektetőket, emiatt pedig gazdasági stagnálást is okozhatnak. Sőt, a magas adóterhek adóelkerüléshez is vezethetnek – fogalmaz a Tax Foundation.

A szervezet hivatkozik az OECD-re, amely szerint a vállalati adók tartják vissza a gazdasági növekedést a legnagyobb mértékben, miközben a személyi jövedelemadók és a fogyasztási adók már kevésbé károsak. Az ingatlanokra kivethető adó árt a legkevésbé és okozza a legkevesebb torzítást a gazdasági szereplők viselkedésében, mert az ingatlant nem lehet külföldre menekíteni. Hozzá kell tenni, hogy a rangsor semmiképp sem az életszínvonalat vagy a társadalom egészének jólétét méri.

A intézet szerint a fenti elveket figyelembe vevő semleges és kompetitív adópolitika fentartható és stabil gazdasági növekedéshez vezet, ami a kormányoknak pedig jelentős adóbevételeket is biztosít.

Az elemzés több mint 40 adózási indikátort vesz figyelembe, amelyek nem csak az adók szintjét, hanem azok struktúráját is értékeli. Vizsgálja a vállalati adókat, az egyéni jövedelemadókat, a fogyasztási adókat, az ingatlanadókat és a külföldön szerzett profitok adózását is.

Magyarország javított

Az alábbi táblázatban az országok neve mellett a helyezésüket, a pontszámukat, majd az egyes adótípusok tekintetében elért helyezéseiket láthatjuk.

A leggyengébb helyezést a hazai fogyasztási adókban érte el Magyarország, míg az SZJA-ban és az ingatlanadókban 15. illetve 26. helyen állunk.

A táblázatban nem látszik, hogy Magyarországon található a legkisebb, kilenc százalékos vállalati adókulcs az OECD országok között (az átlag 23,9 százalék). Hazánk a 27 százalékos áfának köszönheti, hogy e kategóriában nem kapaszkodott fel az élvonalba. A legalacsonyabb fogyasztási adó az USA-ban található, 7,4 százalékos értékkel.

A felmérés nem „díjazza” a pénzügyi tranzakciós adókat (gyakorlatilag a banki szolgáltatásokra kivetett áfát) sem. Az OECD országok közül 13-ban találhatunk ilyen adót, köztük Magyarországon is.

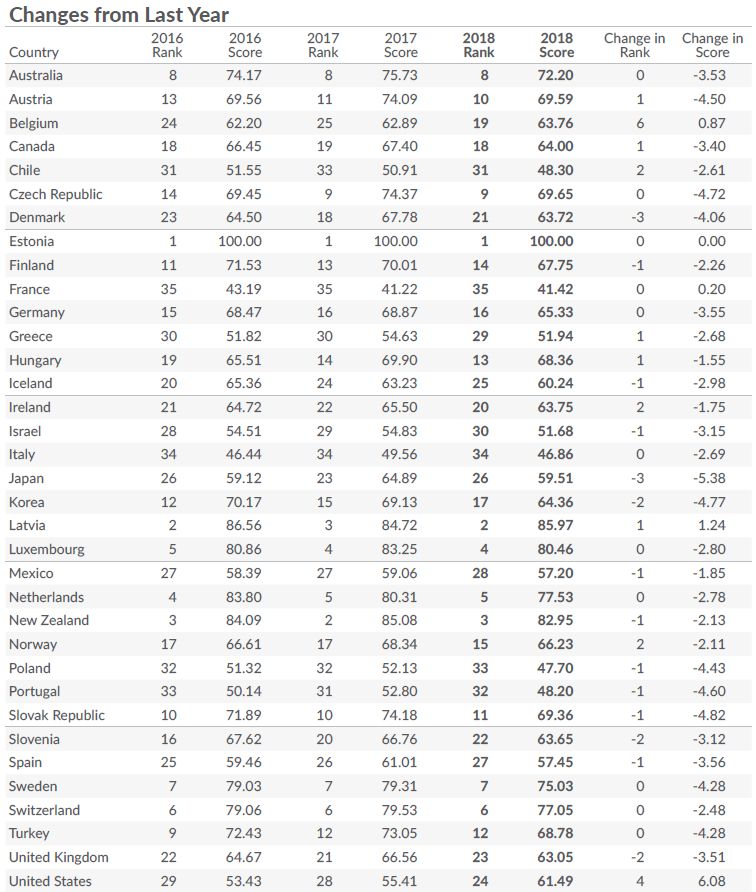

Érdemes hozzátenni, hogy a korábbi évhez képest

Nem véletlen, hogy a Wirtschaftswoche című lap korábbi elemzése szerint a hazai gazdasági élet szereplői rendkívül elégedettek a gazdasági helyzettel, jelentős profitokat termelnek, így a német cégek ismét a jelenlegi magyar kormányra szavaznának.

A rendkívül kedvező vállalati környezet hozzájárulhatott ahhoz is, hogy minden elemzőt meglepjen a harmadik negyedéves magyar GDP-növekedési adat.

Új-Zéland egy helyet rontva a harmadik, a második hely pedig Lettországé. A visegrádi országok közül Lengyelország rendelkezik a legkevésbé versenyképes adórendszerrel, Olaszországgal és Franciaországgal együtt.

Franciaország pedig immár az ötödik évben kapja a legkevésbé versenyképes adórendszer díját az OECD országok között a magas vállalati (34,4 százalék) és tulajdont terhelő adói miatt.

A teljes jelentés itt található.