Feltették a legfontosabb kérdést Török Gábor kapcsán – itt vannak a részletek

Azt sem rejtették véka alá az elemzők, hogy miért.

Izgalmas gondolattal játszott el egy frissen megjelent MNB-s tanulmány: vajon mi történne, ha a digitális jegybankpénz nem csak a készpénz elektronikus alternatívája lenne, hanem arra a jegybankok kamatot is fizetnének. A felvázolt ötlet újraírná a bankrendszer évszázados szabályait és soha nem látott monetáris politikai eszközök előtt nyitná ki a kaput.

Aki figyelemmel kiséri a jegybanki gondolkodás vezérfonalait, annak egyáltalán nem hangozhat idegenül a digitális jegybankpénz (DJBP) gondolata. A digitális világba átültetett készpénz ötlete már évek óta foglalkoztatja a világ számos központi bankját – egyes országok pedig, mint Kína vagy Svédoszág, szinte már-már a bevezetés előtti utolsó lépéseket teszik meg. Amilyen triviálisnak tűnhet első olvasatra a DJBP gondolata – hiszen a kereskedelmi bankok már réges rég megoldották, hogy elektronikusan kezeljék a pénzt –, a dolgok mélyére ásva már az látható, hogy potenciálisan a teljes eddigi bank- és pénzrendszerünket újrarajzolhatja egy digitális valuta meghonosítása.

Bár az alapkoncepció adott (csinálni egy digitális pénzt, melyet a lakosság széles körben tud használni a hagyományos készpénz alternatívájaként), a részleteket illetően még élénken zajlik a téma szakértői közt a gondolkodás. Mindehhez most a Magyar Nemzeti Bank is hozzájárult egy terjedelmes tanulmánykötettel, melyben tizenegy íráson keresztül járják körbe a szerzők a digitális jegybankpénz elméleti és gyakorlati megvalósítási kérdéseit. (A kötet alapján arról, hogy hogyan döntené meg Kína digitális jüan által a dollár hegemóniáját, itt írtunk részletesen.) Mostani cikkünkben Felcser Dániel, Kuti Zsolt és Török Gergő tanulmánya segítségével mutatjuk be a DJBP-k monetáris politikára gyakorolt lehetséges hatásait.

A DJBP-vonat, amire Matolcsy már a magyarokat is felültetné

A digitális jegybankpénzről a Makronómon is többször írtunk az elmúlt hónapokban. Megírtuk, hogyan hagyta maga mögött Kína szinte az egész világot a digitális jüan gyors kifejlesztésével, ahogy beszámoltunk arról is, hogy a kínai jegybank egyik vezetője szerint arra kell a digitális jüan, ha valami történne a nagy techcégekkel. Legutóbb pedig kimerítő anyagunkban annak jártunk utána szakértőket és magyarországi kereskedelmi bankokat megkérdezve, hogy milyen esélye van a digitális forint bevezetésének, s hogy ez mivel járna a lakosság és a bankrendszer számára.

Bemegyünk az MNB-hez és nyitunk gyorsan egy számlát

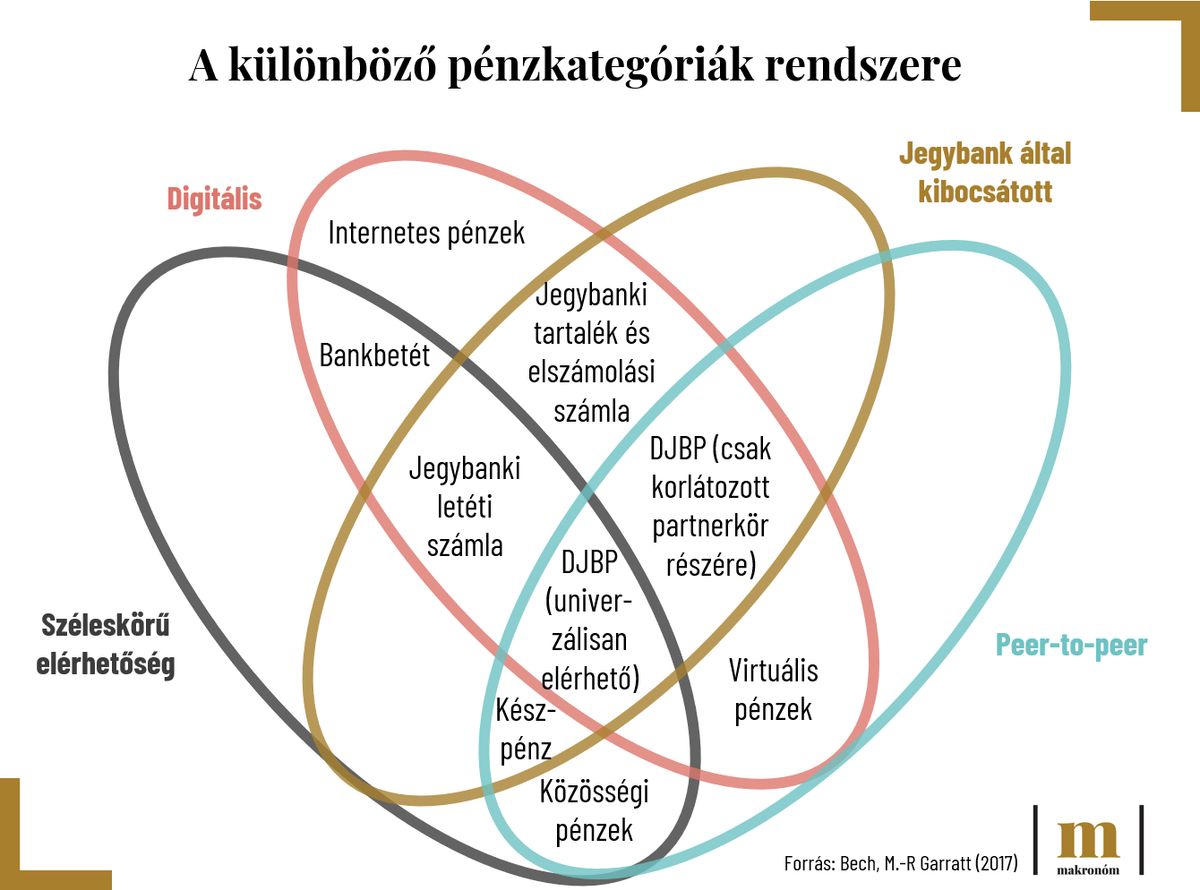

Mielőtt elmélyednénk a részletekben, érdemes tisztába tenni, mit is értünk digitális jegybankpénz alatt. Ez a szerzők definíciója szerint

„olyan jegybank által kibocsátott törvényes fizetőeszköz, amely elektronikus, széles kör számára hozzáférhető és elfogadott”.

Mindennek egyenes következménye, hogy a DJBP – a kereskedelmi bankok számlapénzével ellentétben – teljesen kockázatmentes (csakúgy, mint a rendes készpénz), hiszen közvetlenül a jegybank bocsátja ki.

Habár a DJBP kapcsán legtöbbször arról hallani, hogy ez egyszerűen olyan lesz, mintha digitalizálnánk a jól bevált hagyományos készpénzt (révén arra már nincs túl nagy igény a gazdaságban), a valóság ezzel szemben az, hogy

Ehhez persze az kell, hogy a DJBP-t számla alapon vezesse be a jegybank, azaz, hogy a kereskedelmi bankokon és egyes állami szerveken túl a hétköznapi emberek és vállalatok is vezethessenek jegybanki számlát. Ha ily módon kerülne megvalósításra a digitális jegybankpénz, az számtalan új eszközt adna a központi bankok kezébe. (Azt zárójelben jegyezzük meg, hogy természetesen nem a jegybanki számla alapú megoldás a digitális jegybankpénz bevezetésének egyetlen módja. Lehetőség volna például úgynevezett eszköz alapú megoldásra, mely során a jegybankpénzt egy fizikai eszköz vagy egy alkalmazás tartja nyilván. Ez az opció valóban szinte kizárólag a készpénz digitális helyettesítésére volna alkalmas, az ily módon megalkotott DJBP nem szolgálna monetáris politikai eszközként.)

Versenytársra akadtak a kereskedelmi bankok

A lakossági jegybanki számlavezetéssel a jegybankok lényegében a kereskedelmi bankok versenytársává válnának.

Ezzel a kutatók megállapítása szerint a kereskedelmi bankok számlapénze elvesztené eddigi előnyét a kényelem terén, „így a kereskedelmi bankok kénytelenek lennének magasabb kamatokat fizetni a náluk elhelyezett betétek után”. És itt jön be a képbe a jegybanki számlákon tartott pénz kamatozása is: ha ugyanis a jegybank nemcsak számlát vezet, hanem a nála tartott DJBP után kamatot is fizet, „azzal a gazdaságban a legalacsonyabb kockázatmentes kamat szintjét is meghatározza” – ennél értelemszerűen a kereskedelmi bankoknak mindenképpen magasabb betéti kamatot kellene fizetniük, ha versenyben akarnak maradni.

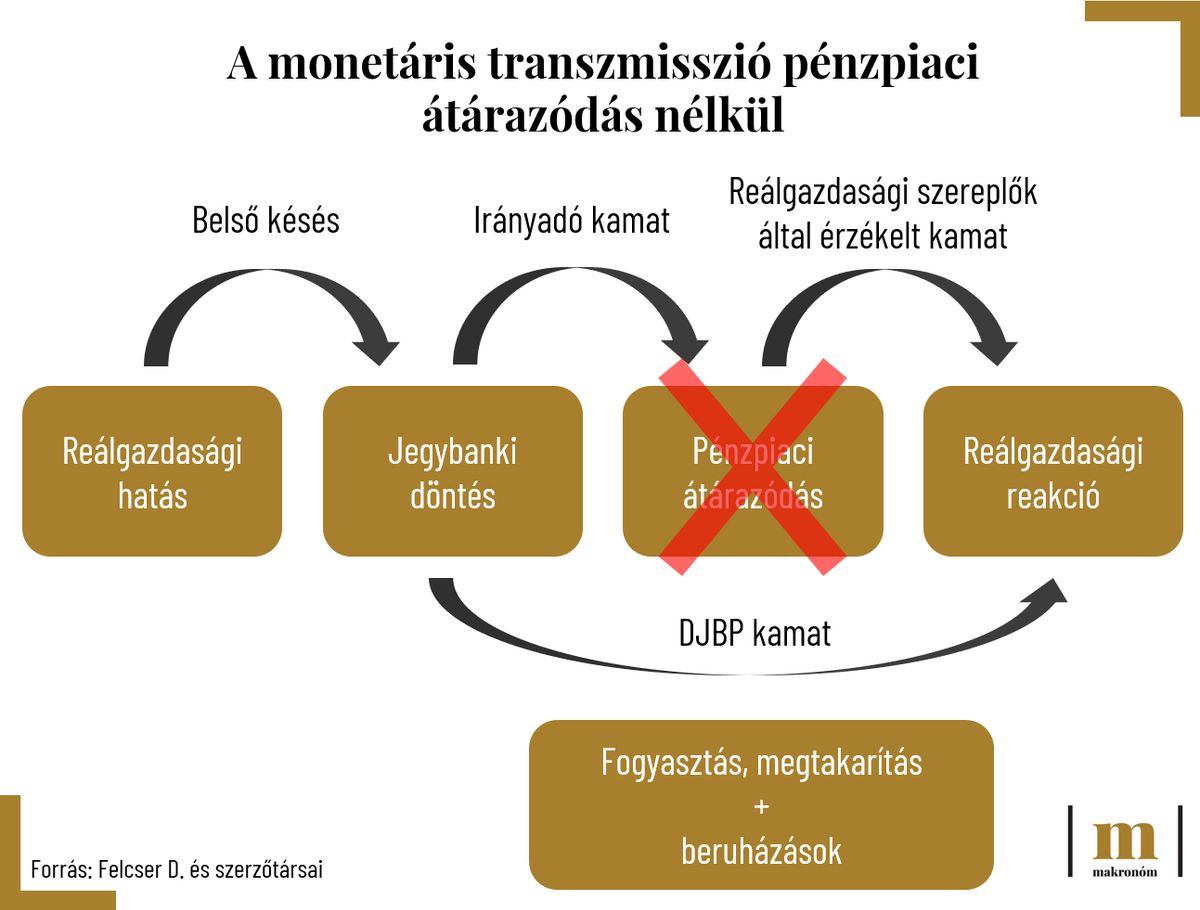

A digitális jegybankpénz kamatozásának további következménye lenne, hogy ezzel egy új monetáris eszköz jelenne meg a jegybank kezében. Ezzel ugyanis közvetlen kapcsolat jönne létre a jegybank és a lakosság között, így a DJBP kamatának változása nyomán a számlatulajdonosok „fogyasztási és megtakarítási döntéseiket is hamarabb hozzáigazítják a megváltozott kamatkörnyezethez”. Azaz

melyre eddig nem volt lehetősége. Emellett pedig természetesen megmaradna a kezében az alapkamat a beruházások mértékének befolyásolására.

A monetáris politika forradalmát hozhatja a digitális jegybankpénz

A tanulmány szerzői a fent vázolt elméleti megközelítés mellett konkrét példákat is adnak arra, hogyan bővülne ki nemkonvencionális eszközökkel a monetáris eszköztár.

Ilyen lenne például a helikopterpénz megvalósítása, hiszen a jegybanknak csak jóvá kellene írnia egy bizonyos összeget a nála vezetett lakossági számlákon. Sőt, a DJBP technikailag arra is lehetőséget adna (például egy lejárati idő bevezetésével), hogy a jegybank kiküszöbölje a helikopterpénz kapcsán felmerülő olyan félelmeket, mint a kereslet gyors megugrása miatt berobbanó infláció vagy a piaci buborékok kialakulásának veszélye.

Emellett a szerzők kiemelik, hogy a DJBP által „feloldódhatna a nominális kamat alsó korlátja”, feltéve, hogy teljesen megszűnne a hagyományos készpénz. Ezzel pedig megjelenhetnének a jegybanki eszköztárban a mélyen negatív kamatok, melyek egyes közgazdászok szerint a keresletnövelés eszközei lehetnének – ezt persze mások erősen vitatják. A tanulmány kitér még az alapvető hitelkeret ötletére is, mely szintén viszonylag egyszerűen megvalósítható lenne a digitális jegybankpénz által. „Egy lehetséges megvalósítási lehetőség, ha az alapvető jegybanki hitelkeret a magánszektor jegybanki DJBP-számlájához automatikusan hozzátartozna. Ezzel a magángazdaság minden szereplője számára rendelkezésre állna egy kiszámítható, fenntartható, és stabil hitelkeret” – írják a kutatók.

Kamatozna a digitális forint?

Ahogy korábbi cikkünkben írtuk, az csakis a jegybanki célokon múlik, hogy akar-e versenyezni a kereskedelmi bankokkal, avagy valóban csak a készpénz egy alternatíváját kívánja megalkotni. Az MNB korábbi kommunikációja mindenesetre a lapunk által megszólaltatott szakértő, Kollarik András szerint arra utal, hogy „a magyar jegybank inkább készpénz-helyettesítő CBDC-ben gondolkodik, nem kíván a kereskedelmi bankok versenytársa lenni”. A kutató azt is elmondta, hogy ha a digitális forint nem kamatozna, úgy a magyar CBDC nem gyakorolna jelentős hatást a bankszektorra. Azt ugyanakkor hozzátette, hogy „ha a kapcsolódó pénzforgalmi szolgáltatások olcsóbbak lennének a jelenlegieknél, akkor elképzelhető, hogy nemcsak készpénz, hanem bizonyos részben kereskedelmi banki betétek is átvándorolnának CBDC-be. Mindenesetre valószínűleg csak kismértékben nőne a forgalomban lévő jegybankpénz mennyisége, így komoly likviditási sokk nem érné a bankokat.”

A teljes tanulmányt a 137. oldaltól kezdődően itt olvashatják.