Itt a legfrissebb közvélemény-kutatás: így áll most a Fidesz és a Tisza Párt

Továbbra is zajlik a közvélemény-kutatások „háborúja”, utánajártunk, mekkora a valós különbség a Fidesz és a Tisza között.

Általános tendencia, hogy a fejlett gazdaságok igyekeznek visszaszorítani a készpénzes fizetéseket és az elektronikus tranzakciók felé tolnák a pénzforgalmat. Sokan a gazdasági fejlettség fokmérőjeként tekintenek arra, hogy mennyire „készpénzmentes” egy társadalom. Helytálló ez a megközelítés? Vagy lehetnek fenntartásaink? Milyen érvek szólhatnak mégis a készpénz mellett? És visszavetette-e az elektronikus pénzforgalmat Magyarországon a tavaly év elején bevezetett ingyenes készpénzfelvétel? Riportunk.

Nagy összegeket csak elektronikusan?

Pár hete derült ki, hogy az Európai Központi Bank illetékesei az 500 eurós bankjegy kivezetésén gondolkodnak, mert a címlet kifejezetten kedvez a pénzmosásnak és más illegális tevékenységeknek. Jelenleg a forgalomban lévő eurók 30 százalékát teszik ki az 500 eurósok, és az ilyen címletű bankjegyek húsz százaléka az EU-n kívül található Benoit Coueure, az EKB igazgatótanácsának tagja szerint.

Ezzel párhuzamosan zajlik a készpénzkorlátozás kiterjesztése az EU-ban – és nem csak az eurózónában. Az EU nagy részében – jogi szabályozás vagy csak szokás alapján – már érvényben van valamilyen szintű készpénzkorlátozás. Magyarországon ez magánszemélyekre nem, hanem csak a cégekre vonatkozik, 1,5 millió forint fölötti tranzakciók esetén.

A Mandiner kérdésére Varga Lóránt, az MNB pénzforgalom fejlesztéséért és szabályozásáért felelős főosztályvezetője elmondta: vannak olyan európai országok is, ahol ennél a nagyjából ötezer eurós összegnél alacsonyabban van a határ; sőt, valahol szigorúbban, magánszemélyekre kiterjedően is előírják az elektronikus fizetést: például Olaszországban már ezer euró fölött – más kérdés, hogy ezt mennyire tartják be.

A magyar szabályozás 1,5 millió forint egy hónapra és egy adott szerződésből eredő kifizetésre vonatkozik, így az összeg feldarabolásával sem tudják a cégek kikerülni – mutatott rá Varga Lóránt, hozzátéve: más országokban általában csak simán egyedi tranzakciókra vonatkozik a meghatározott felső határ, vagyis könnyebb azt kikerülni.

Nem csak a maffiózók és adócsalók lázadnak ellene

Az EU-ban jelenleg csak Németországban, Ausztriában, Szlovéniában, Litvániában és Lettországban lehet korlátlanul készpénzzel fizetni. A lista szűkülhet, ugyanis a német kormány épp a közelmúltban jelentette be, hogy ötezer euróban korlátoznák a készpénzes fizetést. Az ötlet – az említett európai példák és tendenciák ellenére – nagy vitát váltott ki, többen – például a német alkotmánybíróság korábbi elnöke is – alkotmányellenesnek tartják a készpénzfizetés korlátozását, mert túlzottan belenyúl a magánautonómiába.

Ez a nézet Magyarországon is tartja magát: a Magyar Könyvelők Országos Egyesülete (MKOE) még a készpénzkorlát első bevezetésekor, 2009-ben alkotmánybírósági beadványt nyújtott be; később a jogalkotó visszakozott, és újabban 2013 óta él a jelenlegi, cégekre vonatkozó 1,5 milliós szabály. Ruszin Zsolt, a MKOE alelnöke viszont továbbra is alkotmányellenesnek tartja a szabályt, amely az új alkotmánybírósági szabályok miatt már csak egyedi érintettség esetén, alkotmányjogi panasszal támadható.

Érdeklődésünkre Ruszin azt írta: „igazi kormányzati pofátlanság, hogy egyszerre vezették be a készpénzfizetés hárommondatos korlátozását és vezették be a tranzakciós illetéket. A legviccesebb az, amikor egy végrehajtás során a NAV azt mondja az elárverezett tárgyat megvevő cégnek, hogy fizessen készpénzben sokmillió forintot, ami miatt ugyanaz a NAV megbírságolhatja a céget”.

A mostani német vita a készpénzkorlátozás körül mindenesetre jól rávilágít arra, hogy adott esetben egy fejlett gazdaság is ragaszkodhat a készpénzhez, és az elektronikus pénzforgalom nem lehet egyedül a fejlettség fokmérője. Ezzel kapcsolatos kérdésünkre Varga Lóránt kifejtette: általában van korreláció a „készpénzmentesség” és a gazdasági fejlettség között, például Skandináviában, de Németország pont ellenpélda. Ott kulturális okokból jobban ragaszkodnak az emberek a készpénzhez.

Varga azt is hangsúlyozta: bár divatos hívószó, de nincs olyan, hogy „készpénzmentes társadalom”, még ha Svédország vagy Izrael marketingjében szerepel is ez a szó. Varga Lóránt szerint a cél nem a teljes készpénzmentesség, hanem az, hogy a pénzforgalom „ésszerű” része elektronikus úton bonyolódjon le. Szerinte ezt elsősorban nem korlátozó szabályokkal kell elérni, hanem annak biztosításával, hogy lehetőleg minden fizetési helyzetben legyen elektronikus alternatíva.

Miért éri meg az államnak a készpénzkorlátozás?

A készpénzkorlátozás legkézenfekvőbb oka a feketegazdaság visszaszorítása és a pénzmosás, adócsalás elleni küzdelem. Emellett azonban van egy másik indoka is, mégpedig a készpénzes fizetés társadalmi költsége – fejtette ki érdeklődésünkre Varga Lóránt, a jegybank főosztályvezetője. Mint mondta, teljesen más a készpénzes és az elektronikus fizetés költségszerkezete. Míg a készpénzes fizetés esetén magasak a változó költségek (például a pénznyomtatás, bankjegyek szállítása, őrzése miatt); addig az elektronikus fizetés egyszer, a rendszer kiépítésekor kerül pénzbe, és utána a többi változó költség már elhanyagolható: minél több tranzakció kerül a rendszerbe, annál kisebb lesz egy tranzakció fajlagos költsége.

A helyzet az, hogy Magyarországon most még nem használják elegen ahhoz az elektronikus rendszert, hogy a fizetési piac minden szereplőjének megérje, de a nagy kereskedőknek már most is olcsóbb a bankkártyás fizetés elfogadása a készpénznél. A legtöbb helyzetben viszont ma még olcsóbb egy készpénzes tranzakciót elfogadni, mint egy elektronikusat; de ha mindenki az elektronikusat használná, akkor az már mindenki számára olcsóbb lenne a készpénzes fizetésnél.

Van egy olyan holtpont, amin ha átlendül az elektronikus fizetések aránya, akkor már a kisebb kereskedőknek is inkább megérné az elektronikus fizetést elfogadni – fejtette ki Varga. Hozzátette: ezért is indítottak a kártyatársaságokkal közösen a kereskedőket célzó, elektronikus fizetést ösztönző programokat. Egy korábbi jegybanki kutatás alapján összességében most 400 milliárd forintot költ Magyarország évente a különböző fizetési módokra. A tanulmány szerint ezen 100 milliárdot lehetne spórolni, ha jelentősen növekedne az elektronikus fizetések aránya, a hatékony fizetési rendszer pedig a GDP és a versenyképesség növekedéséhez is hozzájárul – mondta Varga.

Nincs menekvés a negatív kamat elől?

Azt, hogy össztársadalmi szinten olcsóbbak az elektronikus fizetések, mint a készpénzesek, nem vitatja a Mandiner vendégszerzője, Szabó Gergely határidős kereskedő sem; ahogy azt sem, hogy az államnak jó, ha rálát a teljes gazdaságra és fel tudja venni a harcot az adóelkerülés ellen. Ugyanakkor szerinte – amint azt nemrég egy vendégposztban kifejtette a Mandineren – egy további motivációja is van annak a globális trendnek, amely az elektronikus fizetések felé igyekszik terelni a pénzforgalmat. Mégpedig a negatív kamatok előli menekülőút elzárása.

Ugyan ez Magyarországra nem igaz egyelőre, de például Japánban, Dániában, a „készpénzmentesként” elhíresült Svédországban és az eurózónában is már negatív az alapkamat, vagyis a jegybank nemhogy kamatot fizetne a kereskedelmi bankok által nála elhelyezett pénzre, de még le is von belőle. Az Európai Központi Bank épp csütörtökön csökkentette -0,3-ról -0,4 százalékra, az eurózónában eddig rekord-mélységűre a kamatot.

Mivel egyelőre viszonylag alacsony, a -1 százalékot még el nem érő a negatív kamatok szintje, így egyelőre ezeket nem terhelték át a fogyasztókra a kereskedelmi bankok, azonban ha tovább mélyül a kamat, akkor egyre inkább megéri majd széfet venni és készpénzt tartani benne – fejtette ki Szabó Gergely.

Szabó Gergely szerint a jegybank szempontjából van egy hátránya is az elektronikus fizetés térnyerésének, így ugyanis elesik a jegybank a „kamara hasznától”. Mivel a jegybank a készpénzt valamilyen kamatozó eszközzel szemben teremti, a készpénzre viszont nem fizet kamatot, így a kamatkülönbözetet folyamatosan megnyeri. Ettől a jegybank elesik, ha kevesebb készpénzt bocsát ki. Azon kérdésünkre, hogy mennyi lehet ez a készpénzteremtésből származó nyeresége a jegybanknak, azt mondta: mivel az MNB tartalékai euró-államkötvényekben vannak, aminek a kamata nagyjából 1 százalék, így a 4.300 milliárd forint készpénzzel számolva nagyjából 43 milliárd forint ez a haszon, vagyis alacsony kamatok esetén „nem egy egetverő összeg”.

Megéri-e a lakosságnak?

A lakosság számára nyilvánvaló árnyoldala az elektronikus fizetésnek, hogy minden látszik és minden visszaellenőrizhető. Persze a tranzakciók adatait védi a banktitok, de így sem túl megnyugtató a tudat: gyakorlatilag megvan az állam lehetősége arra, hogy valakinek a fizetési tranzakcióiba belenézzen és a pénzügyi szokásait megismerje.

Nem kell ahhoz bűnözőnek vagy adócsalónak lenni, hogy valakit ez zavarjon, bár jellemzően az adatvédelmi tudatosság szintje nem túl magas a magyar társadalomban. Az adatvédelmi szempontok kapcsán érdemes felidézni, hogy a jegybank két éve megvette az addig a kereskedelmi bankok által közösen működtetett GIRO-rendszert, amely az átutalásokat bonyolítja. Akkor is felvetődött a probléma, hogy ezáltal a jegybank számos adathoz hozzájut a magánszemélyek és cégek utalásaival vagy épp adósságaival kapcsolatban, mivel a GIRO (vagyis már közvetetten a jegybank) tulajdonában van a Központi Hitelinformációs rendszert üzemeltető BISZ Zrt. is.

A jegybank tehát jóval többet tud az elektronikus fizetési szokásokról, mint a készpénzről. Míg az elektronikus pénzforgalomról rendszeresen készítenek kutatásokat és elemzéseket, a készpénzforgalomról leginkább csak annyi tudható, hogy mennyi készpénz van „kint” a gazdaságban.

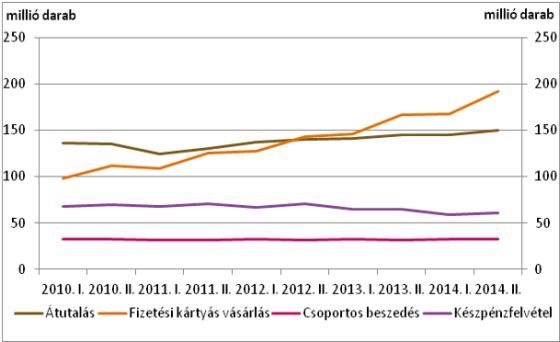

Hogy ebből mennyi van félretéve, mennyi van a forgalomban és mennyi a feketegazdaságban, azt nem lehet tudni – mondta el a Mandinernek Varga Lóránt, az MNB főosztályvezetője. Ezzel szemben az elektronikus fizetések terén az látszik, hogy ugyan nagyon jó a magyar lakosság bankkártyával, bankszámlával való ellátottsága, de mégsem használják ki a lehetőségeket. Ettől még folyamatosan és dinamikusan, évi 15-20 százalékkal növekszik az elektronikus tranzakciók száma, de ez még mindig lehetne gyorsabb – tette hozzá Varga.

Forrás: MNB

Mennyire tett be az ingyenes készpénzfelvétel és a tranzakciós illeték?

Arra is kíváncsiak voltunk, hogy ha ennyire megéri az államnak, hogy elmozduljunk az elektronikus fizetés felé, akkor jó ötlet volt-e bevezetni tavaly év elejétől a 150 ezer forint erejéig szóló ingyenes készpénzfelvételt.

Varga Lóránt ezen felvetésünkre azt mondta: azt nem lehet tudni, hogy mi lett volna, ha nem vezetik be, de az MNB statisztikái szerint az elektronikus fizetések terén nem volt törés az ingyenes készpénzfizetés bevezetése óta. A növekedés lassú, de azóta is töretlen. A kintlévő készpénzmennyiség az utóbbi években nőtt, de ez már az ingyenes készpénzfelvétel bevezetése előtt is így volt – tette hozzá. Szerinte az eddigi pénzforgalmi adatok és folyamatok arra utalnak: a 150 ezer forintos felső határral egy olyan mértéket sikerült eltalálni, ami a korábban megszokottnál több készpénzfelvételre nem motiválja a lakosságot.

Szintén az elektronikus pénzforgalomra hat a tranzakciós illeték is, amit három éve vezettek be. Varga Lóránt ezzel kapcsolatban kifejtette: mivel jogszabály nem tiltotta, a bankok ezt olyan módon terhelték át, amire kevésbé érzékenyek a fogyasztók. Például egyszerűen megemelték az éves kártyadíjat, és nem egyedi kártyás vásárlásonként számolják fel a tranzakciós illetéket – ettől még nem következett be jelentős kártyaszám-csökkenés. Szerinte ez jó irány lenne más banki költségeknél is, például az egyszeri átutalások illetékét be lehetne építeni a számlavezetési díjba.

A legújabb „készpénzesítő” fejlemény egyébként, hogy Orbán Viktor bejelentette: azt tervezik, hogy a magyar cafeteria-rendszer uniós elmarasztalása miatt készpénzben fogják kifizetni a cafeteriát. Ez azt jelentené, hogy az adókedvezmény megmarad, de a cafeteria korlátozott felhasználásával ellentétben a készpénz-cafeteriát nyilván akármire és akárhol el lehet majd költeni.

Fehéredett a gazdaság a készpénzkorlátozástól?

Bár a cégekre vonatkozó 1,5 milliós készpénzkorlátozást is ki lehet kerülni, mint ahogy minden ilyen szabályt, Varga Lóránt szerint mégis van értelme a korlátnak: minél macerásabb kikerülni, annál kevesebben fogják. Hasonló példaként még az online pénztárgépeket hozta fel, amelyeknek köszönhetően jelentősen nőttek az áfabevételek.

A gazdaság fehérítésére való örvendetes törekvéssel párhuzamosan azt is érdemes szem előtt tartani, hogy mindeközben mennyire teszi átláthatatlanná az állam saját magát – mondjuk épp a jegybankkal összefüggésben.

Míg az MNB alapítványai által elköltött százmilliárdos közpénzek sorsa a jövőben nem számít nyilvános, közérdekű adatnak, addig a cégek másfélmilliósnál nagyobb üzletei automatikusan a gyanú árnyékába és az állam figyelő szemei elé kerülhetnek.