Orbán móresre tanította Von der Leyent: megmutatta neki, mire képesek a magyarok (VIDEÓ)

„A szuvereintás jobb üzlet” – jelentette ki a Nézőpont Intézet vezetője.

Az aktuális események már jelzik a változást a dolláralapú, pénzügyi eszközökkel alátámasztott világgazdaságról az árufedezetű valutákra. A pusztán pénzügyi jellegű biztosítékról az árualapúvá válással nézünk szembe.

Az új biztosíték az egész pénzügyi rendszert átírja. A Credit Suisse elemzője, Pozsár Zoltán ezt nevezte el Bretton Woods III-nak. Alasdair Macleod írásában Pozsár elemzését bővítette ki többek közt azzal, hogy ebben a rendszerben milyen szerepet játszanak az orosz lépések, amivel igyekeznek kivédeni a szankciók hatásait. Írása elején leszögezi, hogy a pénzügyi alapú rendszer megszűnését a geopolitikai fejlemények siettetik.

A Nyugat kétségbeesetten próbálja Oroszországot gazdasági alávetettségre kényszeríteni, de csak az energia-, nyersanyag- és élelmiszerárakat sikerül önmaga ellen felhajtania.

A központi bankoknak nem lesz más választásuk, mint felfújni a valutáikat, hogy mindezt kifizessék.

Oroszország ehelyett egy mozgó aranyrögzítésen keresztül köti össze a rubelt a nyersanyagárakkal. Kína megértette a Nyugat inflációs játékát, így inkább az elmúlt két évben nyersanyagokat és alapvető gabonákat halmozott fel, ami lehetővé tette valutájának a dollárral szembeni emelkedését.

Kína és Oroszország nem a nyugat infláló valutáinak útjára lépett. Ehelyett egy szilárdabb pénzstratégia felé haladnak, stabil kamatlábakat és árakat kilátásba helyezve, miközben a Nyugat az ellenkező irányba gyorsul. A Credit Suisse elemzője, Pozsar Zoltán mindezt Bretton Woods III-nak nevezi.

Amerika nemcsak az orosz helyzetet értelmezte rosszul a gazdaságát illetően, hanem tévesen hitt a saját hatalmában, amikor szankciókat vezetett be Oroszország ellen. Lehet, hogy sikerült elérni az orosz exportmennyiségek részleges blokádját, de ezt kompenzálják az oroszoknak kedvező magasabb egységárak, és mindez a nyugati szövetségnek kerül sokba.

Ennek következménye lehet az évtizedek óta húzódó pénzügyi háború végső csatája.

Nem lehet úgy szankcionálni a világ legfontosabb energiaexport forrását és számos árucikk és nyersanyag, többek között gabona és műtrágya beszállítóját, hogy a célponton kívül ne károsítsunk meg mindenki mást.

Ami még rosszabb, hogy a célpontnak Kínában van egy rendkívül erős barátja, akivel partner a világ legnagyobb gazdasági blokkjában – a Sanghaji Együttműködési Szervezetben –, amely a világ népességének több mint 40%-át kitevő fejlődő piacot uralja.

Macleod szerint

a múlt a nyugati „wokéria”, a büntető adóztatás, az állam és bürokráciája által uralt gazdaságok, az antikapitalista szocializmus és a mindezek kifizetését segítő varázslatos pénzstruktúrák.

A szankciós hálón tátongó hatalmas lyuk ellenére a Nyugat nem hagyott magának más politikai lehetőséget, mint hogy megpróbálja még jobban szigorítani a szankciókat. Oroszország válasza azonban pusztító a nyugati pénzügyi rendszer számára. Két egyszerű bejelentéssel – a rubel aranyhoz kötésével a hazai hitelintézetek számára, és azzal, hogy ragaszkodik ahhoz, hogy az energiáért csak rubelben fizessenek – véget vet a fiat-dollár korszaknak, amely a Bretton Woods 1971-es felfüggesztésétől napjainkig uralta a világot – állítja MacLeod.

A hetvenes évek után, mikor a dollár átvette az aranytól a globális tartalékeszköz szerepét, a valuta-, kamatláb- és pénzügyi eszközingadozások korszaka jött el, és mindannyian belerázódtunk a fokozódó financializáció világába. A nem szabályozott származtatott ügyletek több százbilliós nagyságrendű robbanása és az értékpapírosítások, a tisztán pénzügyi tevékenységekhez nyújtott globális hitelek bővülése figyelemre méltó pénzügyi eszközbuborékot hozott létre.

Az erősen felfújt pénzügyi buborék egy ötven éve tartó korszak végét jelzi.

Macleod szerint a negatív kamatlábak az EU-ban és Japánban nem csupán anomáliát jelentenek, hanem a jen és az euró számára az utolsó dobást. Az EKB és a japán jegybank olyan kötvényportfóliókkal rendelkezik, amelyek eltörölték a saját tőkéjüket, és még többet is. Minden nyugati központi bank, amelyik mennyiségi lazítást (QE) hajtott végre, ugyanezzel a problémával küzd. Ezzel szemben az orosz központi bank és a Kínai Népi Bank nem hajtott végre mennyiségi lazítást, és tiszta mérleggel rendelkeznek. A nyugati valuták kamatemelkedését még biztosabbá teszi, magasságát pedig még nagyobbá Oroszországnak a nyugati szankciókra adott agresszív válasza. Ez felgyorsítja az egész nyugati bankrendszer csődjét, és az erősen felfújt pénzügyi buborék kipukkadásával alig marad más, mint kiüresedett gazdaságok.

Putyin mikor csak rubelt akar elfogadni az energiahordozókért, a szaúdiakkal kötött 1973-as Nixon/Kissinger megállapodást vette mintául,

amely szerint az olajért csak amerikai dollárt fogadnak el, és az OPEC-ben betöltött domináns szerepét arra használta fel, hogy a többi tagot is erre kényszerítse. Megismétli ezzel a rubel esetében a petrodollár-stratégiát. Szaúd-Arábia is a széllel együtt hajlik, amikor kínai renminbit fogad el az olajáért, jelképesen felmondva a Nixon/Kissinger-féle petrodollár-megállapodást.

Macleod leszögezi: a Nyugat stratégiai hibája volt azelőtt kivonni a fosszilis tüzelőanyagokat, mielőtt azokat teljes egészében zöld energiaforrásokkal tudták volna helyettesíteni, mert ez óriási hiány kialakulásához vezetett az energiaellátásban. Németország szinte vallásos buzgalommal vágta el a nukleáris energiatermelését.

Oroszország gyakorlatilag árucikké tette a valutáját, különösen az energia, az arany és az élelmiszerek esetében. Kínát követi az úton. Ezzel aláásta a dollár hegemóniáját, talán végzetesen. A valutaértékek mozgatórugójaként az árucikkek lesznek a pénzügyi eszközök helyébe lépő biztosítékok.

Mivel az amerikaiak és nyugati epigonjaik hátat fordítottak az aranynak, nincs megfelelő válaszuk.

Valószínűleg inkább folytatják a harcot a dollár hegemóniájáért, minthogy elfogadják a valóságot. És minél jobban küzd Amerika a tekintélye érvényesítéséért, annál nagyobb a valószínűsége a nyugati partnerség kettészakadásának. Európának égető szüksége van az orosz energiára, nem engedheti meg magának, hogy feltétel nélkül támogassa az amerikai politikát.

Nem először éli meg Oroszország, hogy a nyugatiak Ukrajna miatt aláássák a valutáját. Miután 2014-ben már megtapasztalta ezt, az orosz központi bank ezúttal jobban felkészült. A dollárból diverzifikált és hivatalos aranytartalékot tett hozzá. A kereskedelmi bankrendszert átalakították, és Elvira Nabiullina, az orosz nemzeti bank (RCB) elnöke a nyugati kortársai keynesiánizmusa helyett a klasszikus monetáris politikát követve megfékezte az ukrajnai háború pénzügyi következményeit. A rubel első reakcióként a felére esett a dollárral szemben, de utána visszaállt a háború előtti szintre.

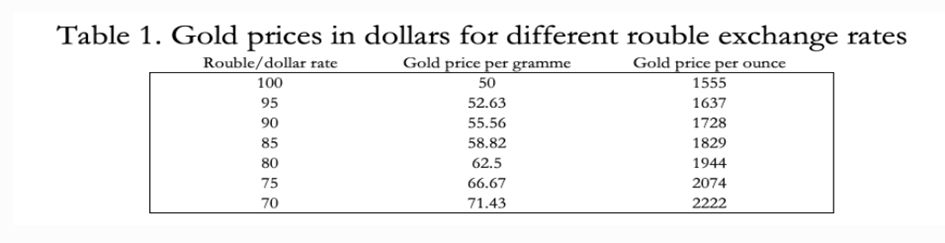

Az RCB bejelentette, hogy június végéig kész aranyat vásárolni az orosz bankoktól grammonként 5000 rubelért. A deklarált cél az volt, hogy a bankok bányatermelés ellenében hitelezhessenek, tekintettel arra, hogy az orosz eredetű arany szerepelt a szankciókban. A lépés azonban felbátorította azokat a spekulációkat, hogy a rubel kvázi aranystandardra áll át; nem is beszélve arról, hogy az aranystandard fordítva is működhet, amikor a valuta használói aranyra szeretnék cserélni a valutát.

Az arany jó helyettesítője az áruknak.

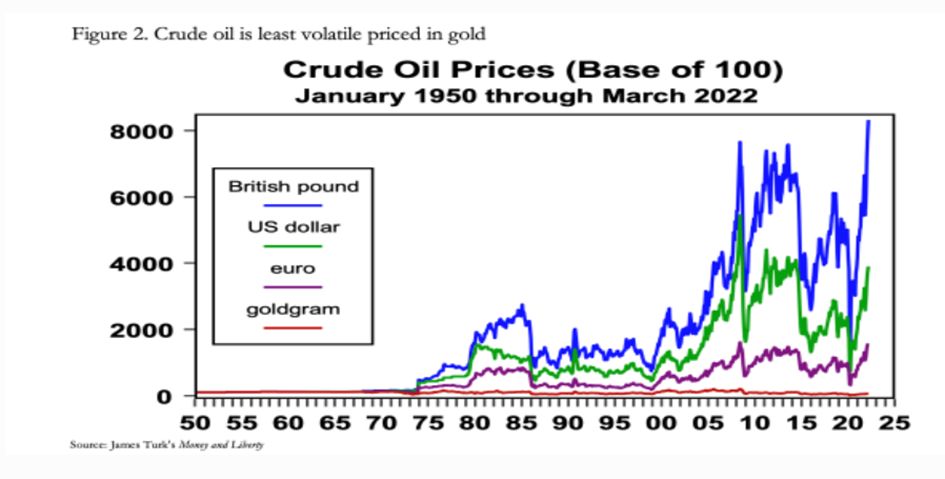

Az aranygrammban számolva, a kőolajnak ma 30 százalékkal alacsonyabb az ára, mint volt az 1950-es években,

nem sokkal azelőtt, mikor Nixon felfüggesztette a Bretton Woods-i megállapodást. A gyengülő fiat devizák árfolyama megugrott, és rendkívül ingadozóvá vált.

A nyersolaj árának változása az arany grammjához viszonyítva

Hasonló a történet más nyersanyagárak esetében is, ahol a maximális stabilitás az aranygrammban mért árakban érhető el. Pozsárnak a Bretton Woods III-ról szóló álláspontja az árukhoz kötődő valutákra utal, és úgy tűnik, hogy Oroszország az aranyat kívánja felhasználni az áruk helyettesítésére és a rubel stabilizálására. A rögzített aranyárfolyam helyett az RCB bölcsen meghagyta magának azt a lehetőséget, hogy rendszeresen felülvizsgálja az aranyért július 1-je után fizetendő árat.

Aranyárak dollárban különböző rubel árfolyamok esetén

Bár a nem orosz hitelintézetek nem férnek hozzá ehhez a lehetőséghez, úgy tűnik, hogy semmi sem akadályozza meg az orosz bankokat abban, hogy más központban, például Dubajban vásároljanak aranyat, hogy aztán rubelért eladják az orosz központi banknak. Mindössze arra van szükség, hogy a dollár/rubel árfolyam kedvező legyen az arbitrázshoz, valamint arra, hogy egy nem szankcionált valutában, például renminbiben tudjon elszámolni, vagy hozzáférjen euro-dollárhoz, amelyet a „barátságtalan” joghatóságokon kívüli bankból euró-rubelre válthat.

A nyugati fogyasztók négyféleképpen juthatnak rubelhez. Vagy vásárolnak rubelt a devizapiacon, vagy eurót, dollárt, vagy fontot helyeznek el a Gazprombanknál, és megbízzák ügynökként az átváltással. A Gazprombank mérlegének növelésével hitelt is nyújthat, de ehhez nem szankcionált biztosítékra lenne szükség. Illetve a külföldi bankok létrehozhatnak olyan rubelhiteleket, amelyekkel a Gazprombanknak lehet fizetni energiaszállításért.

A négy lehetőség közül az utolsó mindenképpen lehetséges, mivel ez az alapja az euró-dollárnak, amely a New York-i monetáris rendszeren kívül is forgalomban van, és a nemzetközi likviditás szempontjából központi szerepet játszik.

Amikor valaki az európai bankjához fordul dollárkölcsönért, és a kölcsönről megállapodnak, az a bank mérlegében dollárkövetelésként jelenik meg, amely a kettős könyvelés révén egy dollárkötelezettséggel párosul a hitelfelvevővel szemben. De ezeknek az egyenlegeknek a létrehozásában az amerikai bankrendszer nem vesz részt, ezért keringenek az eurodollárok, amelyek helyettesíthetők az amerikai dollárral, de származásukban elkülönülnek azoktól.

Ugyanezzel a módszerrel egy euró-rubel piac megszületését és gyors bővülését is láthatjuk. Mindössze arra van szükség, hogy egy bank létrehozzon egy rubelben felvett hitelt, amelyet kettős könyvvitel szerint párosítanak egy betéttel, amelyet fizetésre lehet használni. Nem számít, hogy a bank milyen pénznemben vezeti a mérlegét, csak az, hogy legyen mérlegfőösszege, hozzáférjen a rubellikviditáshoz és hiteles partner legyen.

Ez azt sugallja, hogy az euróövezeti és japán bankok csak korlátozottan vehetnek részt, mivel már most is nagyon magas a tőkeáttételük. Az amerikai és a kínai bankok tudnak a legjobban eurorubeles egyenleget működtetni, mivel konzervatívabb eszköz-tőke aránnyal rendelkeznek. Továbbá a nagy kínai bankok többségi állami tulajdonban vannak, és már rendelkeznek üzleti és devizahiteles érdekeltségekkel Oroszországban, ami előnyt jelent számukra a rubellikviditás tekintetében.

A nagy amerikai bankok a politika ellenére sem félnek a kínaiakkal üzletelni, ezért feltehetően szeretnék, ha lehetőségük lenne részt venni az euro-rubelben.

Viszont az amerikai bankok a szankciók miatt ebben nem vehetnek részt, ami nyitva hagyja a terepet a kínai megabankok előtt. És minden kísérlettel az Oroszország elleni szankciók szigorítására, esetleg a Gazprombank szankciós listára való felvételével, nem érnek el semmit, az amerikai bankokat pedig kizárják az akcióból, ami fokozza az Oroszország és Kína közötti pénzügyi integrációt. A nyersanyagalapú valuták és a tegnapi pénzügyi fiat pénzek közötti szakadék egyszerűen csak szélesedni fog.

A további szankciókról egyelőre csak találgatni lehet. A Gazprombanknak azonban az orosz központi bank segítségével kulcsszerepe lesz a rubel nemzetközi piacának nagykereskedelmi likviditással való ellátásában, legalábbis addig, amíg a piac likviditási mélységre nem tesz szert. Cserébe a Gazprombank a kereskedelmi többletek révén szerzett dollár és euró újrahasznosítójaként működhet anélkül, hogy azok a hivatalos tartalékokba kerülnének. A dollár, az euró, a jen és a font sterling a barátságtalanok valutái, így valószínűleg az egyetlen lehetőség a renminbi és az arany visszatartása lesz.

Ily módon arra számíthatunk, hogy a rubel, az arany és a nyersanyagok együttesen fognak emelkedni.

Ez az a folyamat, amelyet Pozsár Zoltán Bretton Woods III.-nak nevezett, ahol egy árualapú globális valutarendszer veheti át a Bretton Woods II helyét, amelyet a valuták financializációja jellemzett. És nem csak Oroszországról és a rubeléről van szó. Ez egy olyan irány, amelyben Kína is osztozik.

Az árucikkekkel támogatott erős valuta gazdasági hatásai szembemennek a nyugaton uralkodó monetáris és gazdasági hiedelmekkel. Az erősebb valuta következményei azonban kívánatosak: csökkenő kamatlábak, a magánszektorban maradó vagyon, és menekülési útvonal a nyugati valuták és tőkepiacok elkerülhetetlen csődje elől.

A dollár uralta monetáris rendszertől való leválás mellett szóló érvek hirtelen meggyőzővé váltak.

Folytatjuk…