Itt a legfrissebb közvélemény-kutatás: így áll most a Fidesz és a Tisza Párt

Továbbra is zajlik a közvélemény-kutatások „háborúja”, utánajártunk, mekkora a valós különbség a Fidesz és a Tisza között.

Itt a korlátlanul nyomtatott pénz ideje? A koronaválság lökést adott annak az elméletnek, mely szerint egy ország sosem tud fizetésképtelenné válni a saját valutájában, mivel az rendelkezik a pénzteremtés jogával. Vagyis, a kiadások gyakorlatilag bármilyen mértékben finanszírozhatóak, így nem kell többé kamatot sem fizetni az államadósság után. A csodaszernek azonban lehetnek mellékhatásai, de korlátai mindenképp.

Czeczeli Vivien írása a Makronómnak.

A modern monetáris elmélet (MMT) egy jól ismert alaptézise, hogy

Mindez kétségkívül kedvező forrásszerzési lehetőség a kormányzatok számára, különösen egy olyan helyzetben, mint a Covid utáni gazdasági környezet. A gazdasági környezet azonban gyorsan változik, és egy elhibázott lépés könnyedén súlyos következményeket vonhat maga után.

Az MMT keretrendszerében a jegybankok pénznyomtatási tevékenysége biztosítja a kormányzati költekezést, az alacsony kamatszintek pedig támogatják az adósságfenntarthatóságot. Ennek gyakorlati megvalósulását láthatjuk az USA-ban, Japánban, számos európai és más fejlett országban. Fontos ugyanakkor megjegyezni, hogy a kormányzatok retorikájukban egyelőre továbbra is elutasítják, hogy mindez az MMT alkalmazását jelentené. Ennek ellenére az elmélet számos elemének gyakorlati megvalósulását láthatjuk.

Ez nem véletlen, hiszen a mesterségesen leállított gazdaságok életben maradásának egyetlen záloga a nagyobb kormányzati beavatkozás volt, vagyis a kormányzati kiadások magasabb szintje automatikusan maga után vonta az adósságok növekedését is.

feltéve, ha a kormányzatok megfelelő tudatossággal hajtják végre költekezésüket. Az MMT tehát lényegében azt mondja, hogy a monetáris és fiskális politikák közötti együttműködés előnyös lehet, hiszen a jegybanki eszközvásárlási műveletek és az alacsony kamatkörnyezet kedvezően hat a költségvetési hiány fenntarthatóságára.

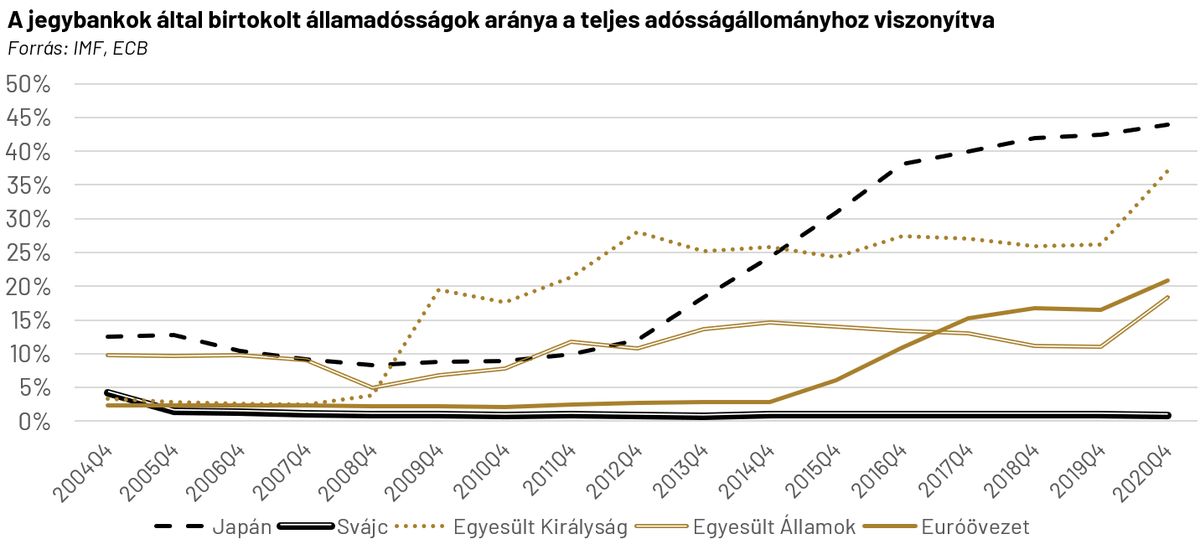

Szembetűnő ugyanakkor a jegybankok által birtokolt kormányzati adósságállomány növekvő mértéke. Természetesen a jegybankok többnyire mereven ragaszkodik ahhoz az állásponthoz, hogy valójában a jegybanki műveletek továbbra is monetáris célokat szolgálnak, s nem monetáris finanszírozás történik.

Ennek egy magyarázata, hogy a szorosabb fiskális-monetáris koordináció egyúttal a jegybanki függetlenség gyengülését is maga után vonja. A központi bankoknak azonban mindent meg kell tenniük azért, hogy a gazdasági szereplők bizalma ne rendüljön meg az intézményükben.

Ez különösen fontos a jelenlegi környezetben, ahol a jegybankok minden erőfeszítésük ellenére is csak korlátozottan képesek az inflációs mandátumuk teljesítésére, illetve amikor a nullás kamatkörnyezet révén korlátozott jegybankok fiskális dominanciával találják magukat szemben.

Kormányzati oldalról ugyanakkor az egyik legkedvezőbb alternatívát kínálja a monetáris finanszírozás. Ekkor ugyanis a kormányzat a kötvényei után fizetendő kamatot az adósságot finanszírozó jegybank számára köteles kifizetni. A központi bank ugyanakkor (nyeresége egy részeként, bizonyos feltételek mellett) visszajuttathatja ezt a kamatbevételt a kormányzat számára. Mindez pedig egyúttal azt is jelenti, hogy

Vagyis, az adósságcsökkentéshez hasonló folyamatok játszódnak le. Technikailag pedig olyan, mintha valójában nem is létezne az adósság. Hasonlóan, ha a központi bank eltörölné az adósságot, akkor tulajdonképpen csak a kamatfizetés körforgása szűnne meg. (Mindez ugyanakkor csak abban az esetben érvényesül, ha a központi bank lejáratig tartaná az adósságot.)

A korlátlan pénznyomtatás, a monetáris finanszírozás és egyúttal

Stephanie Kelton, az MMT fő képviselője azonban több ívben hangsúlyozta, hogy valójában nincs még egy olyan elmélet, amely annyira komolyan venné az inflációt, mint az MMT. A kormányzati költekezések korlátja az inflációs nyomás megjelenése.

Mindaddig, amíg a gazdaságok alulteljesítenek, és a termelőkapacitásuk alatt működnek, addig a kormányzatok biztonságosan adósodhatnak el,

illetve a központi bank is biztonságosan monetizálhatja az adósságot. Mindez azonban szigorúan csak addig történhet, amíg az addicionális, kormányzati ösztönzők általi költekezés felül nem múlja a gazdaság kapacitását. Ez az a pont, amikor megjelenik az inflációs nyomás. Emellett, természetesen kulcskérdés, hogy a kormányzat képes-e megfelelő döntéseket hozni, és megfelelően felmérni az inflációs veszélyeket. Az MMT keretében tehát az állam vs. piac kérdésben valamivel nagyobb hatalmat adunk az állam számára. Ebben a kontextusban pedig

Egy szakértői kormányzat jó eséllyel igen, ám a magánszektor szereplőihez hasonlóan, a politikusok is sok esetben önérdekkövetőek, illetve korlátos információkkal rendelkeznek. A kormányzati kudarcok széles dimenziójával kell tehát számolnunk, mely az elmélet tankönyvi összefüggéseinek sikeres gyakorlati megvalósulásának gátja lehet.

Ami a fiskális és monetáris politikák közötti szorosabb koordináció aggodalmait illeti, a történelemben számos negatív eseménynek lehettünk már szemtanúi. Mindez ugyanakkor ismételten nem jelenti az MMT kudarcát, habár kitűnően rávilágítanak az elmélet korlátjaira. Itt említhetőek meg

A jegybankok függetlenségének gyengülésének negatív következményeit jól illusztrálja Törökország példája is, ahol szintén a száguldó infláció az egyik fő kihívás.

Megjegyzendő azonban, hogy ezen országok esetében a kedvezőtlen kimenetelekhez nagymértékben hozzájárult az is, hogy populista rezsim volt jelen, ahol a politikai érdek, és az opportunista magatartás a szélsőséges kimeneteleket valószínűségét nagymértékben befolyásolta. A fejlett országok jegybanki és kormányzati tevékenysége egyelőre távol áll a hasonló magatartástól, ennélfogva a hasonló veszélyek is jó eséllyel elkerülhetőek.

Amennyiben az elmúlt évek gazdaságpolitikájára az MMT tesztüzemmódjaként tekintünk, egyelőre sikeresnek látszik. Szemben a 2008-as válságkezelés első fázisával, ahol a deficitek egyértelmű elutasítottsága volt jelen, s mindez hátráltatta a kilábalást, most sokkal gyorsabb helyreállási folyamattal állunk szemben.

Az inflációs nyomás ugyan megjelent, de az elsősorban a kínálat oldali hatásoknak tudható be, s kevésbé az elmúlt bő évtized, elsősorban pénzpiacokon lecsapódó jegybanki pénznyomtatási tevékenységének.

Hasonlóan, a háztartások számára közvetlenül jutatott pénzösszegek is óvatosan kezelendők.

Jegybanki oldalról fontos, hogy műveleteik továbbra se a fiskális fenntarthatóság érdekében valósuljanak meg. Ebben az esetben ugyanis az inflációs várakozások horgonyozatlanok lesznek. Vagyis, a kínálat oldali gyengeségek, illetve a háborús események által egyre nehezebben kezelhető inflációs folyamatok még inkább kezelhetetlenné válnak. Ha pedig a jegybankok az inflációs céljaik érdekében jelentős kamatemelésre kényszerülnek, az az adósságterhek jelentős megugrásához vezet. Megszűnne tehát a cikk elején említett támogató jegybanki környezet, és ezzel az adósságfenntarthatóság is veszélybe kerülne. A gazdaság adóztatáson keresztüli hűtése, mely szintén az MMT egy eszközeként tartható számon, ismét magában hordozza annak a veszélyét, hogy a nem megfelelően megalkotott adópolitika kedvezőtlen növekedési és szerkezeti hatásokkal jár. Az MMT tehát működhet, azonban mindenképp megkövetelt a kormányzatok és jegybankok körültekintő és összehangolt tevékenysége. Ellenkező esetben súlyos gazdasági és társadalmi árat kell fizetni a negatív következmények miatt.

Címlap: MTI/EPA.