Kompromittáló fotók miatt kellett lemondania a svéd nemzetbiztonsági tanácsadónak

A homoszexuális társkeresőn voltak róla „érzékeny” fotók, amit az állásinterjún elfelejtett közölni.

Svédországban a friss adatok szerint 15 százalékkal csökkent a lakások értéke a korábbi csúcshoz képest. A fő kockázat nem a lakásokban, hanem a kereskedelmi ingatlanokban van.

Általános tendencia világszerte, hogy a növekvő infláció és a hitelfelvételi költségek exponenciális emelkedése meredeken lefelé hajtotta jó ideig a lakásárakat. Habár a tendencia jelen gazdasági körülmények között általános, az egyik ország, ahol ez a trend a leggyorsabban érvényesül, az Svédország. Ott az olcsó hitelek és a lakáshiány miatt táplált több évtizedes ingatlanpiaci fellendülés után az északi régió legnagyobb gazdasága most egy meredeken zsugorodó lakáspiaci zsugorodással néz szembe, amely egy elmélyülő gazdasági visszaeséssel fenyeget.

Ha a svéd lakásárakat nézzük a szezonális változásokkal kiigazítva, akkor

Viszont a svéd lakásárak esése olyan gyorsan megy végbe, hogy a valós csökkenés meghaladhatja az előrejelzések által várt 20 százalékot is.

Az alábbi ábra szemlélteti, hogy a svéd lakáspiac a legtöbb pandémia alatt felhalmozott előnyét kezdi elveszíteni. A piac drámai változáson megy keresztül.

Forrás: Norges Bank, Bloomberg. 2020 jan.=100. Saját szerkesztés.

A megélhetési költségek növekedése és a lakások értékének csökkenése együttesen arra késztette a fogyasztókat, hogy mindenképpen tartsák kézben a költekezésüket. Ha ez így lesz, akkor azt a svéd gazdaság meg fogja érezni. Svédországot tehát most az a veszély fenyegeti, hogy az Európai Unió 27 tagállama közül ők esnek a legmélyebb recesszióba.

Ez ugyanakkor nem svéd sajátosság: az ingatlanpiacok a járvány alatt lendültek fel, az infláció emelkedésére a jegybankok kamatemeléssel válaszoltak, ami viszont a globális ingatlanértékek esését idézte elő a fejlett országokban. Az olyan, korábban virágzó országok ingatlanpiacai, mint Kanada, Ausztrália vagy éppen Új-Zéland most meredeken esnek, de a fejlett gazdaságok döntő többségében hasonló tendencia érvényesül – mint köztudott: recessziónak tekintjük a két egymást követő negyedévben bekövetkezett GDP csökkenést.

A svéd eset azért különösen feltűnő, mert a legutóbbi korrekciók rövid életűek voltak, a svéd fiatal lakásvásárlók pedig még soha nem tapasztaltak semmilyen komolyabb piaci összeomlást odahaza. Ehhez a környezethez az ingatlanokkal foglalkozó szakembereknek is alkalmazkodniuk kellett. Stockholm kiemelten szabályozott lakásbérleti piacán például korábban a kérelmezőknek akár 10 évet is kellett várniuk arra, hogy bérlakáshoz jussanak, ami arra késztette őket, hogy ne állami-önkormányzati lakást béreljenek, hanem inkább lakást vegyenek, ha tudnak. Ebben a környezetben viszont a lakáseladások volumene jelentősen lelassult.

A SBAB jelzáloghitelkezelő például régóta üzemeltet egy Booli nevű ingatlaninformációs portált, valós idejű adatokkal. Ennek az adatai is visszaigazolják, hogy az eddig pezsgő svéd ingatlanpiac milyen mértékben hűlt le. Az oldalon a hirdetések manapság már kétszer annyi ideig maradnak fent, mint egy évvel ezelőtt. A stockholmi családi házak például novemberben átlagosan 40 napig szerepeltek fenn, miközben egy évvel ezelőtt ez csupán 15 nap volt.

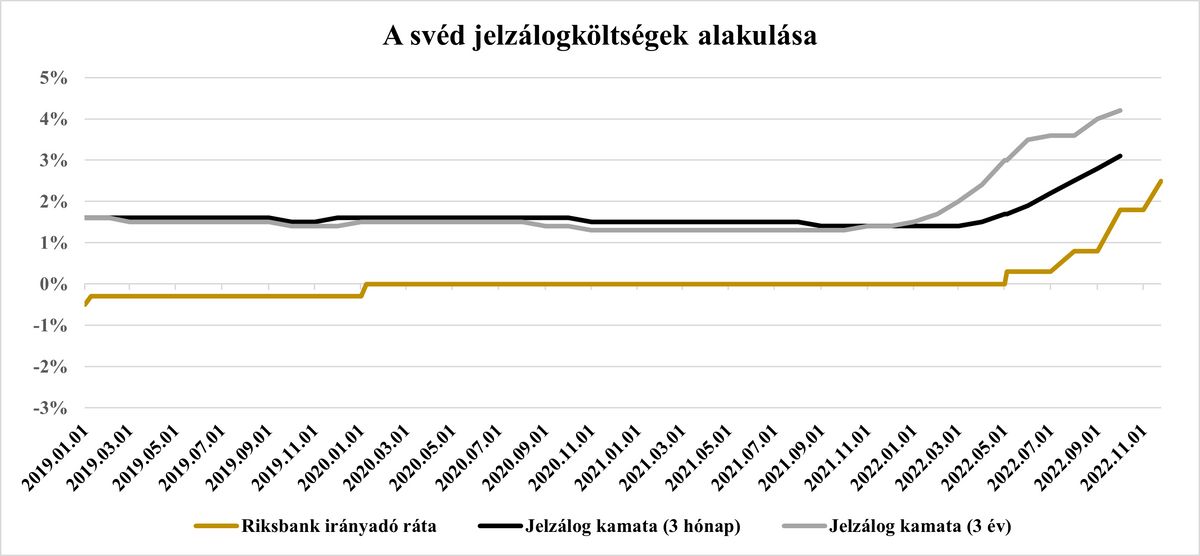

Igaz, hogy az Európai Unió számos országa küzd hasonló problémákkal, de a svéd ingatlanpiac a legsebezhetőbbek közé tartozik. A magyarhoz hasonló népességű, 10 milliós Svédországban nagyjából az emberek 64 százalékának van saját tulajdonú otthona, viszont a többségüknek nincs fix kamatozású jelzáloghitele, így a kamatlábak emelkedésére igen érzékenyen reagálhatnak a lakáshitelesek. Így Svédországban a monetáris politika logikája gyorsabban érvényesül a lakásárak alakulásában, mint más gazdaságokban. A svéd jelzálogköltségek 2019 óta megháromszorozódtak, ezt szemlélteti az alábbi ábra.

Forrás: Riskbank, Bloomberg. Saját szerkesztés.

A svéd jegybank sorozatos kamatemelései után most az a legnagyobb félelem, hogy beesnek a fogyasztók kiadásai, ami visszafogja a gazdaságot. A háztartások adóssága magas szintű: jelenleg a svéd GDP 90 százalékának felel meg, ami azt jelenti, hogy a magasabb hitelfelvételi költségek súlyos hatással lesznek a fogyasztásra. Ennek már érezhetők a jelei: zuhan a kiskereskedelmi forgalom, lassul a hitelezés növekedése.

Az infláció gyorsulásával a lakáshelyzet még rosszabbá válhat. A svéd jegybank illetékese nemrég azt nyilatkozta, hogy a folyamatos infláció arra késztetheti a monetáris szervet, hogy 2,5 százalékról 4,5 százalék fölé emelje az irányadó ráta szintjét. Egy ilyen agresszív szigorítás további 10 százalékos ingatlan értékcsökkenést jelenthet rövid távon is.

Igaz, hogy a lakáspiac esetleges összeomlása ellen a svéd bankok viszonylag jól védettek lennének, mert a hitelfelvevők képesek az adósságaikat kifizetni, emellett a szociális ellátórendszer is támogatólag mögöttük áll, ami ugyan átsegíti őket a munkanélküliségen és a betegségeken, ám a valódi kockázatot a bankok számára a kereskedelmi ingatlanok jelentik. Ugyanis a kereskedelmi ingatlanok ingatlan alapú hitelezése a nagyobb bankok hitelállományának 16-36 százalékát teszi ki.

Borítókép: MTI/EPA/TT Hírügynökség/Anders Wiklund